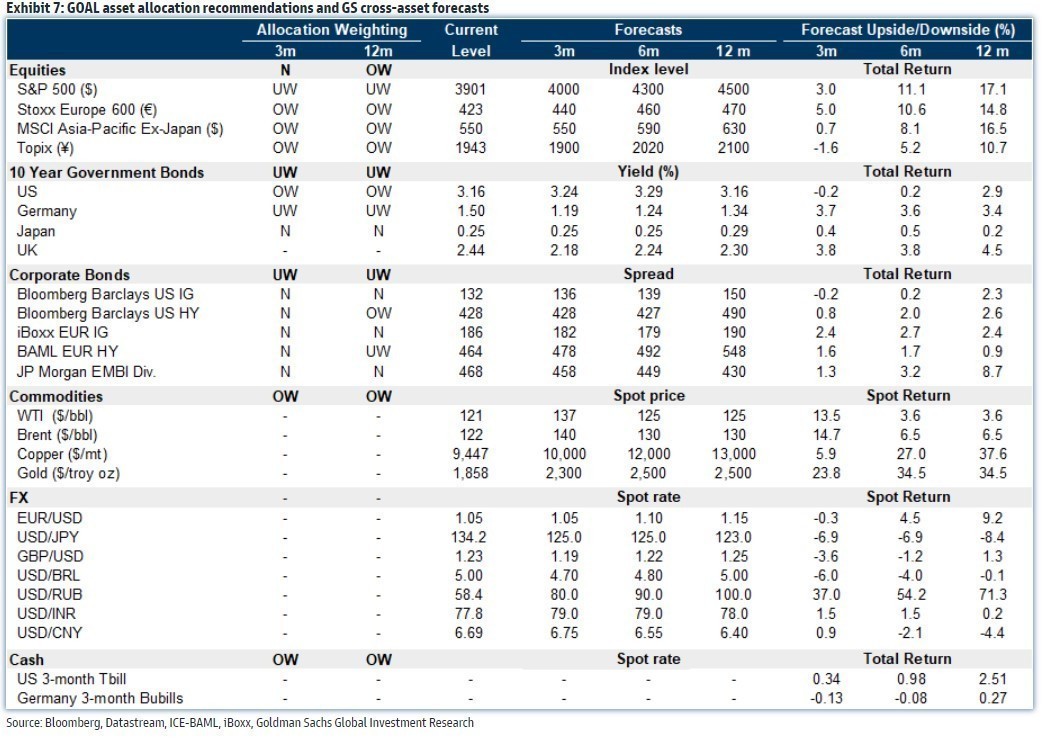

Oι συστάσεις για τον δείκτη S&P 500 είναι underweight (υποαπόδοση σε σχέση με την αγορά) για το επόμενο τρίμηνο και η τιμή στόχος είναι στις 4.000 μονάδες και περιθώριο ανόδου 3% μόλις. Αυτό δείχνει την επιφυλακτική θέση της Goldman Sachs, αλλά μόνο βραχυπρόθεσμα, αφού η σύσταση για τους δώδεκα μήνες για τον δείκτη βαρόμετρο των αγορών είναι σύσταση overweight (υπεραπόδοση έναντι της αγοράς) με τιμή – στόχο τις 4.500 μονάδες και περιθώριο ανόδου 17,1%.

Αντίθετα, για τις ευρωπαϊκές μετοχές και για τον δείκτη Stoxx Europe 600 οι συστάσεις είναι συστάσεις υπεραπόδοσης τόσο για το επόμενο τρίμηνο όσο και για το επόμενο δωδεκάμηνο με τιμές – στόχους 440 και 470 μονάδες και περιθώρια 5% και 14,8%, αντίστοιχα.

Ο χρυσός είναι μαζί με τον χαλκό, οι πλέον θετικές συστάσεις της αμερικανικής επενδυτικής τράπεζας, καθώς τα περιθώρια ανόδου είναι πολύ υψηλά. Ειδικά για τον χρυσό, η Goldman Sachs, προσδοκά “άλμα” κυριολεκτικά στην τιμή του το επόμενο διάστημα αφού προβλέπει ότι από τα 1.858 δολάρια η ουγκιά θα «εκτοξευτεί» στα 2.300 δολάρια η ουγκιά ή 23,8% υψηλότερα προτού κινηθεί στα 2.500 δολάρια σε έξι μήνες από σήμερα και αναμένεται να παραμείνει εκεί. Το περιθώριο από τα τρέχοντα επίπεδα είναι 34,5%. Για το «κόκκινο» μέταλλο, τον McDonald’s: Άνοιξαν και πάλι τα καταστήματα στη Ρωσία – Τα εγκαίνια, το … βιαστικό rebranding και ο νέος ιδιοκτήτης, το περιθώριο ανόδου το επόμενο δωδεκάμηνο είναι 37,6% με την τιμή-στόχο στα 13.000 δολάρια ο μετρικός τόνος από 9.447 δολάρια που είναι η τρέχουσα τιμή.

Το εμπόρευμα που «καίει» επιχειρήσεις και καταναλωτές, το πετρέλαιο, αναμένεται να παραμείνει ψηλά αλλά και να κινηθεί και υψηλότερα το επόμενο τρίμηνο, σύμφωνα με τις εκτιμήσεις της Goldman Sachs. Η τιμή- στόχος για το επόμενο τρίμηνο είναι τα 137 δολάρια ή 13,5% υψηλότερα, προτού ισορροπήσει στα 125 δολάρια το βαρέλι τους επόμενους μήνες.

Τέλος, για τα ομόλογα, η τράπεζα για την απόδοση στο αμερικανικό 10ετές «βλέπει» ότι θα κορυφωθεί στους επόμενους έξι μήνες στο 3,29% από 3,16% τώρα και οι συστάσεις είναι overweight ενώ συνολικά για τα ομόλογα η σύσταση είναι υποαπόδοση. Για το γερμανικό ομόλογο, εκτιμά ότι θα συνεχίσει ανοδικά την πορεία του με στόχο τα επίπεδα του 1,34% σε 12 μήνες με τη σύσταση να είναι υποαπόδοση.

«Την περασμένη εβδομάδα, οι αποφάσεις της ΕΚΤ και υψηλότερη των προσδοκιών κίνηση του πληθωρισμού στις ΗΠΑ οδήγησαν σε ένα ακόμη κύμα “risk off” σε όλα τα περιουσιακά στοιχεία. Οι αγορές αναπροσάρμοσαν τις εκτιμήσεις τους σε πιο hawkish και στις δύο πλευρές του Ατλαντικού. Οι οικονομολόγοι μας αναθεώρησαν τις προβλέψεις τους και αναμένουν πλέον ότι η ΕΚΤ θα πραγματοποιήσει δύο διαδοχικές αυξήσεις 50 μ.β. το Σεπτέμβριο και τον Οκτώβριο και πρόσθεσαν αυξήσεις 50 μ.β. το Σεπτέμβριο και το Νοέμβριο στις προβλέψεις της Fed», καταλήγει η αμερικανική τράπεζα.