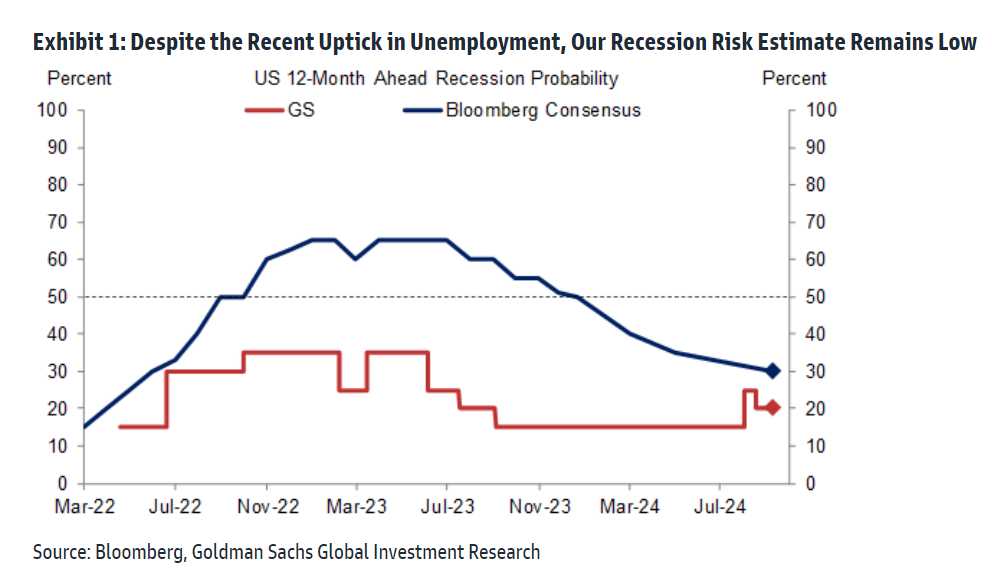

«Η μεγάλη διαφορά με τα προηγούμενα ράλι των αμερικανικών μετοχών από τη μείωση των επιτοκίων κατά τους τελευταίους 18 μήνες είναι ότι η Fed, αυτή τη φορά, όντως θα μειώσει τα επιτόκια και μάλιστα σύντομα. Αλλά η τιμολόγηση της αγοράς παραμένει αρκετά επιθετική και αυτό κρατά τους στρατηγικούς αναλυτές μας για τα επιτόκια μακριά από μια πραγματικά ανοδική στάση. Ενώ οι στρατηγικοί αναλυτές για τις μετοχές προβλέπουν μετρίως θετικές αποδόσεις μέχρι το τέλος του έτους, οι επόμενοι δύο μήνες φαίνονται πιο δύσκολοι, δεδομένης της αρνητικής εποχικότητας, των εκλογών που πλησιάζουν και των παρατεταμένων ανησυχιών για την ανάπτυξη», εξηγεί η Goldman Sachs

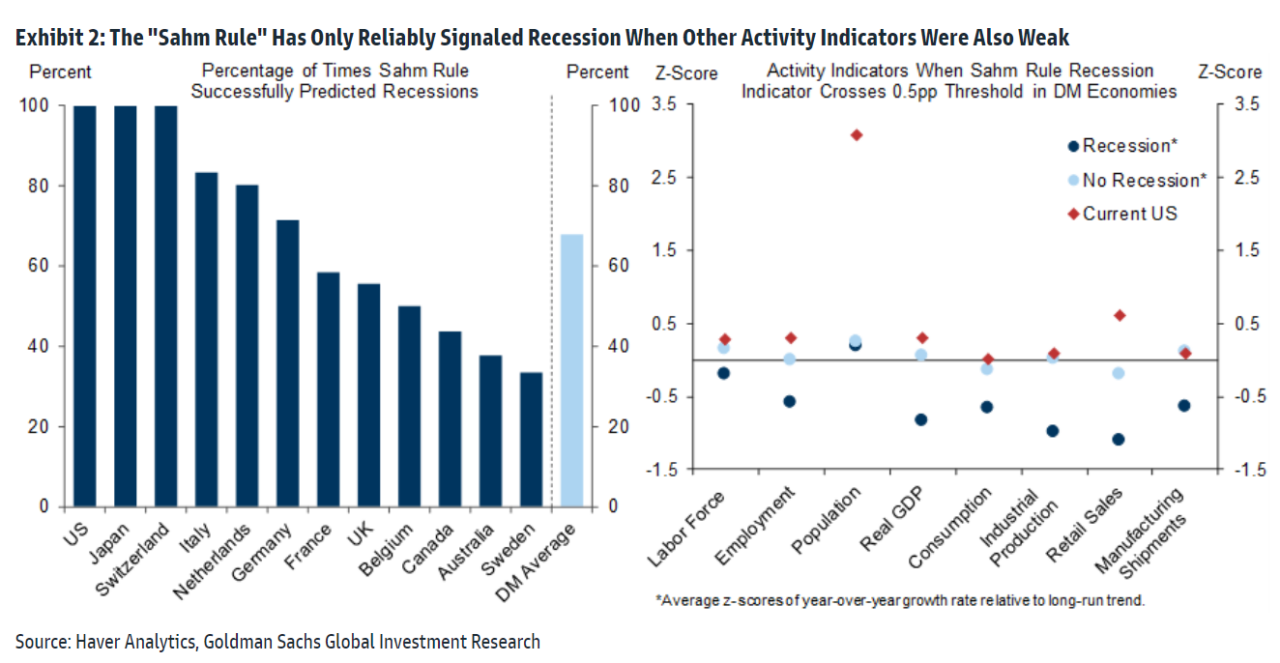

«Παρόλο που η συνεδρίαση του ΟΠΕΚ την περασμένη εβδομάδα έφερε παράταση των εθελοντικών περικοπών της παραγωγής, οι στρατηγικοί αναλυτές μας για το πετρέλαιο εξακολουθούν να θεωρούν ότι οι κίνδυνοι τείνουν προς τα κάτω από το εύρος τιμών των 70-85 δολαρίων ανά βαρέλι για το brent, επειδή η ζήτηση από την Κίνα παραμένει αδύναμη και οι αυξήσεις της παραγωγής του ΟΠΕΚ πιθανώς θα έρθουν ακόμη προς το τέλος του έτους. Αυτό αφήνει τα εταιρικά ομόλογα, για τα οποία οι στρατηγικοί αναλυτές της GS αναμένουν σταθερές αν και όχι συναρπαστικές υπερβάλλουσες αποδόσεις -υποθέτοντας ότι έχει δίκιο ότι η παγκόσμια οικονομία θα παραμείνει εκτός ύφεσης», εκτιμά ο οίκος.

«Συνεχίζουμε να αναμένουμε τρεις μειώσεις επιτοκίων των 25 μ.β. η καθεμία στις υπόλοιπες συνεδριάσεις της FOMC της Fed το 2024. Η πεποίθησή μας ότι η επικείμενη μείωση στις 18 Σεπτεμβρίου θα είναι μέτρια σε μέγεθος έχει αυξηθεί μετά τα τελευταία στοιχεία, καθώς και το σχόλιο της Fed λίγο πριν από την έναρξη της περιόδου blackout, στο οποίο τονίζεται ότι “οι περικοπές θα γίνουν προσεκτικά”. Η πρόβλεψή μας για το τελικό επιτόκιο κεφαλαίων παραμένει στο 3,25% – 3,5%, με κινδύνους και προς τις δύο κατευθύνσεις. Αν η οικονομία αποδυναμωθεί πιο έντονα ή αν ο πληθωρισμός υπολείπεται του στόχου του 2%. Υπάρχει όμως και ένα ανοδικό σενάριο στο οποίο η Fed θα κάνει παύση μετά τις πρώτες περικοπές επειδή ο πληθωρισμός θα αποδειχθεί πιο επίμονος, ίσως λόγω των υψηλότερων δασμών. Κατά την άποψή μας, οι αγορές δίνουν υπερβολική βαρύτητα στο πρώτο σενάριο κινδύνου και όχι αρκετή στο δεύτερο», προβλέπει ο αμερικανικός οίκος.

«Τέλος, υποβαθμίσαμε τις προοπτικές μας για την ανάπτυξη της Ευρωζώνης λόγω της αδυναμίας του μεταποιητικού τομέα, ιδίως στη Γερμανία, και του μεγαλύτερου σκεπτικισμού ότι το ποσοστό αποταμίευσης των νοικοκυριών που ανέρχεται στο 15% θα μειωθεί σύντομα. Παρά τη συνεχιζόμενη ενίσχυση της αύξησης του πραγματικού εισοδήματος των νοικοκυριών, αυτό σημαίνει αύξηση του ΑΕΠ μόνο κατά 1% το επόμενο έτος, κάτω από την προηγούμενη πρόβλεψή μας για σχεδόν 1,5%. Μετά την μείωση κατά 25 μονάδες βάσης αυτή την εβδομάδα, εξακολουθούμε να βλέπουμε την ΕΚΤ να μένει στάσιμη τον Οκτώβριο, επειδή τα κάπως επίμονα πρόσφατα στοιχεία για τον πληθωρισμό φαίνεται να έχουν ενισχύσει την αποφασιστικότητα των γερακιών να κινηθούν αργά. Καθώς όμως ο πληθωρισμός μειώνεται περαιτέρω και η ανάπτυξη συνεχίζει να δυσκολεύεται, βλέπουμε τώρα διαδοχικές μειώσεις από τον Δεκέμβριο», καταλήγει ο οίκος.