Τα προβλήματα στην αγορά εμπορικών ακινήτων των ΗΠΑ, που έχουν ήδη πλήξει τράπεζες στη Νέα Υόρκη αλλά και την Ιαπωνία, έχουν αρχίσει να μεταφέρονται και στην Ευρώπη, αυξάνοντας τους φόβους για ευρύτερη μετάδοση.

Η επιθετική αύξηση των επιτοκίων έχει οδηγήσει πολλά χρηματοπιστωτικά ιδρύματα να λαμβάνουν πλέον αυξανόμενες προβλέψεις για το χρέος που αφορά κυρίως σε ιδιοκτήτες ακινήτων και κατασκευαστές. Ενδεικτική είναι πρόσφατη δήλωση της αμερικανίδας υπουργού Οικονομικών Τζάνετ Γέλεν, η οποία υποστήριξε ότι οι απώλειες σε εμπορικά ακίνητα είναι μια ανησυχία που θα ασκήσει σημαντικές πιέσεις στους ιδιοκτήτες.

Κοινός παρονομαστής σε όλες αυτές τις εξελίξεις είναι πως τράπεζες έχουν δανείσει σε εταιρείες ανάπτυξης ακινήτων οι οποίες δέχονται πλήγματα από τα προβλήματα της οικονομίας και ειδικά από γραφειακούς χώρους που παραμένουν άδειοι στην περίοδο μετά την πανδημία. Η χαμηλότερη αυτή ζήτηση ρίχνει και τις τιμές εμπορικών ακινήτων που είναι εγγύηση για τη χορήγηση δανείων.

Η βόμβα στα θεμέλια

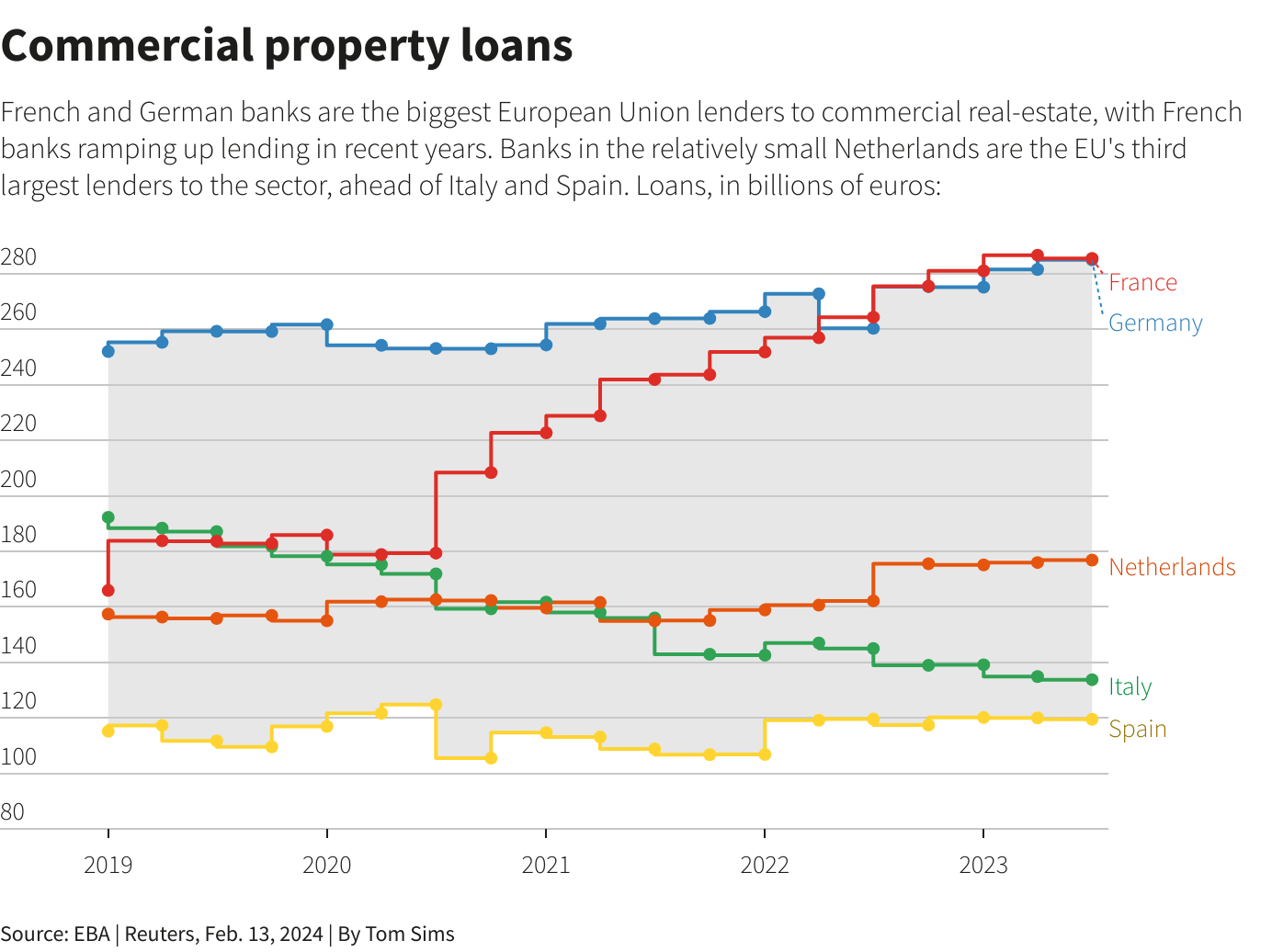

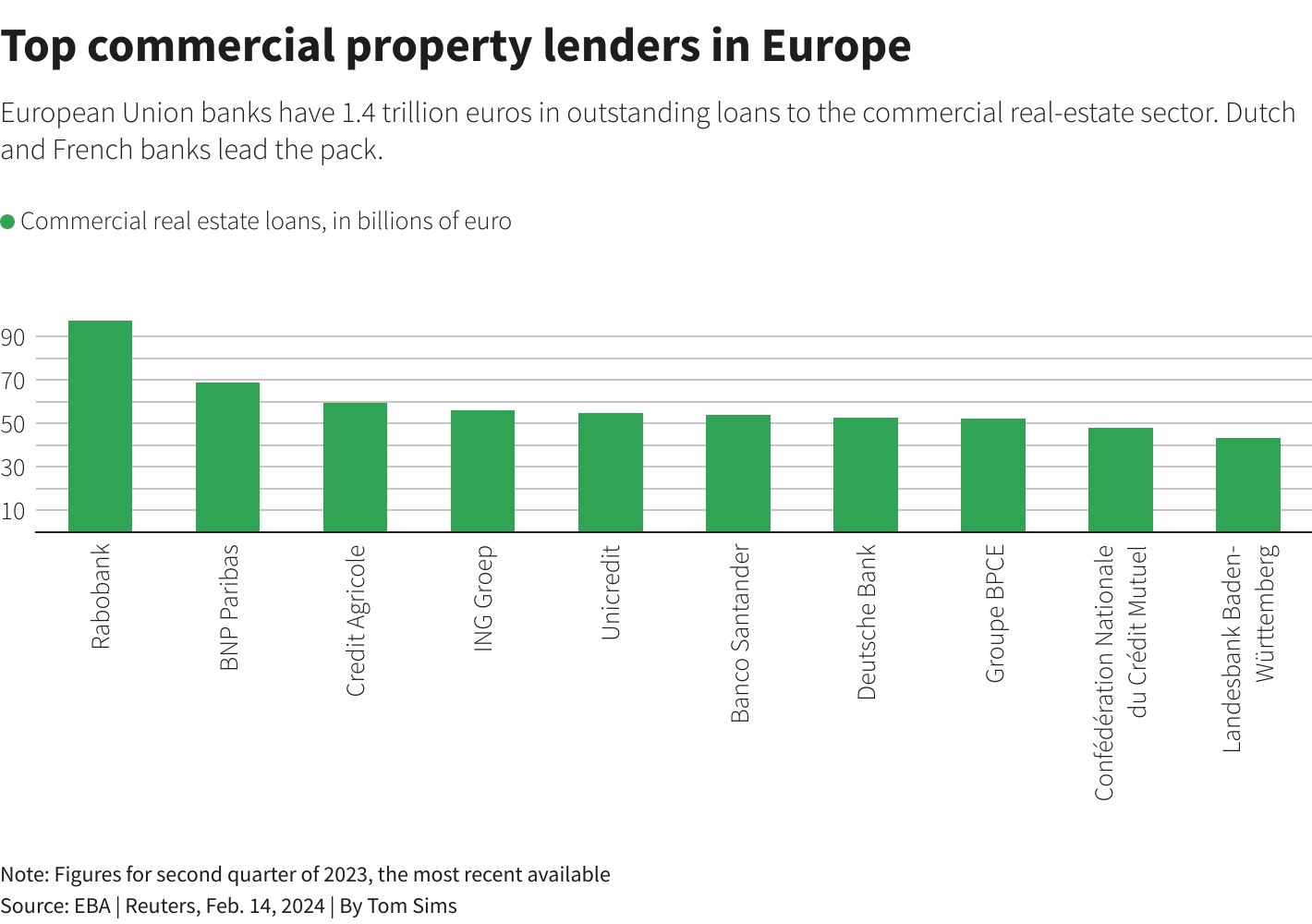

Και οι ευρωπαϊκές τράπεζες έχουν περίπου 1,4 τρισεκατομμύρια ευρώ σε δάνεια προς τον προβληματικό κλάδο εμπορικών ακινήτων.

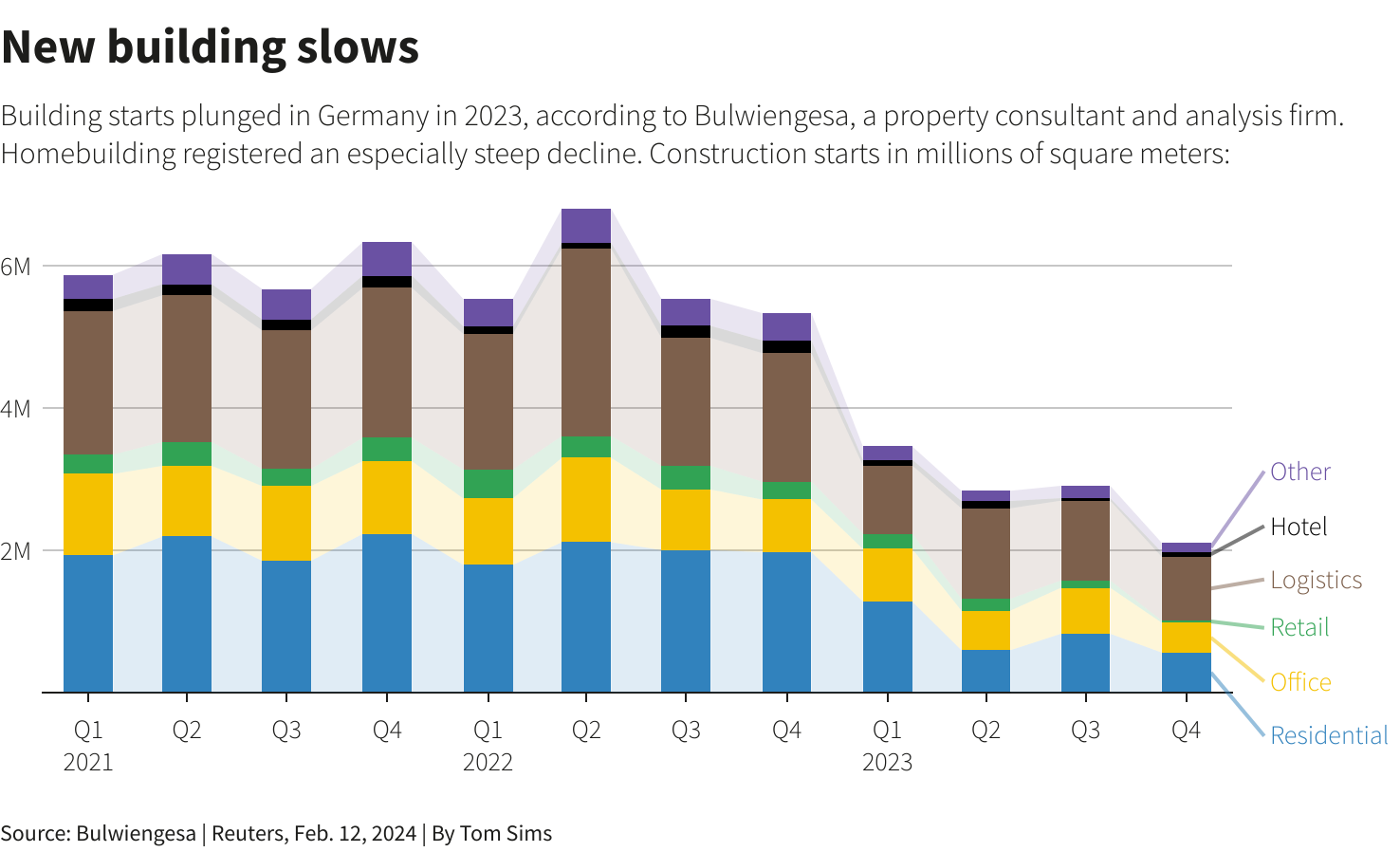

Στο επίκεντρο έχουν βρεθεί οι τράπεζες στη Γερμανία, καθώς η χώρα βρίσκεται στη χειρότερη ύφεση της ακίνητης περιουσίας των τελευταίων δεκαετιών, η οποία χαρακτηρίζεται από αφερεγγυότητες , διακοπή στις κατασκευές και πάγωμα των συμφωνιών ακινήτων.

Οι επιπτώσεις από την ύφεση είναι πιθανόν να επηρεάσουν τις τράπεζες στη Γαλλία και την Ολλανδία, οι οποίες είναι από τους μεγαλύτερους δανειστές εμπορικών ακινήτων στην Ευρώπη.

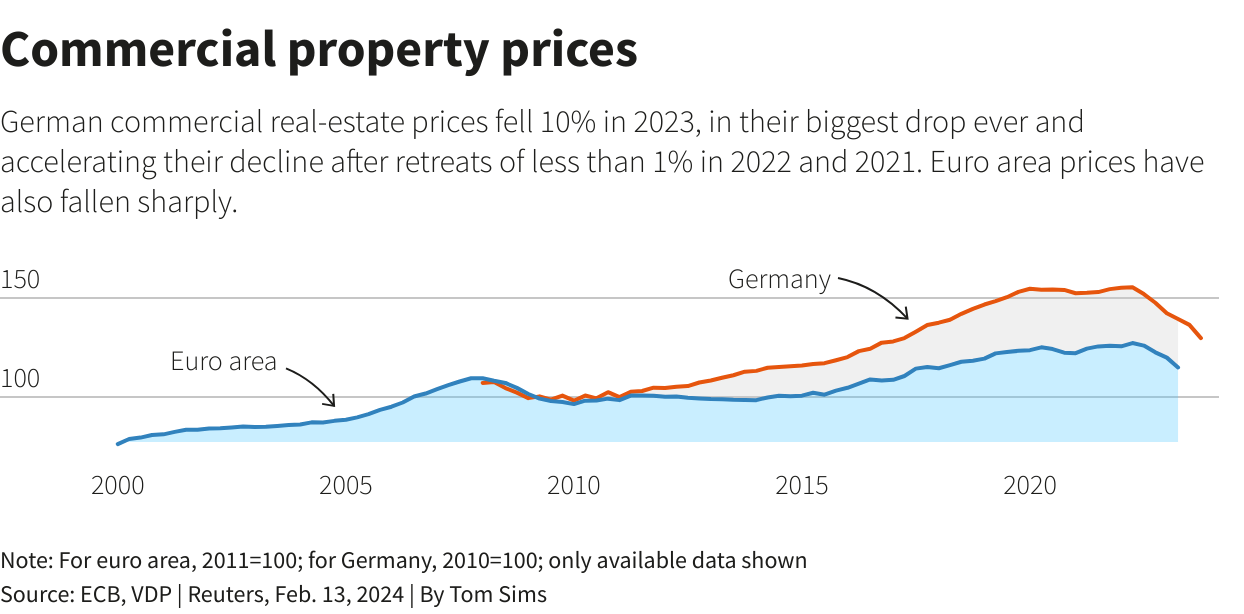

Πτώση στις τιμές

Όπως γράφει σε ανάλυσή του το Reuters, στη Γερμανία, τη μεγαλύτερη οικονομία της Ευρώπης, οι τιμές των εμπορικών ακινήτων μειώθηκαν κατά 10,2% το 2023, σύμφωνα με την ένωση τραπεζών VDP. Οι μειώσεις ήταν παρόμοιες κατά μέσο όρο σε ολόκληρη τη ζώνη του ευρώ, με βάση τα στοιχεία της Ευρωπαϊκής Κεντρικής Τράπεζας.

Ο τομέας των ακινήτων αντιπροσώπευε περίπου το ένα πέμπτο της παραγωγής της Γερμανίας.

Ωστόσο, τα υψηλότερα επιτόκια και το αυξανόμενο κόστος κατασκευής έχουν οδηγήσει ορισμένους προγραμματιστές σε αφερεγγυότητα, καθώς η τραπεζική χρηματοδότηση στερεύει, οι συμφωνίες παγώνουν και οι τιμές πέφτουν.

Στις Ηνωμένες Πολιτείες , τα υψηλότερα επιτόκια, οι δυσκολίες αναχρηματοδότησης και η χαμηλότερη πληρότητα γραφείων έχουν πλήξει σκληρά τον τομέα των εμπορικών ακινήτων, ενισχύοντας τους φόβους για παγκόσμια ύφεση.

Οι ειδικοί του κλάδου λένε ότι οι τιμές πρέπει να πέσουν περαιτέρω. Επί του παρόντος δεν υπάρχει μεγάλη διαφάνεια ως προς τις τιμές, καθώς οι ιδιοκτήτες δεν είναι πρόθυμοι να πουλήσουν σε μειωμένες τιμές και οι διαχειριστές περιουσιακών στοιχείων καθυστερούν να επαναξιολογήσουν τις συμμετοχές τους.

«Οι αποτιμήσεις εξακολουθούν να είναι πολύ υψηλές. Όλοι το γνωρίζουν», αναφέρει ο Alexandre Grellier, ιδρυτής της Drooms, ενός παρόχου υπηρεσιών σε διαπραγματευτές ακινήτων.

Το πόσο άσχημα επηρεάζονται οι τράπεζες εξαρτάται από την κλίμακα της πτώσης στην αγορά. Πολλές εταιρείες ακινήτων στη Γερμανία, για παράδειγμα, ελπίζουν σε μια ανάκαμψη στα μέσα του τρέχοντος έτους, ενώ άλλα στελέχη προβλέπουν επιδείνωση της πορείας μέχρι το 2025.

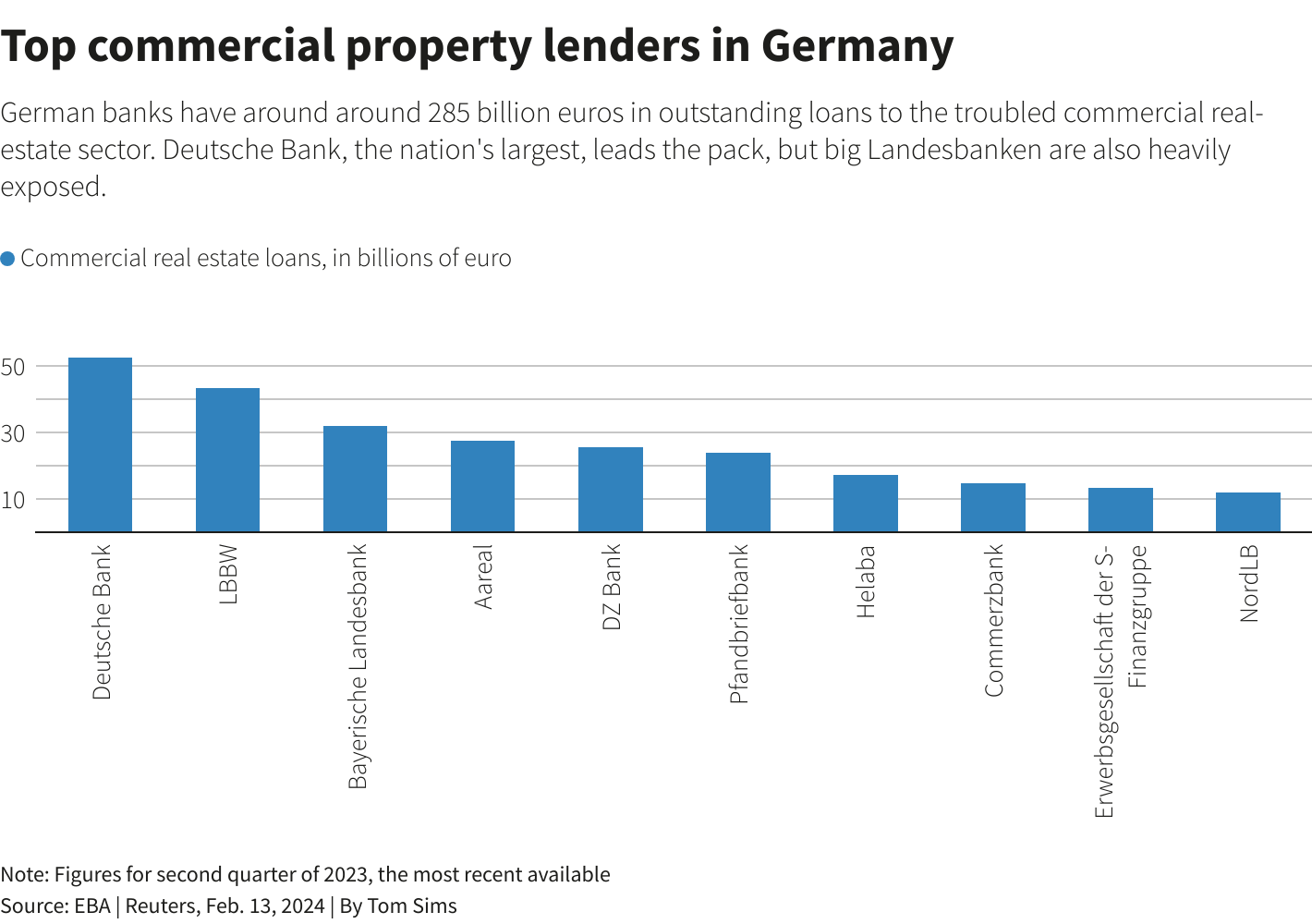

Ποιες γερμανικές τράπεζες είναι πιο εκτεθειμένες;

Με 285 δισεκατομμύρια ευρώ σε δάνεια για εμπορικά ακίνητα, οι Γερμανοί δανειστές αντιπροσωπεύουν περίπου το ένα πέμπτο των 1,4 τρισεκατομμυρίων ευρώ δανείων των τραπεζών της ΕΕ στον κλάδο, με βάση τα στοιχεία της Ευρωπαϊκής Αρχής Τραπεζών.

Μεταξύ των γερμανικών τραπεζών, η Deutsche Bank, η μεγαλύτερη της χώρας, έχει τα περισσότερα σε ανεξόφλητα δάνεια στον κλάδο, ακολουθούμενη από δύο Landesbanken που υποστηρίζονται από το κράτος.

Η Deutsche νωρίτερα αυτό το μήνα αποκάλυψε δάνεια 17 δισεκατομμυρίων ευρώ στην αγορά εμπορικών ακινήτων των ΗΠΑ, που έχει πληγεί πολύ. Αυτό θα αποτελούσε περίπου το ένα πέμπτο των 76 δισεκατομμυρίων ευρώ που έχουν δανείσει συνολικά οι τράπεζες της ΕΕ στις Ηνωμένες Πολιτείες, με βάση τα στοιχεία της ΕΑΤ.

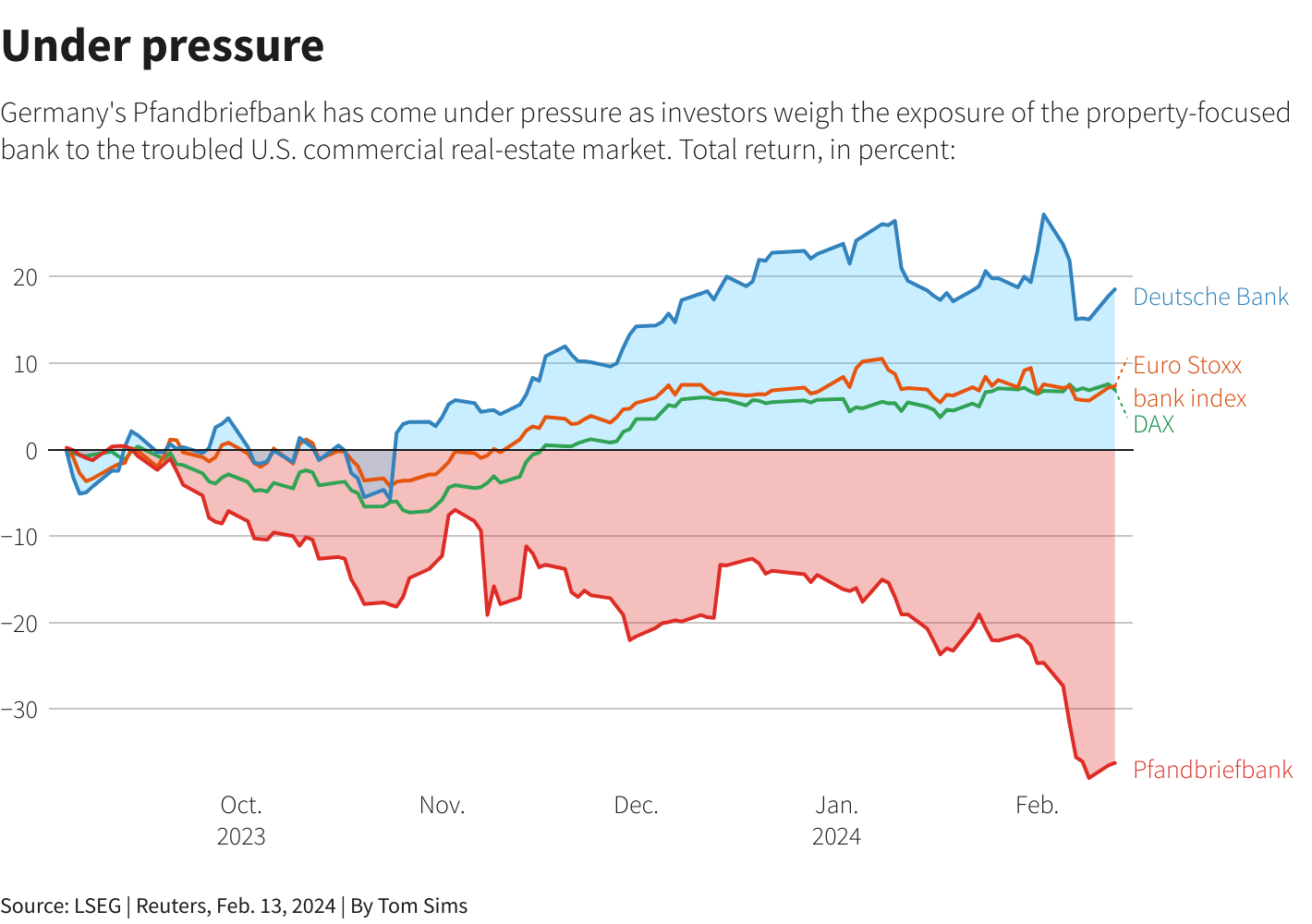

Τι συμβαίνει με την Pfandbriefbank

Η Deutsche Pfandbriefbank (PBB), που δημιουργήθηκε μετά την παγκόσμια οικονομική κρίση πριν από περισσότερο από μια δεκαετία, είναι ένας από τους κορυφαίους χρηματοδότες ακινήτων στη Γερμανία.

Έχει 5 δισεκατομμύρια ευρώ – ή το 15% των δανείων της – δεσμευμένα στην εμπορική αγορά των ΗΠΑ, δήλωσε η ανέφερε.

Την περασμένη εβδομάδα, διπλασίασε τις προβλέψεις κινδύνου και οι επενδυτές τρομοκρατήθηκαν , κάνοντας ντάμπινγκ στις μετοχές και τα ομόλογά της. Η PBB αντέδρασε εκδίδοντας δύο ξεχωριστές ανακοινώσεις που προσπαθούσαν να καθησυχάσουν το κοινό.

Αργά την Τετάρτη, ο οίκος αξιολόγησης πιστοληπτικής ικανότητας S&P υποβάθμισε την PBB λόγω των δεσμών της με εμπορικά ακίνητα και της έδωσε αρνητικές προοπτικές.

Οι περισσότερες τράπεζες της ΕΕ δεν έχουν άμεση έκθεση σε εμπορικά ακίνητα των ΗΠΑ, με εξαίρεση τις γερμανικές τράπεζες, ανέφερε σε έκθεσή του την Τετάρτη ο οίκος αξιολόγησης πιστοληπτικής ικανότητας Moody’s.

Αλλού στην Ευρώπη

Ορισμένες ευρωπαϊκές τράπεζες είναι ακόμη πιο εκτεθειμένες στον δανεισμό εμπορικών ακινήτων από τις γερμανικές τράπεζες, με τη Γαλλία και την Ολλανδία να κυριαρχούν, με βάση τα στοιχεία της EBA. Η Rabobank και η BNP Paribas βρίσκονται στην κορυφή του πίνακα.

Τα δάνεια από τις γαλλικές τράπεζες στον κλάδο είναι ελαφρώς πιο μπροστά από τη Γερμανία, σύμφωνα με τα στοιχεία της EBA, η Ολλανδία έρχεται τρίτη, μπροστά από την Ιταλία και την Ισπανία.

Ποια είναι η προοπτική;

Ειδικοί εκτιμούν ότι οι προοπτικές είναι ζοφερές, αν και μια μείωση των επιτοκίων αργότερα αυτό το έτος θα μπορούσε να προσφέρει κάποια ανακούφιση και δεν είναι όλες οι ευρωπαϊκές αγορές ακινήτων σε τόσο κακή κατάσταση όσο η Γερμανία.

«Δεν διαφαίνεται ακόμη μια αντιστροφή τάσης για τις τιμές των ακινήτων, παρά τη συχνή κερδοσκοπία. Η κατάσταση θα παραμείνει δύσκολη προς το παρόν το 2024», αναφέρει ο διευθύνων σύμβουλος της VDP, Jens Tolckmitt.

Η ΕΚΤ προειδοποίησε τον Νοέμβριο ότι η πτώση των ακινήτων μπορεί να διαρκέσει χρόνια, αν και είπε ότι ο κλάδος δεν ήταν αρκετά μεγάλος ώστε να δημιουργήσει συστημικό κίνδυνο για τους δανειστές.

Το Διεθνές Νομισματικό Ταμείο ανέφερε ότι οι μικρότερες και περιφερειακές τράπεζες, ιδιαίτερα στις ΗΠΑ, καθώς και οι μη τραπεζικοί χρηματοπιστωτικοί ενδιάμεσοι με υψηλή έκθεση σε ακίνητα, θα μπορούσαν να αντιμετωπίσουν προκλήσεις.

Τον περασμένο μήνα, ο επικεφαλής της γερμανικής χρηματοπιστωτικής ρυθμιστικής αρχής ενίσχυσε τις προειδοποιήσεις του , προβλέποντας ότι το 2024 θα είναι λιγότερο ρόδινο για τα τραπεζικά κέρδη και ότι τα ακίνητα αποτελούν αυξανόμενο κίνδυνο.

Προειδοποιητικά σήματα

Η βουτιά στα ομόλογα των γερμανικών τραπεζών ήταν το τελευταίο σε μια σειρά προειδοποιητικών σημάτων. Η New York Community Bancorp υποβαθμίστηκε στην κατηγορία «σκουπίδια» από την Moody’s Investors Service μετά την επισήμανση προβλημάτων ακίνητης περιουσίας, ενώ η ιαπωνική Aozora Bank κατέγραψε την πρώτη της απώλεια σε 15 χρόνια λόγω προβλέψεων για δάνεια που χορηγήθηκαν σε εμπορικά ακίνητα των ΗΠΑ.

«Υπάρχουν σοβαρές ανησυχίες στην αγορά CRE των ΗΠΑ», δήλωσε ο στρατηγικός αναλυτής της Rabobank, Paul van der Westhuizen. «Δεν είναι ένα ζήτημα για τις μεγαλύτερες τράπεζες των ΗΠΑ και της Ευρώπης, αλλά οι μικρότερες γερμανικές τράπεζες που εστιάζονται στην ιδιοκτησία αισθάνονται ήδη τις συνέπειες. Αυτή τη στιγμή όμως είναι περισσότερο ζήτημα κερδοφορίας παρά ζήτημα φερεγγυότητας για αυτούς. Διαθέτουν επαρκή κεφάλαια και είναι λιγότερο εκτεθειμένα στην απειλή των καταθέσεων από ό,τι οι καθαρές τράπεζες λιανικής».

Στα αποτελέσματά της η Deutsche Bank AG κατέγραψε προβλέψεις για ζημιές σε εμπορικά ακίνητα στις ΗΠΑ, οι οποίες ήταν τέσσερις φορές μεγαλύτερες από ό,τι πέρυσι. Προειδοποίησε ότι η αναχρηματοδότηση αποτελεί τον μεγαλύτερο κίνδυνο για τον προβληματικό τομέα καθώς υποφέρουν οι αξίες των περιουσιακών στοιχείων.

Διαγραφές δανείων

Αλλού στην Ευρώπη, η ελβετική Julius Baer Group Ltd. δήλωσε ότι θα διαγράψει τεράστια δάνεια σε πτωχευμένη εταιρεία ακινήτων Signa. Αν και ήταν ένα συγκεκριμένο θέμα, προστίθεται στις ευρύτερες ανησυχίες για το πόσο μακριά θα μπορούσαν να εξαπλωθούν τα πράγματα.

Την περασμένη εβδομάδα, η Morgan Stanley πραγματοποίησε κλήσεις σε πελάτες της συνιστώντας τους να πουλήσουν τα ομόλογα της Deutsche PBB. Τα ομόλογα που λήγουν το 2027 ανέβηκαν πάνω από 5 σεντς μετά από αυτό στα 97, σύμφωνα με στοιχεία CBBT που συγκεντρώθηκαν από το Bloomberg. Εν τω μεταξύ, τα ομόλογα AT1 της τράπεζας υποχώρησαν έως και 15 σεντς στα 36 μεταξύ Τρίτης και Τετάρτης.

Η Deutsche PBB ανέφερε ότι ενώ αύξησε τις προβλέψεις για ζημίες δανείων σε 210-215 εκατομμύρια ευρώ για ολόκληρο το έτος, «παραμένει κερδοφόρα χάρη στην οικονομική της ισχύ».

Η Sonja Forster, αντιπρόεδρος της αξιολόγησης των Ευρωπαϊκών Χρηματοπιστωτικών Ιδρυμάτων στο Morningstar DBRS, είπε ότι «η εστίαση της PBB σε προνομιακές τοποθεσίες και οι σχετικά συντηρητικές LTV παρέχουν κάποια μειονεκτική προστασία».

«Ωστόσο, δεδομένου ότι ο κίνδυνος αναχρηματοδότησης είναι ακόμα υψηλός και τα νέα μετοχικά διαθέσιμα στους δανειολήπτες είναι περιορισμένα, παρακολουθούμε την κατάσταση πολύ στενά», ανέφερε στο Fortune.

Η Bafin, η ρυθμιστική αρχή των τραπεζών της Γερμανίας της χώρας, δήλωσε ότι παρακολουθεί την κατάσταση, αρνούμενη να σχολιάσει συγκεκριμένους δανειστές.

Διαβάστε ακόμη:

- Γεροβασίλη: «Αδειάζει» τον Κασσελάκη για το ερωτηματολόγιο

- Αλεξέι Ναβάλνι: Η χήρα του Λιτβινένκο ζητά από τις χώρες της Δύσης «να περάσουν από τα λόγια στις πράξεις»

- Εφορία μεγάλου πλούτου καλεί 2 επώνυμους εφοπλιστές προκειμένου να παράσχουν εξηγήσεις

- Νετανιάχου: «Όχι» σε πρόωρες εκλογές – Χιλιάδες σε αντικυβερνητική διαδήλωση