Τελευταίες στην Ευρώπη σε έσοδα από προμήθειες είναι οι ελληνικές τράπεζες, παρά το γεγονός ότι από τους συναλλασσόμενους ως τον υπουργό Οικονομικών εκφράζονται συνεχώς παράπονα και επικρίσεις για υπερβολικές χρεώσεις.

Αυτό το παράδοξο φαινόμενο έχει την εξήγησή του: οι ελληνικές τράπεζες δεν καταφέρνουν να αντλούν αμοιβές και προμήθειες από ποιοτικές τραπεζικές εργασίες και επιβάλλουν υπερβολικές χρεώσεις σε συναλλαγές ρουτίνας.

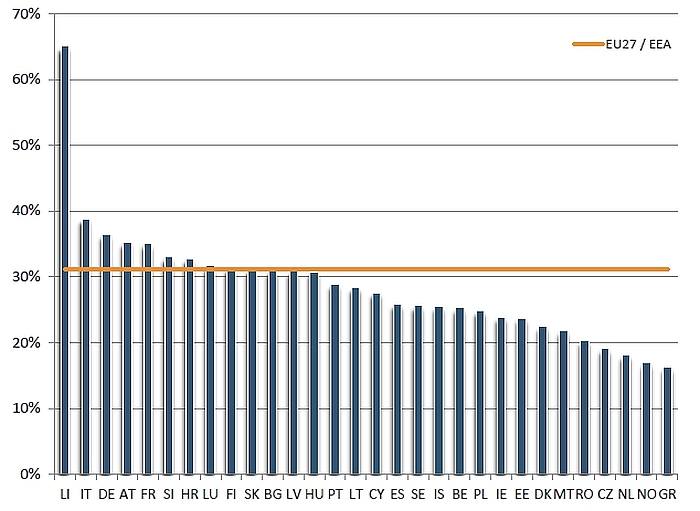

Τα τελευταία στοιχεία της Ευρωπαϊκής Τραπεζικής Αρχής, που εποπτεύει το σύνολο των τραπεζών στον ευρωπαϊκό χώρο, επιβεβαιώνουν τη σοβαρή υστέρηση των ελληνικών τραπεζών στα έσοδα από προμήθειες.

Ενώ κατά μέσο όρο στην Ευρώπη τα καθαρά έσοδα από αμοιβές και προμήθειες αντιστοιχούν σε ποσοστό που ξεπερνά το 30% της λειτουργικής κερδοφορίας, στην Ελλάδα το αντίστοιχο ποσοστό είναι πολύ χαμηλότερο από 20% και είναι το χαμηλότερο στην Ευρώπη.

Αξίζει να σημειωθεί ότι αυτή η κακή επίδοση καταγράφηκε για το 9μηνο του 2022 από την EBA, παρά το γεγονός ότι οι ελληνικές τράπεζες αύξησαν σημαντικά τα έσοδά τους από προμήθειες τον προηγούμενο χρόνο.

Είναι χαρακτηριστικό ότι, σύμφωνα με στοιχεία α’ εξαμήνου που παραθέτει η Τράπεζα της Ελλάδος στην Έκθεση για τη Χρηματοπιστωτική Σταθερότητα, οι ελληνικές τράπεζες αύξησαν κατά 20,5% τα καθαρά έσοδα από προμήθειες, τα οποία ανήλθαν σε 841 εκατ. ευρώ.

Καθαρά έσοδα από προμήθειες ως ποσοστό % στα συνολικά λειτουργικά κέρδη

Η ΤτΕ παρατηρεί ότι αυτή η αύξηση ήταν αποτέλεσμα της θετικής συμβολής των εσόδων από νέες εκταμιεύσεις δανείων, διενέργεια πληρωμών και μεταφορών κεφαλαίων, πιστωτικές κάρτες, διαχείριση χαρτοφυλακίου και επενδυτική τραπεζική.

Το πρόβλημα των ελληνικών τραπεζών είναι ότι η κερδοφορία τους παραμένει υπερβολικά εξαρτημένη από τα επιτοκιακά έσοδα, δηλαδή από το πιο «παραδοσιακό» κομμάτι των τραπεζικών εργασιών. Δεν έχουν καταφέρει να αναπτύξουν επαρκώς εργασίες από τις οποίες θα ελάμβαναν σημαντικές προμήθειες, όπως συμβαίνει στα τραπεζικά συστήματα των ανεπτυγμένων χωρών.

Για λόγους που σχετίζονται και με τη μεγάλη οικονομική κρίση, αλλά και με ιδιαιτερότητες της ελληνικής οικονομίας, οι τράπεζες λαμβάνουν, για παράδειγμα, ελάχιστες προμήθειες από τον τομέα διαχείρισης περιουσίας, ή από τα τραπεζοασφαλιστικά προϊόντα. Εξάλλου, οι προμήθειες για χορηγήσεις δανείων, παρότι αυξάνονται, εκκινούν από πολύ χαμηλή βάση, ενώ, όπως λένε τραπεζικά στελέχη, οι ελληνικές τράπεζες δεν χρεώνουν προμήθειες διαχείρισης των τραπεζικών λογαριασμών, όπως συμβαίνει κατά κανόνα στην Ευρώπη.

Το αποτέλεσμα είναι να πέφτει το βάρος σε επαναλαμβανόμενες συναλλαγές ρουτίνας, οι οποίες έχουν φθάσει να επιβαρύνονται στην Ελλάδα με πολύ υψηλές προμήθειες, κάτι που προκάλεσε το τελευταίο διάστημα ακόμη και σύγκρουση των τραπεζών με το υπ. Οικονομικών.

Παρά τις επεισοδιακές συζητήσεις για αυτό το θέμα με τον Χρήστο Σταϊκούρα, οι τράπεζες προχωρούν σε μικρές και αποσπασματικές μειώσεις προμηθειών, παρότι το ΥΠΟΙΚ κατήρτισε κατάλογο 12 εργασιών που επιβαρύνονται με υπερβολικές χρεώσεις. Ο κατάλογος περιλαμβάνει τις ακόλουθες εργασίες και υπηρεσίες:

1. Προμήθεια εισερχόμενου εμβάσματος,

2. Προμήθεια εξερχόμενου εμβάσματος (χρέωση για μεταφορά χρημάτων από τον λογαριασμό μίας τράπεζας σε λογαριασμό άλλης τράπεζας εσωτερικού),

3. Προμήθεια αποστολής χρημάτων (έμβασμα) σε τράπεζες εκτός ευρωζώνης,

4. Προμήθεια ανάληψης μετρητών από ΑΤΜ άλλης τράπεζας,

5. Συνδρομή πιστωτικής κάρτας,

6. Προμήθεια επανέκδοσης χρεωστικής/πιστωτικής κάρτας λόγω λήξης και λόγω κλοπής, απώλειας ή φθοράς,

7. Προμήθεια για πληρωμή λογαριασμών (ΔΕΚΟ, κινητής τηλεφωνίας κ.λπ.),

8. Προμήθεια έκδοσης αντιγράφων κίνησης λογαριασμών/δανείων/πιστωτικών καρτών,

9. Έξοδα αξιολόγησης αιτημάτων δανείων,

10. Έξοδα νομικού και τεχνικού ελέγχου αιτημάτων δανείων,

11. Έξοδα συναλλαγών με πιστωτικές κάρτες στο εξωτερικό (επιβάρυνση για τη μετατροπή συναλλαγών εξωτερικού σε ευρώ),

12. Προμήθεια για αγορά χρεογράφων του Ελληνικού Δημοσίου.

Διαβάστε ακόμη: