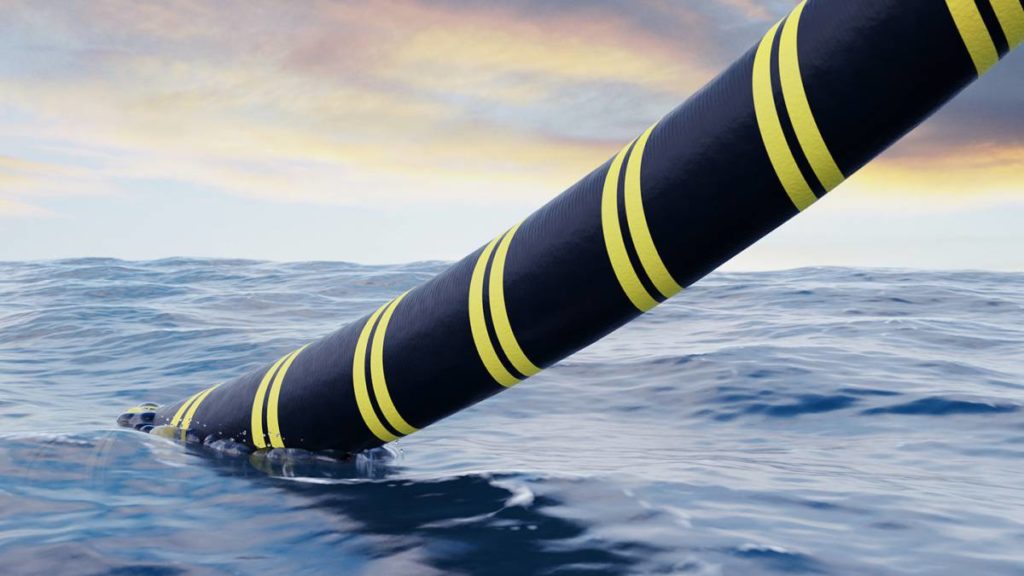

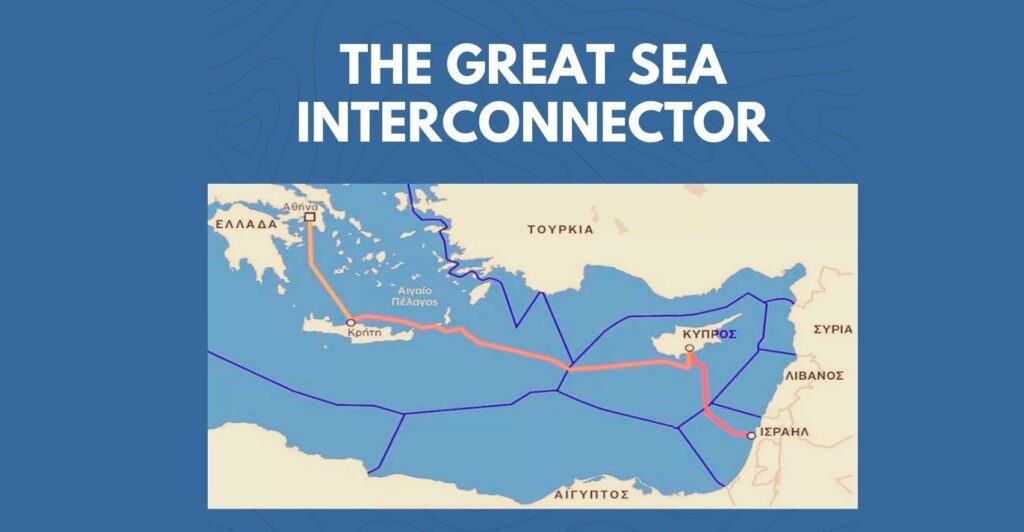

Το deal της Nexans- Cenergy ναυάγησε προσώρας καθώς χάλασε η σχέση ανταλλαγής ωστόσο έκθεση της Morgan Stanley ( 12 Nοεμβρίου ) αποκαλύπτει πως το ενδιαφέρον των Γάλλων ήταν ο κλάδος των υποθάλασσιων καλωδίων για να φθάσουν το μερίδιο αγοράς της ανταγωνίστριας Prysmian 2 ) οι ανάλογες συναλλαγές εξαγοράς πληρώθηκαν απο 9 φορές 15 φορές τον δείκτη Enterpise Value/ebidta. Η έκθεση της Morgan Stanley για την Nexans ( τιμή – στόχος 48 ευρώ ) αποκαλύπτει ότι, η Nexans επεδίωκε την εξαγορά, ωστόσο όπως θα δούμε η συναλλαγή χάλασε προσώρας – στην αποτίμηση της Cenergy, αλλά και πιθανώς στο ποσοστό μετοχών που θα λάμβανε στη Nexans.

Όπως θα δούμε επίσης με βάση προηγούμενα στοιχεία διεθνών συναλλαγών, ο κλάδος υπόγειων καλωδίων θα μπορούσε να πωληθεί έως και 15 φορές το Edidta δηλαδή 945 εκατ. ευρώ. Με βάση τα όσα δημοσιεύθηκαν η Nexans θα έδινε 250 εκατ. ευρώ μετρητά, 300 εκατ. ευρώ μέσω έκδοσης νέων μετοχών Nexans και ανάληψη εταιρικού δανεισμού ύψους 255 εκατ ευρώ, δηλαδή έμαι συμφωνία 800 εκατ. ευρώ. Η ανάλυση, όμως, της Morgan Stanley αναδεικνύει την κρυμμένη υπεραξία της Cenergy διότι έχοντας μερίδιο αγοράς 10% στα υποθαλάσσια καλώδια υψηλής τάσης η Nexans θα έφθανε τον leader της αγοράς. Συμπερασματικά, αν και κανείς δεν γνωρίζει την ακριβή πρόταση της Nexans προς την Βιοχάλκο, η ελληνική πλευρά επεδίωξε ένα υψηλότερο τίμημα – όταν ολόκληρη η εταιρεία έχει κεφαλαιοποίηση μόλις 300 εκατ. ευρώ.

ΣΟΦΟΚΛΕΟΥΣ IN

Tο deal της Nexans- Cenergy που χάλασε

Το deal της Nexans- Cenergy ναυάγησε προσώρας καθώς χάλασε η σχέση ανταλλαγής ωστόσο έκθεση της Morgan Stanley ( 12 Nοεμβρίου ) αποκαλύπτει πως το ενδιαφέρον των Γάλλων ήταν ο κλάδος των υποθάλασσιων καλωδίων…