Η Morgan Stanley στη στρατηγική των μετοχών της για το δεύτερο εξάμηνο ποντάρει δυνατά στις ευρωπαϊκές μετοχές. «Πιστεύουμε ότι οι ευρωπαϊκές μετοχές βρίσκονται στο σωστό σημείο (sweet spot) κατά το δεύτερο εξάμηνο, όπου μια αναδυόμενη ανάκαμψη των κερδών συναντά ένα συνεχές re-rating. Βλέπουμε βελτίωση των μακροοικονομικών δεικτών, αύξηση της εταιρικής εμπιστοσύνης, ανάκαμψη των συγχωνεύσεων και εξαγορών, ελκυστικές διανομές κεφαλαίου και υποτιμημένη διάχυση της τεχνητής νοημοσύνης. Εκτιμάμε άνοδο 18% σε σχέση με τον στόχο του Ιουνίου 2025 στον δείκτη MSCI Europe στις 2.500 μονάδες», υπογραμμίζουν οι στρατηγικοί αναλυτές του οίκου.

«Παραμένουμε αισιόδοξοι για τις ευρωπαϊκές μετοχές, ενσωματώνοντας πλήρως το playbook των μέσων της δεκαετίας του 1990 και μεταθέτοντας τους στόχους μας μέχρι τον Ιούνιο του 2025. Αυτό μας οδηγεί στο να αυξήσουμε τον στόχο μας για τον δείκτη MSCI Europe στις 2.500 μονάδες (18% δυνητική άνοδος) από 2.230 μονάδες προηγουμένως. Το δυνητικό περιθώριο ανόδου της συνολικής απόδοσης, μαζί με τα μερίσματα και τις επαναγορές, αυξάνεται στο 23%», εξηγεί η τράπεζα.

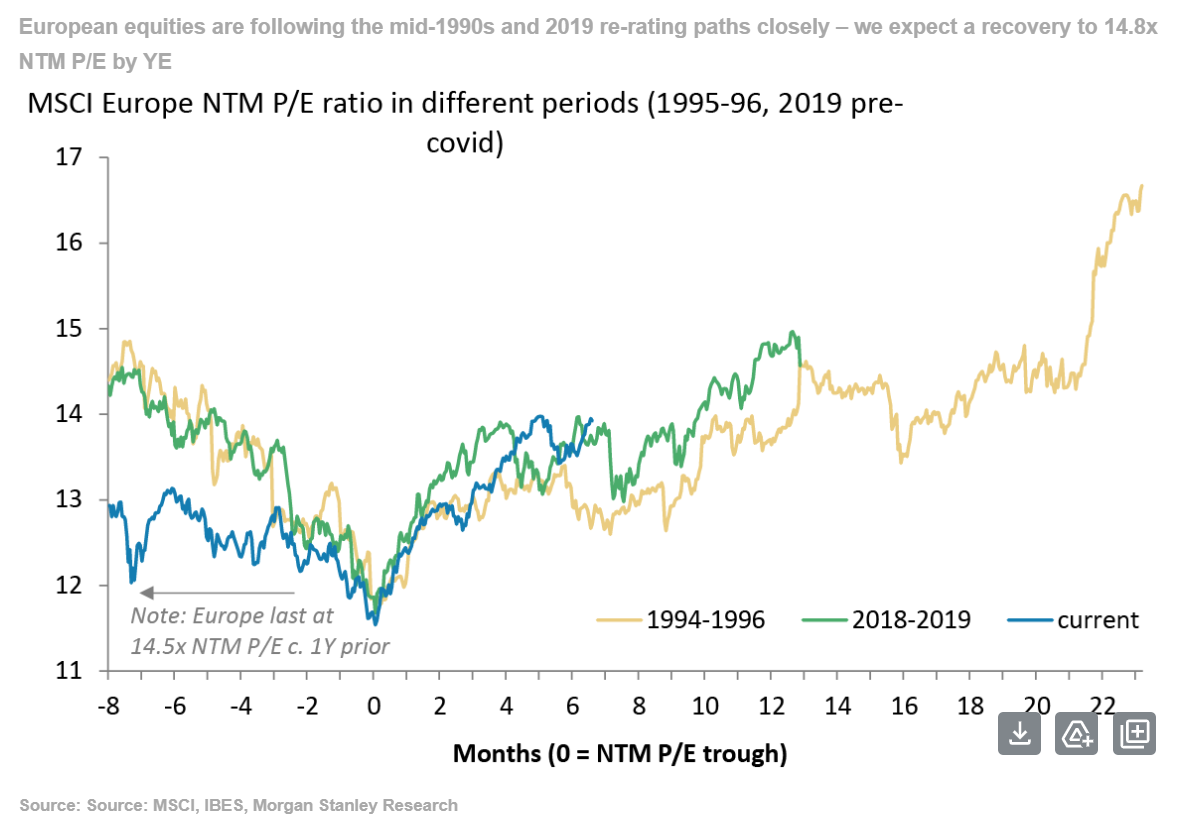

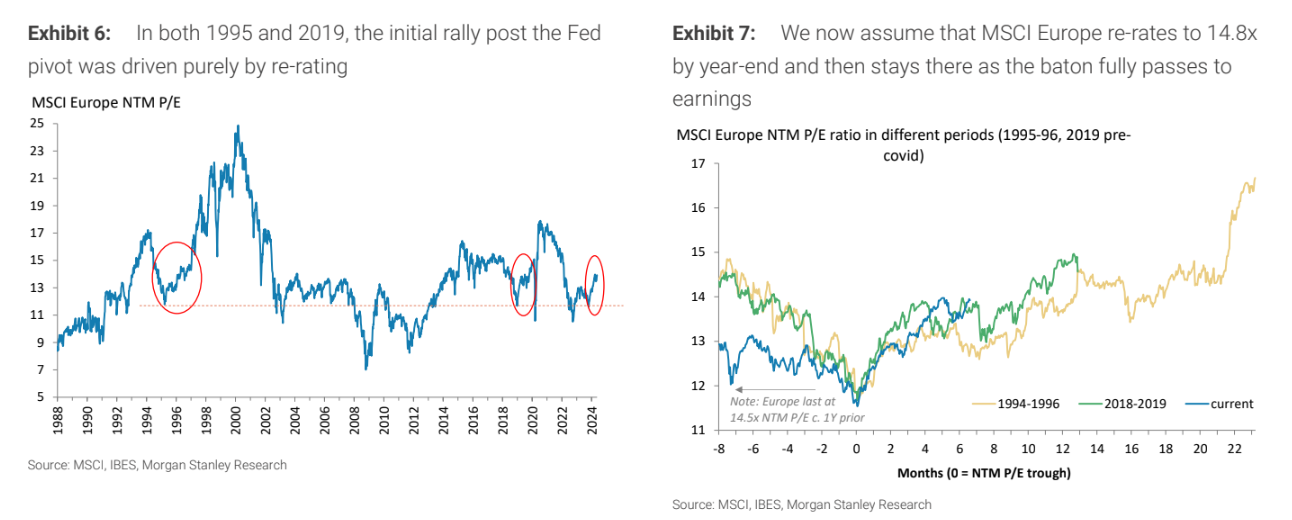

«Πιστεύουμε ότι οι ευρωπαϊκές μετοχές βρίσκονται στο σωστό σημείο κατά το β΄ φετινό εξάμηνο, όπου μια συνεχιζόμενη επαναξιολόγηση θα βασίζεται στην ήπια προσγείωση της οικονομίας και στην ανάκαμψη των ευρωπαϊκών κερδών. Αναμένουμε επαναξιολόγηση στις 14,8 φορές σε δείκτη Ρ/Ε στις ευρωπαϊκές μετοχές μέχρι το τέλος του έτους, έναντι 13,9 φορές σήμερα. Εν τω μεταξύ, το εύρος της αναθεώρησης των κερδών της Ευρώπης έχει γυρίσει απότομα προς τα πάνω, περνώντας πρόσφατα σε θετικό έδαφος, σύμφωνα με το υπόδειγμά μας για τα κέρδη. Το υπόδειγμά μας προβλέπει αύξηση των κερδών ανά μετοχή κατά 7,5% έως το τέλος του έτους έναντι 4% του consensus. Μέχρι την αλλαγή του έτους, αναμένουμε ότι η επαναξιολόγηση θα εξαντληθεί και η σκυτάλη θα περάσει πλήρως στα κέρδη για να διατηρηθεί η δυναμική των ευρωπαϊκών μετοχών. Βλέπουμε ότι η άνοδος είναι μπροστά μας», εξηγούν οι αναλυτές της ΜS.

Οι ευρωπαϊκές μετοχές επωφελούνται από την αυξανόμενη εταιρική εμπιστοσύνη, την ανάκαμψη του κύκλου συγχωνεύσεων και εξαγορών που ηγείται της παγκόσμιας τάσης, τη βελτίωση της οικονομικής ανάπτυξης, την επικείμενη έναρξη μείωσης των επιτοκίων, τις υψηλές και αυξανόμενες διανομές κεφαλαίου με αυξανόμενο ποσοστό επαναγορών και την υποτιμημένη διάχυση της τεχνητής νοημοσύνης. Υπενθυμίζουμε ότι πάνω από το 60% των εσόδων του MSCI Europe βρίσκεται εκτός Ευρώπης/Ηνωμένου Βασιλείου, με τη μεγαλύτερη έκθεση στις ΗΠΑ.

«Πιστεύουμε ότι έχει ξεκινήσει μια ανάκαμψη στις μετοχές που είναι ευαίσθητες στις αποδόσεις των ομολόγων, όπως αναμενόταν σε αυτό το στάδιο. Αναμένουμε ότι αυτό το ράλι θα είναι πιο ισχυρό από το ράλι του δ’ τριμήνου πέρυσι, με πιθανή τακτική διεύρυνση σε μετοχές μεσαίας και μικρής κεφαλαιοποίησης και μετοχές με υψηλή μόχλευση. Πρόσφατα αναβαθμίσαμε τον κλάδο των κατασκευών σε overweight για να παίξουμε αυτή την εναλλαγή. Κατά τα άλλα, συνεχίζουμε να προτιμούμε τους ποιοτικούς αναπτυξιακούς κλάδους της Ευρώπης, συμπεριλαμβανομένων των κλάδων software, αεροδιαστημικής και άμυνας, φαρμακευτικές και ημιαγωγοί και τράπεζες. Οι κίνδυνοι για τις ευρωπαϊκές μετοχές βρίσκονται, κατά την άποψή μας, στους γεωπολιτικούς κινδύνους και τη χαμηλότερη από την αναμενόμενη οικονομική ανάπτυξη. Το σενάριο της “αλλαγής του status quo” στις αμερικανικές εκλογές αποτελεί επίσης κίνδυνο για τις ευρωπαϊκές μετοχές, αλλά πολύ περισσότερο ειδικό ανά εταιρεία παρά για όλο τον δείκτη», καταλήγουν οι strategists του οίκου.