Ολοκληρώθηκε και επίσημα η εξαγορά της «Μπάρμπα Στάθης» από τον Όμιλο Ideal Holdings. Το deal έκλεισε στα 130 εκατ. ευρώ για την απόκτηση του 100% του μετοχικού κεφαλαίου της ΜΠΑΡΜΠΑ ΣΤΑΘΗΣ.

Η χρηματοδότηση της συναλλαγής θα γίνει με ίδια κεφάλαια και με τραπεζικό δανεισμό, αν αυτό κριθεί σκόπιμο, αναφέρει η Ideal. Σημειώνεται πως η Ideal σήμερα διαθέτει σε μετρητά περίπου 109 εκατ. και οι θυγατρικές της περίπου 77 εκατ. ευρώ.

Η «Μπάρμπα Στάθης» πραγματοποίησε σε συγκρίσιμη ενοποιημένη βάση πωλήσεις 120,7 εκατ. ευρώ και αναπροσαρμοσμένο EBITDA 14,1 εκατ.ευρώ (στοιχεία 1/7/23 – 30/6/2024).

Δείτε την ανακοίνωση εδώ

Με την ολοκλήρωση της Συναλλαγής, η Εταιρεία θα καταβάλει σε μετρητά το ποσό των € 130 εκατ. για την απόκτηση του 100% του μετοχικού κεφαλαίου της ΜΠΑΡΜΠΑ ΣΤΑΘΗΣ. Η χρηματοδότηση της Συναλλαγής θα γίνει με Ίδια Κεφάλαια και με τραπεζικό δανεισμό, αν αυτό κριθεί σκόπιμο. Η IDEAL σήμερα διαθέτει σε μετρητά περίπου € 109 εκατ. και οι θυγατρικές της περίπου € 77 εκατ. Ο υπολογισμός του τιμήματος της Συναλλαγής έγινε με βάση τα Ενοποιημένα Οικονομικά Στοιχεία της ΜΠΑΡΜΠΑ ΣΤΑΘΗΣ την 30 Ιουνίου 2024 και με αναγωγή στα στοιχεία του τελευταίου 12μήνου (Last Twelve Months – LTM), δηλαδή του χρονικού διαστήματος 1/7/2023 – 30/6/2024.

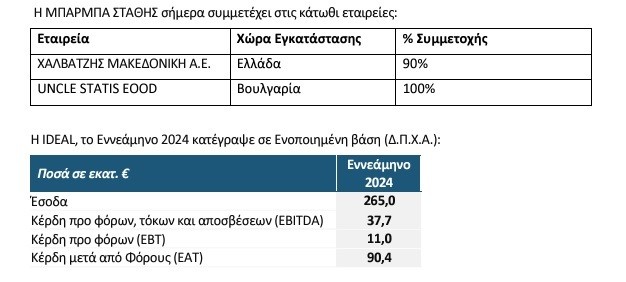

Σύμφωνα με τα παραπάνω η ΜΠΑΡΜΠΑ ΣΤΑΘΗΣ πραγματοποίησε σε συγκρίσιμη ενοποιημένη βάση Πωλήσεις € 120,7 εκατ. και Αναπροσαρμοσμένο EBITDA € 14,1 εκατ.. Την 31/12/2024, μετά τον εταιρικό μετασχηματισμό (πώληση του 75% της Ελληνικής Ζύμης Μιχάλης Αραμπατζής Α.Ε.) ο τραπεζικός δανεισμός ανέρχεται σε €43,4 εκατ. και το ταμείο σε € 5,8 εκατ.

Η ΜΠΑΡΜΠΑ ΣΤΑΘΗΣ σήμερα συμμετέχει στις κάτωθι εταιρείες:

ΧΑΛΒΑΤΖΗΣ ΜΑΚΕΔΟΝΙΚΗ Α.Ε. Ελλάδα 90%

UNCLE STATIS EOOD Βουλγαρία 100%

Οπως επισημαίνεται, με την εξαγορά της ΜΠΑΡΜΠΑ ΣΤΑΘΗΣ, η IDEAL επενδύει στον τομέα των τροφίμων μέσω μιας εταιρίας με πολύχρονη παρουσία στον χώρο αλλά και ένα ισχυρό brand με περαιτέρω δυνατότητες ανάπτυξης στην Ελλάδα αλλά και στο εξωτερικό. Η εξαγορά θα ενισχύσει την κερδοφορία της IDEAL Holdings και θα δημιουργήσει ένα ενισχυμένο και διαφοροποιημένο χαρτοφυλάκιο συμμετοχών σε διαφόρους δυναμικά αναπτυσσόμενους τομείς με στόχο το συνεχώς αυξανόμενο μέγεθος της Εταιρίας, την αύξηση της αποδοτικότητας των ιδίων της κεφαλαίων και την αύξηση της αποτίμησής της (valuation).

Η ολοκλήρωση της Συναλλαγής υπόκειται σε συνήθεις όρους και εγκρίσεις Ρυθμιστικών Αρχών (Επιτροπές Ανταγωνισμού Ελλάδας και Κύπρου) και αναμένεται να ολοκληρωθεί το Α’ εξάμηνο του 2025.