H βρετανική τράπεζα HSBC τοποθετεί την ελληνική αγορά μετοχών στις κορυφαίες επιλογές της για το 2024, μαζί με την αγορά της Τουρκίας, Ρουμανίας και Ουγγαρίας στην περιοχή της αναδυόμενης Ευρώπης (ΕΜΕΑ).

Η Ελλάδα αποτελεί κορυφαία αγορά για την βρετανική τράπεζα με σύσταση overweight και εκτιμά ότι οι αποδόσεις της θα ξεπεράσουν τις επιδόσεις των λοιπών αναδυόμενων αγορών.

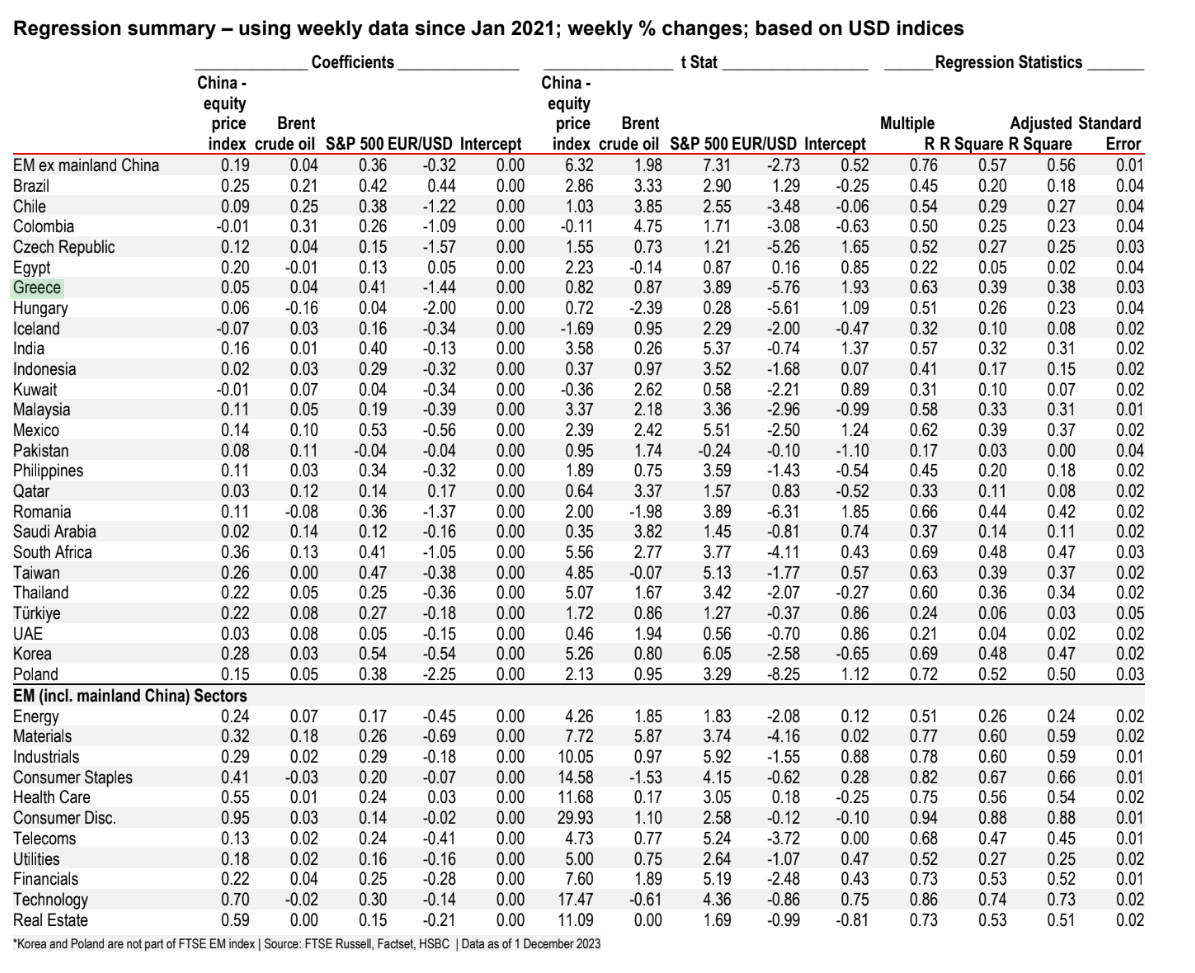

Σύμφωνα με τους υπολογισμούς της βρετανικής τράπεζας, οι παράγοντες οι οποίοι επιδρούν καταλυτικά στις αποδόσεις των αναδυόμενων αγορών σε όλον τον κόσμο είναι η σχέση με τον δείκτη της Κίνας FTSE China, η πορεία του πετρελαίου brent, οι μεταβολές του δείκτη S&P 500 και η μεταβολή της ισοτιμίας του δολαρίου σε σχέση με το ευρώ.

Η HSBC υπολογίζει ότι η ελληνική αγορά μετοχών εμφανίζει πολύ υψηλή αρνητική συσχέτιση σε σχέση με την ισοτιμία του δολαρίου με το ευρώ και θετική συσχέτιση της τάξης του 0,41 σε σχέση με τον δείκτη S&P 500.

Τι δείχνει η ανάλυση των παραγόντων για τις ελληνικές μετοχές

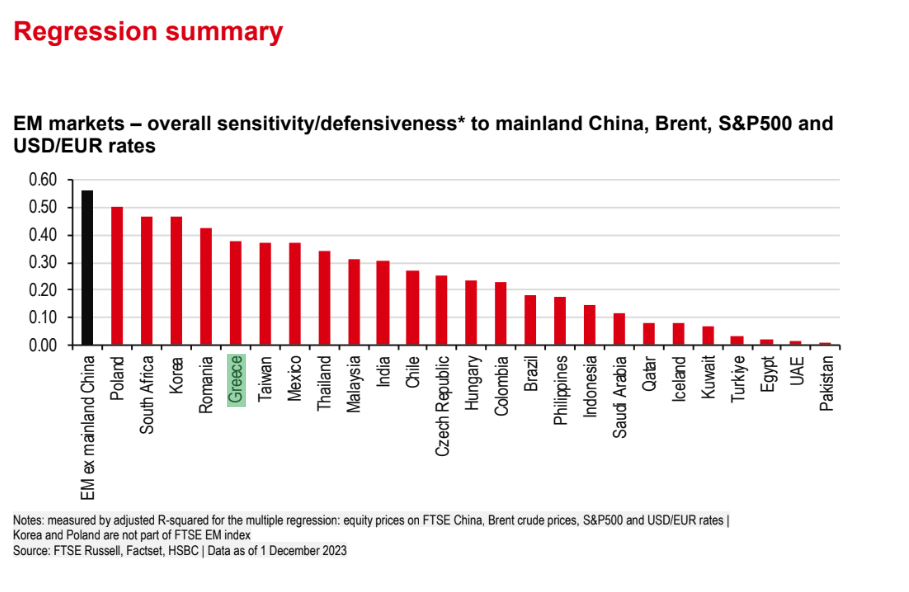

Βάσει των στατιστικών στοιχείων που παραθέτει η βρετανική τράπεζα, προκύπτει ότι το στοιχείο το οποίο φαίνεται να επιδρά καταλυτικά στις μετοχές και τις αποδόσεις των ελληνικών μετοχών είναι η κίνηση της ισοτιμίας του ευρώ σε σχέση με το δολάριο. Η ευαισθησία που έχει ουσιαστικά η ελληνική αγορά είναι από τις υψηλότερες μεταξύ των αναδυόμενων αγορών.

Η HSBC εκτιμά ότι η δύναμη του δολαρίου θα συνεχιστεί άρα λοιπόν οι μετοχικές αγορές οι οποίες είναι πιο αρνητικά συνδεδεμένες με το δολάριο είναι η Ουγγαρία, η Τσεχία και η Ελλάδα και αμέσως μετά είναι η Ρουμανία και η Χιλή. Με βάση τις εκτιμήσεις που έχει η βρετανική τράπεζα, η χώρα μας θα είναι μία από τις αγορές οι οποίες θα επηρεαστούν αρνητικά διότι είναι ευαίσθητες στις μεταβολές του δολαρίου σχέση με το ευρώ. Οι επιδράσεις είναι πιο έντονες σε κλάδους όπως ενέργεια, υλικά, telecoms και χρηματοοικονομικές υπηρεσίες.

Στον αντίποδα όμως, η εγχώρια αγορά επηρεάζεται σημαντικά και θετικά από τις αποδόσεις του δείκτη S&P 500, με τη συσχέτιση να είναι πάρα πολύ υψηλή γεγονός που τοποθετεί τη χώρα μας στην πέμπτη ουσιαστικά θέση μαζί με τη Νότια Κορέα, το Μεξικό, την Ταιβάν και τη Βραζιλία. Αυτές είναι οι αγορές οι οποίες επηρεάζονται περισσότερο από τις κινήσεις και τις μεταβολές του αμερικανικού δείκτη μετοχών S&P 500.

H θετική συσχέτιση μεταξύ των δύο αγορών, δηλαδή της αμερικανικής αγοράς και της ελληνικής αγοράς, σημαίνει ότι όταν οι αμερικανικές μετοχές κινούνται ανοδικά, τότε και οι ελληνικές μετοχές κινούνται και αυτές προς την ίδια κατεύθυνση, αλλά και το ανάποδο. Οι κλαδικοί δείκτες που φαίνεται να έχουν την τάση να κινούνται προς την ίδια κατεύθυνση με τον δείκτη S&P 500 είναι η τεχνολογία, οι βιομηχανικές επιχειρήσεις, τα υλικά αλλά και οι τραπεζικές μετοχές και οι τηλεπικοινωνίες, οι οποίες έχουν μεγάλες στάθμιση και στον εγχώριο δείκτη MSCI Greece.

Ανάμεσα στις αγορές που εξετάζει ο βρετανικός οίκος, τη μεγαλύτερη αρνητική σχέση με τον κινεζικό δείκτη FTSE China έχει η αγορά της Νότιας Αφρικής, της Νότιας Κορέας, της Ταϊβάν και της Βραζιλίας, με την ελληνική αγορά μετοχών να βρίσκεται πολύ χαμηλά, σχεδόν στις τελευταίες θέσεις. Αυτό είναι θετικό για την ελληνική αγορά και έχει ως αποτέλεσμα η εγχώρια ευαισθησία των μετοχών να χαρακτηρίζεται σχετικά χαμηλή, αναφορικά με τις μεταβολές του κινεζικού ποσοστού ανάπτυξης, στοιχείο το οποίο δίνει αμυντικότητα στις ελληνικές μετοχές. Επιπρόσθετα, το γεγονός ότι ο κλάδος των χρηματοοικονομικών υπηρεσιών και των τραπεζών καθώς και της ενέργειας, που έχουν μεγάλη βαρύτητα μέσα στον δείκτη MSCI Greece, έχουν πολύ χαμηλή συσχέτιση με τον δείκτη των κινεζικών μετοχών, αυτό είναι επίσης θετικό.

Ο τελευταίος παράγοντας που επίσης δεν φαίνεται να επηρεάζει σημαντικά τις αποδόσεις των ελληνικών μετοχών και προσθέτει στοιχεία αμυντικότητας στις ελληνικές μετοχές είναι η κίνηση των τιμών του πετρελαίου, όπου βλέπουμε ότι υπάρχει θετική συσχέτιση αλλά είναι στατιστικά μη σημαντική. Η Ελλάδα βρίσκεται περίπου στη μέση του πίνακα κατάταξης των αναδυόμενων αγορών, δηλαδή η σχέση δεν είναι ούτε πάρα πολύ υψηλή, αλλά ούτε πάρα πολύ χαμηλή, ωστόσο στατιστικά η σχέση αυτή δεν εμφανίζεται να είναι σημαντική.

Από τα στοιχεία που εξάγονται, η αγορά της Βραζιλίας και η Σαουδική Αραβία έχουν την υψηλότερη συσχέτιση μεταξύ των μεγάλων αγορών αναφορικά με το πετρέλαιο, ενώ η Ινδία και η Ταιβάν είναι από τις αγορές που δεν ευνοούνται καθόλου από την τυχόν δυναμική του πετρελαίου. Όπως είναι αναμενόμενο, οι κλάδοι των υλικών και της ενέργειας είναι οι κλάδοι οι οποίοι επηρεάζονται περισσότερο από τις μεταβολές στις τιμές του πετρελαίου, ενώ ο δείκτης των καταναλωτικών διαρκών προϊόντων έχει τη μικρότερη επίδραση στην ευαισθησία που επιδεικνύει.

Διαβάστε ακόμη:

- Μάθιου Πέρι: «Τις τελευταίες ημέρες της ζωής του ήταν θυμωμένος και κακότροπος»

- Πρισίλα Πρίσλεϊ: Δεν είχαμε σεξουαλικές σχέσεις με τον Έλβις στα 14 μου

- Ιερουσαλήμ: Η στιγμή που Ισραηλινοί αστυνομικοί επιτίθενται σε φωτορεπόρτερ και τον ξυλοκοπούν άγρια

- Ζάκυνθος: Ασύλληπτο μπέρδεμα σε κηδεία – Άνοιξαν το φέρετρο και είδαν λάθος άνθρωπο