H Ευρωπαϊκή Κεντρική Τράπεζα θα ξεκινήσει τον Ιούνιο μια σταθερή αλλά σταδιακή πορεία μείωσης των επιτοκίων που θα διαρκέσει τουλάχιστον μέχρι το τέλος του επόμενου έτους, σύμφωνα με οικονομολόγους που συμμετείχαν σε έρευνα του Bloomberg.

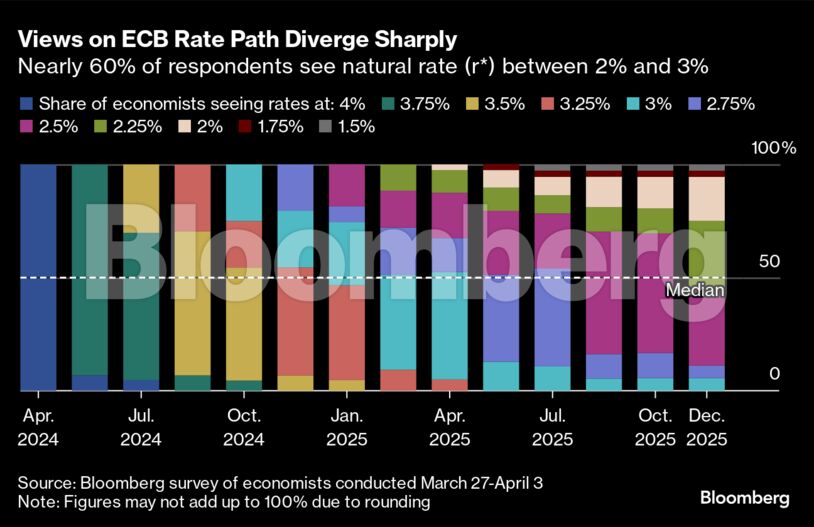

Οι ερωτηθέντες αναμένουν την πρώτη μείωση κατά 25 μονάδες βάσης στη συνεδρίαση του Ιουνίου. Παράλληλα, εκτιμούν πως η ΕΚΤ θα λάβει παρόμοιες αποφάσεις κάθε τρίμηνο, διαμορφώνοντας το επιτόκιο στο 2,25% έως τα τέλη του 2025.

Ο μετέπειτα ρυθμός χαλάρωσης είναι λιγότερο σαφής, με την πρόεδρο Κριστίν Λαγκάρντ να επιμένει ότι θα καθοδηγείται αυστηρά από τα επικαιροποιημένα μακροοικονομικά στοιχεία.

«Δεδομένου ότι η έναρξη των μειώσεων των επιτοκίων στο εγγύς μέλλον φαίνεται να έχει σχεδόν αποφασιστεί, η προσοχή θα στραφεί τώρα στο τι θα καθορίσει την ταχύτητα της νομισματικής χαλάρωσης», δήλωσε ο οικονομολόγος της Dekabank, Κρίστιαν Τέντμαν, προσθέτοντας πως «τα μέλη του Συμβουλίου δεν φαίνεται να έχουν κοινή αντίληψη για την εξάρτηση από τα δεδομένα».

Ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, υποστήριξε τον περασμένο μήνα ότι δύο μειώσεις επιτοκίων πριν από το καλοκαίρι και τέσσερις συνολικά φέτος θα ήταν «λογικές» δεδομένων των προοπτικών. Ο αυστριακός ομόλογός του Ρόμπερτ Χόλτσμαν, δήλωσε αυτή την εβδομάδα ότι δεν έχει αντίρρηση όσον αφορά για πρώτη μείωση τον Ιούνιο, αλλά μόνο αν το επιτρέπει η οικονομία.

«Η πρόκληση για την ΕΚΤ θα είναι να μην φανεί υπερβολικά επιφυλακτική», δήλωσε ο επικεφαλής μακροοικονομικών της ING, Κάρστεν Μπρζέσκι. «Αντ’ αυτού, θα πρέπει να εξηγήσει ότι μια μείωση των επιτοκίων τον Ιούνιο δεν θα είναι τόσο το αποτέλεσμα της επιθυμίας της ΕΚΤ να στηρίξει την οικονομία, αλλά μάλλον ένα σημάδι ότι απλά μπορούν να ομαλοποιήσουν κάπως την περιοριστική στάση της νομισματικής πολιτικής».

Όλα αυτά είναι πιθανά δεδομένου του ότι ο πληθωρισμός επιβραδύνθηκε ταχύτερα από ό,τι αναμενόταν τον Μάρτιο, γεγονός που υποδηλώνει ότι η ΕΚΤ βρίσκεται σε καλό δρόμο όσον αφορά τις προσπάθειές της να επιτύχει τον πληθωριστικό στόχο του 2% το επόμενο έτος.

Σύμφωνα με τον αναλυτή του Bloomberg Economics, Ντέιβιντ Πάουελ, «προβλέπουμε μειώσεις κατά 25 μονάδες βάσης τον Ιούνιο, τον Σεπτέμβριο, τον Οκτώβριο και τον Δεκέμβριο, οδηγώντας το επιτόκιο καταθέσεων στο 3% μέχρι το τέλος του έτους. Πιστεύουμε ότι ο μειωμένος πληθωρισμός και οι φθίνουσες πιέσεις του κόστους θα οδηγήσουν σε ταχύτερη χαλάρωση».

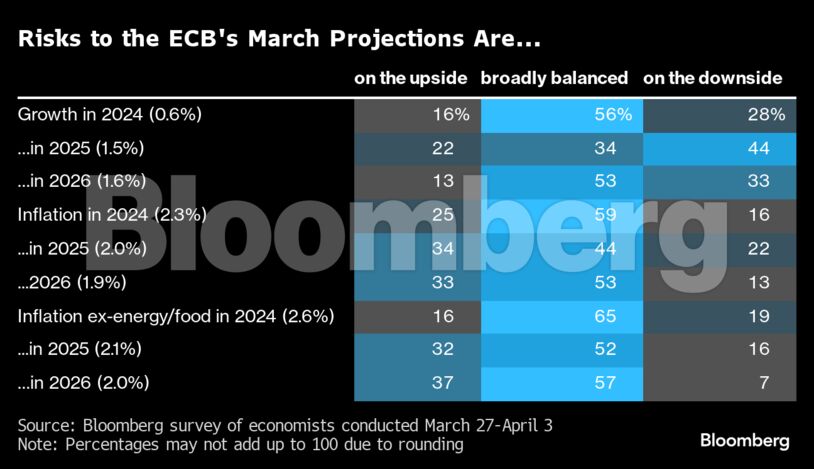

Οι περισσότεροι οικονομολόγοι της έρευνας θεωρούν ότι οι κίνδυνοι για τις τελευταίες προβλέψεις της ΕΚΤ, δη για την ανάπτυξη και τον πληθωρισμό, είναι σε γενικές γραμμές ισορροπημένοι, αν και περίπου το ένα τρίτο προβλέπει ανοδικές πληθωριστικές πιέσεις το 2025 και το 2026.

«Η ΕΚΤ θα πρέπει να είναι ανοιχτή σε μειώσεις επιτοκίων ήδη από τον Ιούνιο του τρέχοντος έτους, αλλά ταυτόχρονα θα πρέπει να σηματοδοτήσει στις χρηματοπιστωτικές αγορές ότι οι υπερβολικά επιθετικές προσδοκίες μείωσης των επιτοκίων είναι αδικαιολόγητες και αντιπαραγωγικές», δήλωσε το ανώτατο στέλεχος της Scope Ratings, Ντένις Σεν, υπογραμμίζοντας τον κίνδυνο πρόωρης χαλάρωσης της νομισματικής πολιτικής.

Οι αγορές τιμολογούν επί του παρόντος περίπου 90 μονάδες βάσης για χαλάρωση φέτος, έναντι περίπου 70 μονάδων βάσης για την Ομοσπονδιακή Τράπεζα των ΗΠΑ. Αυτή η διαφορά έχει αναζωπυρώσει τη συζήτηση του αν η Ευρώπη μπορεί να χαράξει τη δική της πολιτική πορεία ή θα αναγκαστεί τελικά να ακολουθήσει τις ΗΠΑ.

Μόνο το ένα τέταρτο των ερωτηθέντων είναι πεπεισμένοι ότι οι αποφάσεις της Fed δεν θα επηρεάσουν καθόλου την πορεία των επιτοκίων της ΕΚΤ, έναντι του 36% οι οποίοι δήλωσαν πως το πιθανότερο είναι πως δε θα την επηρεάσουν.

Σύμφωνα, πάντως, με την επικεφαλής οικονομολόγο της Morgan Stanley στις ΗΠΑ, Έλεν Ζέντνερ, η Fed θα βρεθεί κι αυτή σε τροχιά μείωσης των επιτοκίων από τον Ιούνιο.

«Αν η Fed προχωρήσει σε μείωση ακόμα και τον Μάιο, αυτό θα οφείλεται στον πληθωρισμό», δήλωσε η ίδια την Παρασκευή στην τηλεόραση του Bloomberg. «Πιστεύω, όμως, πως μία τέτοια πρόωρη κίνηση είναι σχεδόν απίθανη, αλλά εξακολουθώ να εκτιμώ πως η κεντρική τράπεζα θα είναι έτοιμη μέχρι τον Ιούνιο».

Η Ζέντνερ υπογράμμισε ότι η προσδοκία της αγοράς για περίπου τρεις μειώσεις φέτος «είναι σύμφωνη με την άποψη της Fed».

«Αναμένουμε τέσσερις μειώσεις. Στην πραγματικότητα περιμένουμε να επιταχύνουν τις μειώσεις των επιτοκίων το δ’ τρίμηνο του έτους. Δεν νομίζω ότι το χρονοδιάγραμμα του πότε οι κεντρικές τράπεζες παγκοσμίως θα προβούν σε μειώσεις θα αποτελέσει ένα πραγματικό ζήτημα».

Μιλώντας από την ίδια εκδήλωση, ο πρόεδρος της Roubini Macro Associates, Νουριέλ Ρουμπινί, ανέφερε ότι οι αγορές είναι πλέον λιγότερο αισιόδοξες για τις μειώσεις των επιτοκίων από ό,τι η ίδια η Fed.

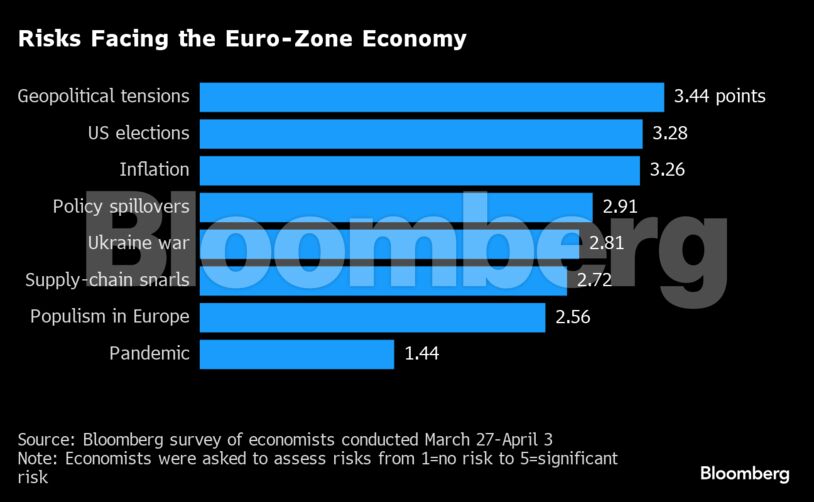

«Οι επενδυτές αρχίζουν να ανησυχούν αν ο πληθωρισμός θα μπορούσε να είναι υψηλότερος του αναμενόμενου» ανέφερε ο ίδιος σε συνέντευξή του, προσθέτοντας πως «κάτι τέτοιο ενδέχεται να συμβεί επειδή βρισκόμαστε σε μία κατάσταση όπου η ανάπτυξη των ΗΠΑ θα μπορούσε να είναι υψηλότερη από την αναμενόμενη, ενώ ο πληθωρισμός ενδέχεται να μην καταγράψει τόση μείωση όσο αναμενόταν. Οι γεωπολιτικοί κίνδυνοι, δη η πορεία των τιμών της ενέργειας, θα επηρεάσουν τα πληθωριστικά δεδομένα».

Διαβάστε ακόμη:

- «Βόμβα» ΣτΕ: Αντισυνταγματικός ο νόμος για μη ενημέρωση Ανδρουλάκη για τις υποκλοπές

- Καιρός Σαββατοκύριακο: Έρχεται… καλοκαιράκι – Από εβδομάδα πέφτει η θερμοκρασία

- Πέτρος Κόκκαλης – Δήμητρα Ματσούκα: «Ζαλίστηκα όταν την είδα στο θέατρο» – Τα εμπόδια που είχαν στη σχέση τους

- Μαρίνα Σάττι: Η πρώτη εμφάνιση μετά τον θάνατο του πατέρα της