Παρά την κρίση στην Ουκρανία, οι καιροί ευνοούν τις μετοχές, αφού ο πληθωρισμός, αλλά και η πολιτική των εταιρειών να μετακυλίουν τα κόστη, είναι παράγοντες ανόδου, αναφέρει η BlackRock, προσθέτοντας, όμως, έναν αστερίσκο για την Ευρώπη, η οικονομία της οποίας θα είναι η πλέον πληγείσα από τη ρωσική εισβολή…

Μέσα στο 2022 πολλά άλλαξαν… Ιδιαίτερα ο πόλεμος στην Ουκρανία πρόκειται για ένα τραγικό γεγονός που έχει και θα έχει ανυπολόγιστες συνέπειες…

«Στο πεδίο της οικονομίας, ήδη, διαπιστώνουμε τις πρώτες παρενέργειες, με την παγκόσμια κοινότητα να υφίσταται ένα πρωτόγνωρο οικονομικό σοκ.

Οι πληθωριστικές πιέσεις εντείνονται, πιέζοντας τους καταναλωτές και επιβραδύνοντας την ανάπτυξη – ειδικά στην Ευρωζώνη. Από την άλλη, η Fed έχει αλλάξει, προς το επιθετικότερο, τη ρητορική της, προεξοφλώντας αύξηση επιτοκίων και συρρίκνωση του ισολογισμού της» αναφέρει ο αμερικανικός επενδυτικός οίκος.

“Ο πόλεμος είναι επενδυτική ευκαιρία – Παραμένουμε risk-on”

Η εισβολή της Ρωσίας στην Ουκρανία είχε φρικτό τίμημα σε ανθρώπινες ζωές… ενώ εκτίναξε τις τιμές στα εμπορεύματα – κάτι το οποίο προκαλεί μεγάλη επισιστική και ενεργειακή ανασφάλεια.

Αυτή η κατάσταση περιορίζει την οικονομική ανάπτυξη και εντείνει τις πληθωριστικές πιέσεις, που έχουν να κάνουν ως επί το πλείστον με την προσφορά, με την Ευρώπη να είναι πιο εκτεθειμένη μεταξύ των ανεπτυγμένων αγορών (DMs) καθώς προσπαθεί να απογαλακτιστεί από τα ρωσικά προϊόντα ενέργειας, όπως αναφέρει η BlackRock.

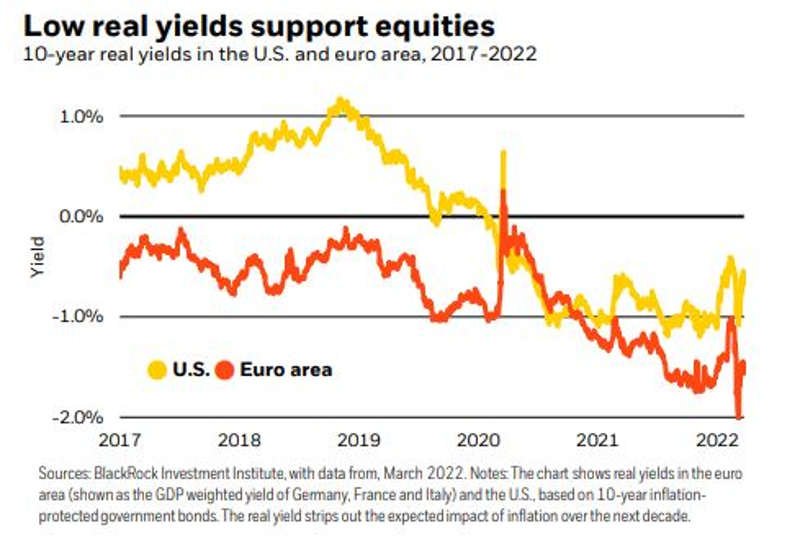

Ο αυξανόμενος πληθωρισμός διατήρησε τις πραγματικές ή προσαρμοσμένες στον πληθωρισμό αποδόσεις των ομολόγων κοντά σε επίπεδα ρεκόρ, όπως δείχνει το διάγραμμα, ακόμη και όταν οι ονομαστικές αποδόσεις εκτοξεύθηκαν.

Οι κεντρικές τράπεζες προσπαθούν να ομαλοποιήσουν την πολιτική και να αυξήσουν τα επιτόκια φέτος – «αλλά δεν περιμένουμε να φτάσουν τόσο μακριά όσο αναμένουν οι αγορές.

Αναμένουμε ότι οι μακροπρόθεσμες αποδόσεις θα αυξηθούν καθώς οι επενδυτές απαιτούν μεγαλύτερο premium για τη διακράτηση ομολόγων εν μέσω υψηλού πληθωρισμού.

Το αποτέλεσμα;

Τα ομόλογα θα πέσουν και οι αποδόσεις τους θα σημειώσουν ράλι. Αλλά πιστεύουμε ότι οι μετοχές μπορούν να ευδοκιμήσουν εν μέσω ιστορικά χαμηλών πραγματικών επιτοκίων» επισημαίνει ο διαχειριστής κεφαλαίων.

Μη φοβάστε την Fed – “μπλοφάρει”. Θα αναγκαστεί να ζήσει με τον υψηλό πληθωρισμό και… αέρα στα πανιά μας

«Όσο εισερχόμαστε στο 2022, μειώσαμε την έκθεσή μας σε κίνδυνο, υπό τον φόβο της προαναγγελθείσας επιθετικής νομισματικής πολιτικής των κεντρικών τραπεζών, που θα προσπαθήσουν να συγκρατήσουν τον πληθωρισμό» υποστηρίζει η BlackRock και προσθέτει:

«Τρία πράγματα έχουν γίνει ξεκάθαρα για εμάς:

Το σοκ των εμπορευμάτων θα κάνει τον πληθωρισμό ακόμη πιο επίμονο, ο αντίκτυπος διαφέρει πολύ ανά περιοχή και οι κεντρικές τράπεζες στην πραγματικότητα έχουν κάνει hawkish περιστροφές ως απάντηση».

Σε ό,τι αφορά τη Fed, θα προχωρήσει με τις προβλεπόμενες αυξήσεις των επιτοκίων φέτος, λέει η BlackRock, αλλά στη συνέχεια θα σταματήσει, καθώς η επίδραση της σύσφιξης στην ανάπτυξη θα γίνει σαφέστερη.

«Στο τέλος, τόσο η Fed όσο και οι υπόλοιπες κεντρικές τράπεζες θα αναγκαστούν να ζήσουν με τον πληθωρισμό, αφού η σύσφιξη μπορεί να καταστρέψει την ανάπτυξη και την απασχόληση.

Ως αποτέλεσμα, το σύνολο των αυξήσεων των επιτοκίων θα είναι ιστορικά χαμηλό, δεδομένου του επιπέδου του πληθωρισμού.

Ως εκ τούτου, οι επενδυτές θα αρχίσουν να αμφισβητούν τα ομόλογα ως επενδυτικά καταφύγια.

Ποιοι είναι οι κίνδυνοι για τη βασική μας υπόθεση;

Πρώτον, οι κεντρικές τράπεζες θα μπορούσαν να πατήσουν φρένο και να προκαλέσουν ύφεση σε μια προσπάθεια συγκράτησης του πληθωρισμού.

Δεύτερον, οι προσδοκίες για τον πληθωρισμό θα μπορούσαν να γίνουν αβάσιμες: οι αγορές και οι καταναλωτές θα μπορούσαν να χάσουν την πίστη τους ότι οι κεντρικές τράπεζες μπορούν να κρατήσουν τις τιμές. Αυτή η πιθανότητα κάνει τον πρώτο κίνδυνο πιο πραγματικό».

Προτιμούμε μετοχές έναντι ομολόγων

«Παραμένουμε υπέρ του κινδύνου και προτιμούμε τις μετοχές έναντι των ομολόγων.

Το πληθωριστικό περιβάλλον ευνοεί τις μετοχές, ενώ, κατά την άποψή μας, πολλές εταιρείες κατάφεραν να μετακυλίσουν το αυξανόμενο κόστος στους καταναλωτές, διατηρώντας υψηλά τα περιθώρια κέρδους.

Μας αρέσει επίσης ο συνδυασμός χαμηλών πραγματικών επιτοκίων και οι λογικές αποτιμήσεις των μετοχών.

Μειώνουμε την έκθεσή μας στην Ευρώπη, καθώς βλέπουμε το ενεργειακό σοκ να πλήττει περισσότερο αυτήν την περιοχή.

Επίσης, οι τιμές έχουν ανακάμψει από τα χαμηλά του έτους. Αναμένουμε από την Ευρωπαϊκή Κεντρική Τράπεζα να ομαλοποιήσει σταδιακά και αργά την πολιτική της. Από την άλλη, μας αρέσει το χρηματιστήριο των ΗΠΑ» καταλήγει η BlackRock.