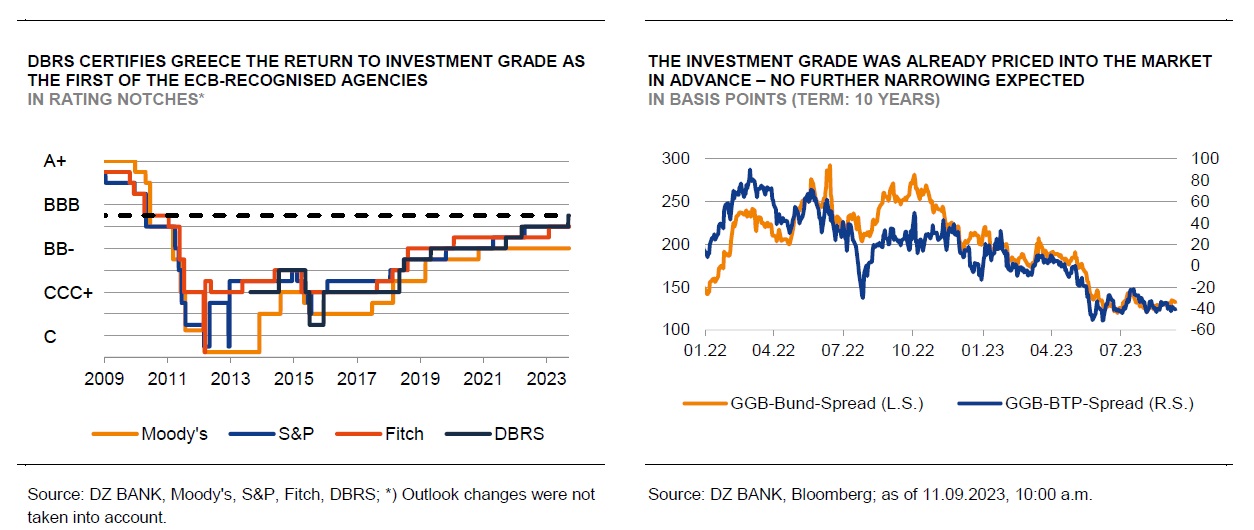

Ο καναδικός οίκος αξιολόγησης DBRS είναι ο πρώτος οίκος που αναγνωρίζεται από την ΕΚΤ για την αναβάθμιση της Ελλάδας σε επενδυτική βαθμίδα, επισημαίνουν ο γερμανικός οίκος DZ Bank και η αναλύτρια Sophia Oertmann.

«Η δημοσιονομική επιτυχία και η συνεχιζόμενη πειθαρχία στις δαπάνες της ελληνικής κυβέρνησης υπό τον πρωθυπουργό, Κυριάκο Μητσοτάκη, ήταν καθοριστικής σημασίας για την αναβάθμιση. Η επιστροφή στην επενδυτική βαθμίδα είχε ήδη προβλεφθεί από την αγορά και η υπεραπόδοση των ελληνικών ομολόγων (GGB) τους τελευταίους μήνες εξαντλήθηκε σε μεγάλο βαθμό», επισημαίνει η Oertmann.

Η DZ Bank εκτιμά ότι η επενδυτική βαθμίδα, τελικά, ήρθε γρηγορότερα από το αναμενόμενο.

«Παρόλο που η εξέλιξη αυτή είχε καταστεί σαφής από την επανεκλογή του πρωθυπουργού Μητσοτάκη, η αναβάθμιση την Παρασκευή ήρθε χωρίς προηγούμενες θετικές προοπτικές και ως εκ τούτου αποτέλεσε τουλάχιστον κάποια έκπληξη. Η DBRS είναι ο πρώτος από τους τέσσερις αναγνωρισμένους από την ΕΚΤ οίκους αξιολόγησης που έδωσε στην Ελλάδα την επενδυτική βαθμίδα μετά την κρίση του ευρώ.

Το πρωτογενές πλεόνασμα και η ισχυρή ανάπτυξη επιτρέπουν την ταχεία μείωση του χρέους

Η DBRS επικαλείται κυρίως τις δημοσιονομικές επιτυχίες της ελληνικής κυβέρνησης ως λόγους για την αναβάθμιση. Στην πραγματικότητα, παρά τα μέτρα για την άμβλυνση της ενεργειακής κρίσης, το πρωτογενές πλεόνασμα ύψους 0,1% του ΑΕΠ επιτεύχθηκε πέρυσι, το οποίο θα μπορούσε να αυξηθεί στο 1,1% το 2023 και ακόμη και σε ένα καλό 2% το 2024. Η ισχυρή οικονομική ανάπτυξη της τάξης του 6% πέρυσι συνέβαλε επίσης στο γεγονός ότι ο λόγος του χρέους προς το ΑΕΠ μειώθηκε κατά 35 ποσοστιαίες μονάδες από το ανώτατο επίπεδό του, που ήταν 206% το 2020. Εκτός από την ανάκαμψη του τουριστικού τομέα, η χώρα επωφελείται επίσης από τις επενδύσεις στο πλαίσιο του ταμείου ανάκαμψης ΝGEU της ΕΕ.

Υπάρχουν ακόμη αρκετά περιθώρια βελτίωσης για την Ελλάδα

Σύμφωνα με την DBRS, η πιστοληπτική αξιολόγηση θολώνει από το ακόμη υψηλό επίπεδο του χρέους, το σημαντικό επίπεδο των μη εξυπηρετούμενων δανείων και το αυξημένη ποσοστό ανεργίας. Με την επιστροφή στην επενδυτική βαθμίδα, η Ελλάδα μπορεί (σχεδόν) να αφήσει πίσω της την κρίση του ευρώ και ο πρωθυπουργός Μητσοτάκης μπορεί να εκπληρώσει μια από τις βασικές προεκλογικές του υποσχέσεις. Η ανάκτηση της εμπιστοσύνης των επενδυτών είναι ένας από τους πρωταρχικούς στόχους του Μητσοτάκη, ο οποίος πρόσφατα ανακοίνωσε την εκ νέου πρόωρη αποπληρωμή μέρους των δανείων βοήθειας από την κρίση του ευρώ μέχρι το τέλος του έτους. Τα δάνεια βοήθειας που χορηγήθηκαν από το ΔΝΤ έχουν ήδη αποπληρωθεί πλήρως και νωρίτερα από το χρονοδιάγραμμα. Η πρόωρη εξόφληση των διμερών δανείων GLF του πρώτου πακέτου βοήθειας κατά τη διάρκεια της κρίσης του ευρώ, έχει επίσης ήδη αρχίσει.

Οι εξαιρέσεις της ΕΚΤ για τα ελληνικά κρατικά ομόλογα είναι πλέον εφικτές

Η αναβάθμιση αλλάζει ορισμένες ρυθμίσεις σε σχέση με την ΕΚΤ. Ο οίκος DBRS γίνεται δεκτός ως εξωτερικός οργανισμός αξιολόγησης της πιστοληπτικής ικανότητας στο πλαίσιο αξιολόγησης της πιστοληπτικής ικανότητας του Ευρωσυστήματος μαζί με Fitch, Moody’s και S&P. Δεδομένου ότι στην περίπτωση της ΕΚΤ ισχύει η αρχή του πρώτου καλύτερου rating και επομένως η πρώτη αξιολόγηση επενδυτικής βαθμίδας είναι ήδη καθοριστική, η Ελλάδα λαμβάνει πλέον απεριόριστη πρόσβαση στο Ευρωσύστημα. Αυτό είναι ιδιαίτερα κρίσιμο όσον αφορά τις απαιτήσεις παροχής εξασφαλίσεων στο πλαίσιο των πράξεων νομισματικής πολιτικής και για την εξέταση στα προγράμματα αγοράς ομολόγων. Προηγουμένως, τα ελληνικά ομόλογα (GGBs) υπόκειντο σε εξαιρέσεις, αλλά αυτές ήταν συνδεδεμένες με το τέλος του PEPP και τις επανεπενδύσεις.

Στην αρχή της εβδομάδας, δεν υπήρξε σημαντική αντίδραση στην αναβάθμιση για την αγορά των κρατικών ομολόγων. Τα δεκαετή ασφάλιστρα κινδύνου των ελληνικών κρατικών ομολόγων έναντι των Bunds περιορίστηκαν ελάχιστα. Εξάλλου, η επιστροφή στην επενδυτική βαθμίδα αναμενόταν στις αγορές εδώ και αρκετούς μήνες. Η διαφορά μεταξύ των 10ετών GGB και των γερμανικών Bunds διαπραγματεύεται σήμερα γύρω στις 130 μονάδες βάσης, περίπου 100 μονάδες βάσης κάτω από το μέσο επίπεδο από πέρυσι. Συγκριτικά, τα δεκαετή ιταλικά ομόλογα διαπραγματεύονται περίπου 40 μονάδες βάσης υψηλότερα, παρά τη μέση αξιολόγησή τους BBB-.

«Θεωρούμε ότι η υπεραπόδοση των GGB τους τελευταίους μήνες ήταν έντονη και έχει εξαντληθεί μέχρι τώρα και ως εκ τούτου συμβουλεύουμε του πελάτες μας να μην προβούν σε νέες τοποθετήσεις σε GGB. Περαιτέρω αναβαθμίσεις στους δείκτες επενδυτικής βαθμίδας ενδέχεται να μην αργήσουν να έρθουν. Δεδομένου ότι οι δείκτες ομολόγων απαιτούν τουλάχιστον μία αξιολόγηση επενδυτικής βαθμίδας από τους τρεις μεγάλους οίκους (Fitch, S&P και Moody’s), η βάση των επενδυτών για τα ελληνικά κρατικά ομόλογα θα μπορούσε να διευρυνθεί και πάλι με μία από τις επόμενες αναβαθμίσεις», καταλήγει η Sophia Oertmann.

Διαβάστε ακόμη:

- Παραιτήθηκε ο Μιλτιάδης Βαρβιτσιώτης από υπουργός Ναυτιλίας – Στη θέση του ο Στυλιανίδης

- Κωνσταντίνα Σπυροπούλου: Στην εκκλησία αγκαλιά με τον γιο της, Βλάσση

- Κέβιν Σπέισι: Είναι «έτοιμος για την επιστροφή στο Χόλιγουντ» λέει φίλος του

- Βανδή: Ενοχλημένη με ερώτηση για τον γάμο που της «χρεώνουν» με τον Μπισμπίκη – «Σας παρακαλώ»