Χαοτική η απόκλιση στη νομισματική πολιτικών των κεντρικών τραπεζών, επισημαίνει η Morgan Stanley: Η Fed σφίγγει, αλλά ΕΚΤ και BoJ έχουν χάσει τον έλεγχο – Πως η καλοστημένη απάτη των επιτοκίων τρέφει έναν άρρωστο κι εξαρτημένο καπιταλισμό

Όλα τα μάτια του οικονομικού κόσμου αυτή τη στιγμή είναι στραμμένα στα επιτόκια. Αυτήν την καλοστημένη απάτη (που θα αναλύσουμε παρακάτω) – ωστόσο το πρόβλημα τώρα είναι πως οι αποκλίσεις στη νομισματική πολιτική των κεντρικών τραπεζών είναι πλέον υπερβολικά μεγάλες για να παραβλεφθούν, κάτι που αποτυπώνεται στην ταραχώδη αγορά και την απότομη υποτίμηση του γεν και του ευρώ.

Αυτό επισημαίνει στην πρόσφατη ανάλυσή της η Morgan Stanley που εφιστά την προσοχή στις αποκλίνουσες διαδρομές των ισολογισμών των κεντρικών τραπεζών.

Όπως γράφει η επενδυτική τράπεζα, η ποσοτική σύσφιξη της Fed (QT) ξεκίνησε τον Ιούνιο και ο ρυθμός θα διπλασιαστεί τον Σεπτέμβριο.

Ενώ ο ισολογισμός της ΕΚΤ έχει αρχίσει να συρρικνώνεται λίγο καθώς αποπληρώνονται οι στοχευμένες πράξεις μακροπρόθεσμης αναχρηματοδότησης (TLTRO), η συρρίκνωση είναι μικρή και τα TLTROs είναι πολύ διαφορετικά από το QT.

Και η συρρίκνωση μπορεί να μην διαρκέσει καθώς η ΕΚΤ αντιμετωπίζει την άνοδο στα περιφερειακά spreads.

Η BoJ (Bank of Japan) θα μπορούσε να κινηθεί προς την αντίθετη κατεύθυνση και ο έλεγχος της καμπύλης αποδόσεων (YCC) θα μπορούσε να μετατραπεί σε σημαντικό QE εάν οι αγορές συνεχίσουν να δοκιμάζουν την Τράπεζα.

Αυτές οι διαφορές ισολογισμού αναμένεται να γίνουν ακόμη πιο έντονες, σύμφωνα με την Morgan Stanley.

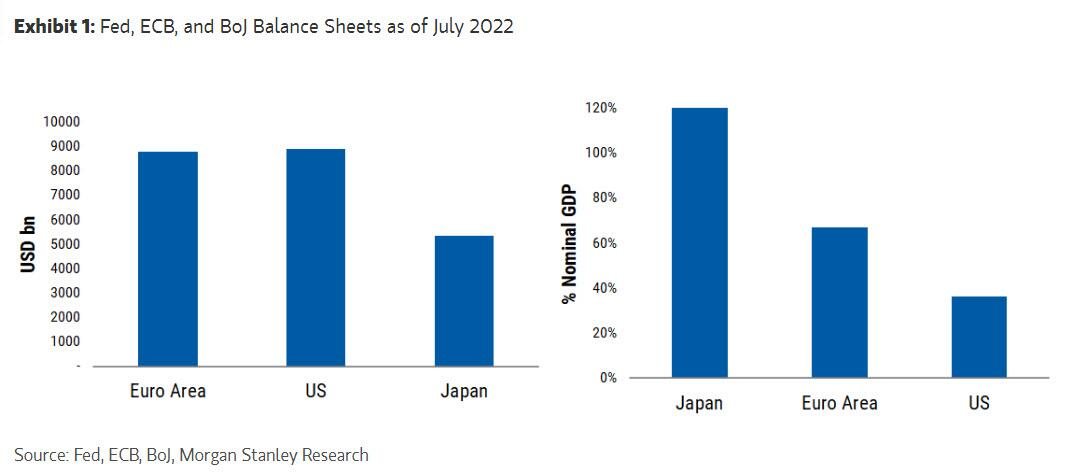

Το μέγεθος (του ισολογισμού) μετράει

Σε απόλυτες τιμές, η ΕΚΤ και η Fed έχουν τους μεγαλύτερους ισολογισμούς, με την BoJ να βρίσκεται σε χαμηλότερο επίπεδο.

Αλλά σε σχέση με το ΑΕΠ, η BoJ έχει το μεγαλύτερο balance sheet μακράν, με δεύτερη την ΕΚΤ. Η Fed είναι μια ακραία τιμή στη χαμηλότερη πλευρά και καθώς το QT συνεχίζεται και επιταχύνεται, το αποτύπωμα της Fed θα συρρικνωθεί περαιτέρω, ενώ της BoJ πιθανότατα θα αυξηθεί.

Η Fed άρχισε να μειώνει τον ισολογισμό της τον περασμένο μήνα και ο ρυθμός της χαλάρωσης θα επιταχυνθεί τον Σεπτέμβριο στα 60 δισ. δολ. ανά μήνα των ομολόγων και 35 δισ. δο. ανά μήνα MBS.

Η Fed σχεδιάζει να αφήσει το QT να τρέχει στο παρασκήνιο και φαίνεται πολύ πιθανό ότι η απορροή του ισολογισμού συνεχίζεται ακόμα και αν η οικονομία επιβραδυνθεί.

Η ΕΚΤ απέχει πολύ από ένα ρεαλιστικό Quantitative Tightening (ποσοτική σύσφιξη)

Για την ΕΚΤ, η τροχιά του ισολογισμού είναι περίπλοκη. Οι προπληρωμές QT και TLTRO δεν είναι ίδιες.

Η εξάντληση τίτλων δεν δίνει στην αγορά καμία επιλογή. Με τα TLTRO, οι εμπορικές τράπεζες έχουν τη δυνατότητα να προπληρώσουν κατά την κρίση τους.

Πράγματι, οι προπληρωμές ήταν στο χαμηλότερο επίπεδο των προσδοκιών. Το σωστό QT για την ΕΚΤ είναι πολύ μακριά.

Επιπλέον, η υπόσχεση της ΕΚΤ να περιορίσει τις περιφερειακές διαφορές με ένα «εργαλείο κατά του κατακερματισμού» που δεν έχει ακόμη καθοριστεί υποδηλώνει έναν δυνητικά σημαντικό ανοδικό κίνδυνο για το μέγεθος του ισολογισμού της.

Στο άλλο άκρο η Ιαπωνία

Το BoJ βρίσκεται στο άλλο άκρο του φάσματος. Σε σχέση με το ΑΕΠ (και ακόμη περισσότερο, σε σχέση με το μέγεθος της αγοράς κρατικού χρέους), ο ισολογισμός της BoJ είναι ήδη ακραίος προς τα πάνω.

Και παρά την πτώση του γιεν, ο πληθωρισμός εξακολουθεί να είναι χαμηλότερος στην Ιαπωνία σε σχέση με άλλα γερμανικά μάρκα, αφήνοντας τον κυβερνήτη Kuroda αφοσιωμένο στην πολύ διευκολυντική πολιτική του στάση.

Αυτή η νοοτροπία θα αντιμετωπίσει βραδύτερη παγκόσμια ανάπτυξη που επιβαρύνει την ανάπτυξη της Ιαπωνίας. Σε αυτό το πλαίσιο, η Morgan Stanley αναθεώρησε την έκκληση για το χρονοδιάγραμμα μιας αλλαγής στο Γιεν (YCC).

Ενώ πίστευε ότι θα γινόταν μια προσαρμογή τον Οκτώβριο, επιτρέποντας στην καμπύλη JGB να μετακινηθεί προς τα πάνω, τώρα αναμένει ότι το YCC θα διατηρηθεί μέχρι το δεύτερο τρίμηνο του επόμενου έτους, αφού ο Κυβερνήτης Kuroda αντικατασταθεί.

Καθώς η αγορά είναι όλο και πιο πιθανό να δοκιμάσει την BoJ, η Morgan Stanley θεωρεί ότι οι κίνδυνοι για τον ισολογισμό είναι ουσιαστικά προς τα πάνω.

Πολλαπλά τα ρίσκα για τις αγορές

Οι αγορές έχουν πολλά να αφομοιώσουν. Μετά το σοκ του Covid, όλες οι μεγάλες κεντρικές τράπεζες κινούνταν προς την ίδια κατεύθυνση, αλλά όχι με τον ίδιο ρυθμί, και η ρευστότητα της αγοράς θα επηρεαστεί από σοβαρές αλλαγές.

Η ειρωνεία είναι ότι οι κίνδυνοι προέρχονται τόσο από μεγαλύτερους όσο και από μικρότερους ισολογισμούς.

Στις αγορές δολαρίων, θα πρέπει να απορροφηθούν πολύ περισσότερα ομόλογα και MBS καθώς το κόστος χρηματοδότησης αυξάνεται. Στα JGB, η BoJ κατέχει ήδη τη μισή αγορά και ενδέχεται να έχει περισσότερα.

Ο σύγχρονος καπιταλισμός βασίζεται εξ ολοκλήρου στα επιτόκια

Βρισκόμαστε στην αρχή μιας μακροχρόνιας ανοδικής τάσης στα επιτόκια που αποτελούν το πιο σημαντικό στοιχείο του καπιταλισμού…

Αν και πολλοί δεν το συνειδητοποιούν, τα επιτόκια είναι οι τιμές του χρήματος.

Και είναι οι πιο σημαντικές τιμές σε όλο τον καπιταλισμό. Έχουν τεράστιο αντίκτυπο στις τράπεζες, στην αγορά ακινήτων και στην βιομηχανία.

Είναι δύσκολο να σκεφτείς μια επιχείρηση που τα επιτόκια δεν την επηρεάζουν με κάποιο ουσιαστικό τρόπο, πάντα τα επιτόκια επηρεάζουν.

Σήμερα, βρισκόμαστε στην αρχή μιας σπάνιας αλλαγής παραδείγματος στα επιτόκια.

Τέτοιες αλλαγές χρειάζονται δεκαετίες για να συμβούν. Αλλά όταν συμβούν, οι οικονομικές επιπτώσεις είναι βαθιές.

Τα επιτόκια αυξάνονται και πέφτουν σε κύκλους δεκαετιών. Αυτό είναι λογικό, καθώς το χρέος είναι φυσικά κυκλικό. Επιτρέπει στους ανθρώπους να καταναλώνουν περισσότερα από όσα παράγουν τώρα.

Αλλά τους αναγκάζει επίσης να παράγουν περισσότερα από όσα καταναλώνουν αργότερα για να τα αποπληρώσουν.

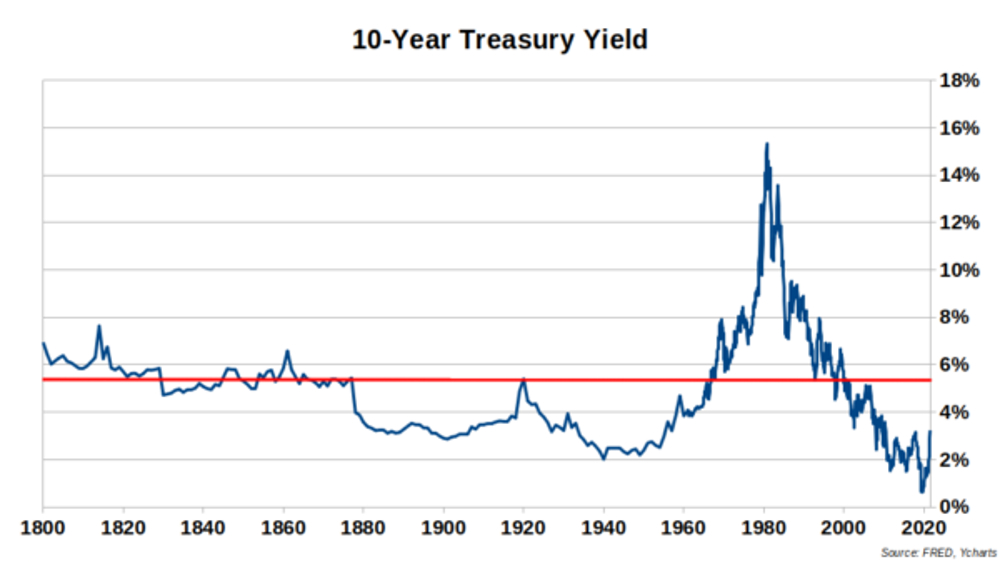

Τα επιτόκια π.χ. στις Ηνωμένες Πολιτείες της Αμερικής κορυφώθηκαν τελευταία φορά το 1981 πάνω από 15%.

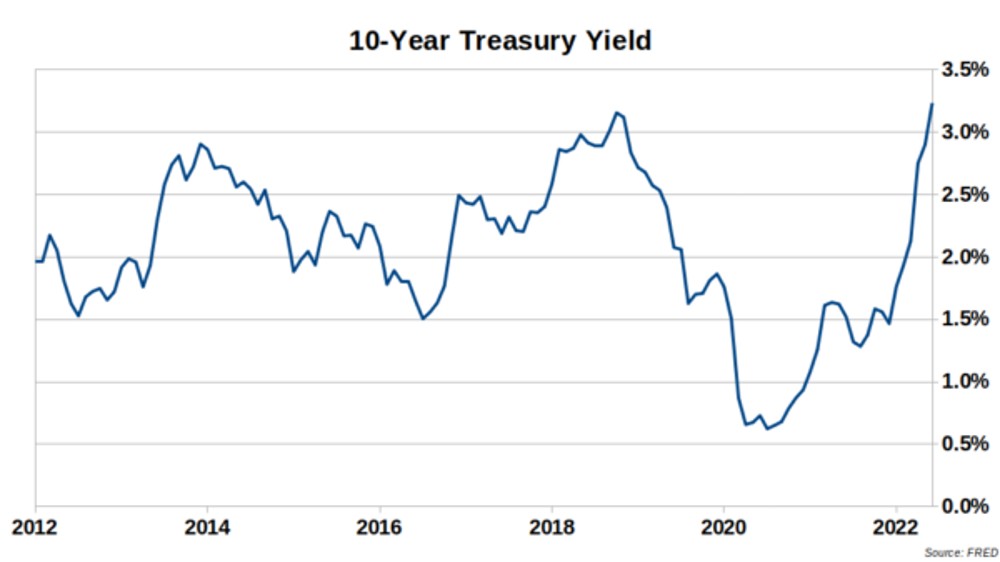

Στη συνέχεια, έπεσαν για 39 χρόνια και υποχώρησαν τον Ιούλιο του 2020 περίπου στο 0,62% που είναι το ιστορικό χαμηλό όλων των εποχών λόγω της ποσοτικής χαλάρωσης της FED. O μακροπρόθεσμος μέσος όρος στα αμερικανικά επιτόκια είναι 5,6%.

Από το χαμηλό του 2020, οι αποδόσεις έχουν αυξηθεί περισσότερο από 5 φορές. Αυτό αντικατοπτρίζει μια σημαντική αλλαγή.

Βρισκόμαστε τώρα στην αρχή μιας νέας, μακροπρόθεσμης ανοδικής τάσης στα επιτόκια.

Μέχρι στιγμής, το 10ετές ομόλογο των ΗΠΑ εμφανίζει απόδοση περίπου 3,2%.

Αυτό εξακολουθεί να είναι πολύ κάτω από τον μακροπρόθεσμο ιστορικό μέσο όρο του 5,6%.

Επίσης, απέχει πολύ από το ποσοστό του πληθωρισμού στο 8,6% της κυβέρνησης των ΗΠΑ, το οποίο είναι αναμφίβολα υποτιμημένο καθώς ο πραγματικός πληθωρισμός είναι υψηλότερος.

Επί της ουσίας τα επιτόκια έχουν πολλά ανοδικά περιθώρια. Ορισμένοι οικονομολόγοι αναμένουν ότι τα επιτόκια θα φτάσουν σε νέα υψηλά όλων των εποχών σε αυτόν τον νέο, μακροπρόθεσμο κύκλο.

Αυτό θα σήμαινε ότι θα βλέπαμε την απόδοση του 10ετούς αμερικανικού ομολόγου πάνω από 15%.

Μια καλοστημένη απάτη

Τα επιτόκια είναι η “τιμή” του χρήματος. Είναι οι πιο σημαντικές τιμές σε όλο τον καπιταλισμό. Ωστόσο, ελέγχονται από ένα πολιτικό μηχανσιμό κεντρικών σχεδιαστών στην Ομοσπονδιακή Τράπεζα των ΗΠΑ, που δεν καθορίζεται από την αγορά όπως οποιαδήποτε άλλη τιμή.

Τα επιτόκια δεν καθορίζονται από την αγορά αλλά ρυθμίζονται και χειραγωγούνται από την FED.

Είναι περίεργο που πολλοί άνθρωποι το αποδέχονται ως «φυσιολογικό». Στην πραγματικότητα, η Fed αλλά και η ΕΚΤ στην Ευρώπη εμπλέκονται σε μια τεράστια απάτη καθορισμού των τιμών.

Τα επιτόκια είναι μια καλοστημένη απάτη που έχουν στήσει η ΕΚΤ και η FED και υπό τον μανδύα της νομιμοποίησης της παρανομίας τους πορεύεται ο κόσμος εδώ και χρόνια….

Ενώ η Fed και η ΕΚΤ ασκούν αδικαιολόγητη επιρροή στα επιτόκια, όλες οι ενδείξεις συγκλίνουν στην άποψη ότι τα επιτόκια πρέπει να αυξηθούν.

Εκτός από την FED, ο ομοσπονδιακός προϋπολογισμός της κυβέρνησης των ΗΠΑ έχει τεράστια επιρροή στα επιτόκια. Αυτό συμβαίνει γιατί όταν η κυβέρνηση ξοδεύει περισσότερα από όσα εισπράττει από τους φόρους, εκδίδει χρέη (δηλαδή, ομόλογα) για να καλύψει τη διαφορά.

Αυτό κάνει συστηματικά και η Ελλάδα. Και τώρα που το Κογκρέσο ομαλοποίησε τα ομοσπονδιακά ελλείμματα δαπανών πολλών τρισεκατομμυρίων δολαρίων, αυτό σημαίνει μια χιονοστιβάδα νέων ομολόγων για τη χρηματοδότησή τους.

Ποιος θα αγοράσει όλα αυτά τα ομόλογα;

Ιστορικά, υπήρξε τεράστιο ενδιαφέρον για τα αμερικανικά ομόλογα από ξένους.

Στον απόηχο της εισβολής της Ρωσίας στην Ουκρανία, η κυβέρνηση των ΗΠΑ ξεκίνησε την πιο επιθετική εκστρατεία κυρώσεων που σημειώθηκε ποτέ.

Ως μέρος αυτού, η κυβέρνηση των ΗΠΑ κατέσχεσε τα αποθέματα σε δολάρια ΗΠΑ της ρωσικής κεντρικής τράπεζας που αποτελούν τις συσσωρευμένες αποταμιεύσεις της Ρωσίας.

Η κυβέρνηση των ΗΠΑ μπορεί να δεσμεύσει τα αποθέματα σε δολάρια άλλης κυρίαρχης χώρας με το πάτημα ενός διακόπτη.

“Αλλαγή παραδείγματος” (Paradigm shift)

Η Wall Street Journal, σε ένα άρθρο με τίτλο «Εάν τα ρωσικά συναλλαγματικά αποθέματα δεν είναι πραγματικά χρήματα, ο κόσμος βρίσκεται σε κατάσταση σοκ», σημείωσε: «Οι κυρώσεις έχουν δείξει ότι τα συναλλαγματικά διαθέσιμα που έχουν συσσωρευτεί από τις κεντρικές τράπεζες μπορούν να αφαιρεθούν.

Μια τέτοια εξέλιξη μπορεί να αναδιαμορφώσει τη γεωπολιτική, την οικονομική διαχείριση, ακόμη και τον διεθνή ρόλο του δολαρίου».

Η Κίνα είναι ένας από τους μεγαλύτερους κατόχους ομολόγων των ΗΠΑ και σίγουρα αξιολόγησε αυτό που έγινε στην Ρωσία να δεσμεύσουν τα συναλλαγματικά διαθέσιμα.Είναι πιθανώς ένας σημαντικός λόγος που η Κίνα μείωσε την έκθεση της στα αμερικανικά ομόλογα σε χαμηλό 12 ετών.

Ακόμη και οι σύμμαχοι των ΗΠΑ, όπως η Ιαπωνία, έχουν επίσης μειώσει την έκθεση σε αμερικανικά ομόλογα.

Υπάρχουν πολλά άλλα παραδείγματα. Αλλά είναι σαφές ότι ο κόσμος δεν είναι τόσο πολύ ενθουσιασμένος με το αμερικανικό χρέος αυτή τη στιγμή.

Το μπαράζ των κυρώσεων στη Ρωσία είναι ένας λόγος που οι ξένοι – και άλλοι κάτοχοι των αμερικανικών ομολόγων – μπορεί να αρχίσουν να αμφισβητούν την προθυμία των ΗΠΑ να εκπληρώσουν τις υποχρεώσεις τους για το χρέος.

Συνήθως, η FED θα βοηθούσε την ομοσπονδιακή κυβέρνηση να χρηματοδοτήσει τα ελλείμματά της δημιουργώντας τρισεκατομμύρια νέες νομισματικές μονάδες για την αγορά ομολόγων.

Αλλά με τον πληθωρισμό να ξεφεύγει από τον έλεγχο και η Fed να αλλάζει τρομοκρατημένη νομισματική πολιτική, δεν μπορεί να διασώσει πάλι μια φαύλη κατάσταση.

Οι πέντε λόγοι που θα οδηγήσουν σε υψηλότερα επιτόκια:

- Ο πληθωρισμός είναι εκτός ελέγχου. Ακόμη και τα επίσημα στατιστικά στοιχεία της κυβέρνησης για τον πληθωρισμό – που υποτιμούν την κατάσταση – είναι πολύ πάνω από τα τρέχοντα επιτόκια.

- Η ομοσπονδιακή κυβέρνηση πρέπει να εκδώσει μια πλημμύρα νέων ομολόγων για να χρηματοδοτήσει ελλείμματα πολλών τρισεκατομμυρίων δολαρίων – τα οποία είναι εδώ για να μείνουν.

- Οι κυρώσεις κατά της Ρωσίας, διαβρώνουν την εμπιστοσύνη στο χρηματοπιστωτικό σύστημα των ΗΠΑ.

- Οι ξένοι επενδυτές δεν αγοράζουν με ενθουσιασμό αμερικανικά ομόλογα.

- Η Fed και η ΕΚΤ ακολουθούν νομισματική σύσφιξη με αύξηση επιτοκίων και απόσυρση της ποσοτικής χαλάρωσης.

Για πολλούς ξεκινάει ένας μακροπρόθεσμος ανοδικός κύκλο, με αυξανόμενα επιτόκια ακόμη και εάν η FED ή η ΕΚΤ μειώσουν πάλι για ένα διάστημα τα επιτόκια αλλά θα είναι μια παρένθεση στον ανοδικό κύκλο.

Αυτό θα έχει τεράστιες επιπτώσεις για την οικονομία και το χρηματιστήριο.

Πιθανότατα θα δούμε τρομερή αστάθεια στις χρηματοπιστωτικές αγορές καθώς χιλιάδες επιχειρήσεις που είχαν συνηθίσει το εύκολο χρήμα και τα τεχνητά χαμηλά επιτόκια θα χρεοκοπήσουν.