Στην χθεσινή επανέκδοση των 10ετών ομολόγων από τη χώρα μας αναφέρεται το δίκτυο Bloomberg, τονίζοντας πως η Ελλάδα κατέγραψε «ισχυρότερη ζήτηση από ποτέ» και «εδραιώνεται ως ένας από τους πλέον περιζήτητους δανειολήπτες στην Ευρώπη».

«Η χώρα συγκέντρωσε προσφορές ύψους 30 δισ. ευρώ για την πώληση ομολόγων 2,5 δισ. ευρώ λήξης 2031, μία ημέρα πριν από την επικείμενη [σ.σ. σημερινή] απόφαση της Ευρωπαϊκής Κεντρικής Τράπεζας. Οι προσφορές, που υπερβαίνουν κατά 11 φορές το ποσό της έκδοσης, ξεπέρασαν το προηγούμενο ρεκόρ του Ιανουαρίου του τρέχοντος έτους κατά 1 δισ. ευρώ» σημειώνει το Bloomberg.

Οι εικασίες ότι η ΕΚΤ θα παρατείνει τις αγορές περιουσιακών στοιχείων έκτακτης ανάγκης έχουν ενθαρρύνει τους επενδυτές να ενισχύσουν την έκθεση στην ευρωπαϊκή περιφέρεια τον τελευταίο ενάμιση μήνα. Η Ιταλία είχε μια παρόμοια πώληση χρέους την Τρίτη.

Οι αποδόσεις των 10ετών ελληνικών ομολόγων μειώθηκαν τέσσερις μονάδες βάσης στο 0,81% την Τετάρτη.

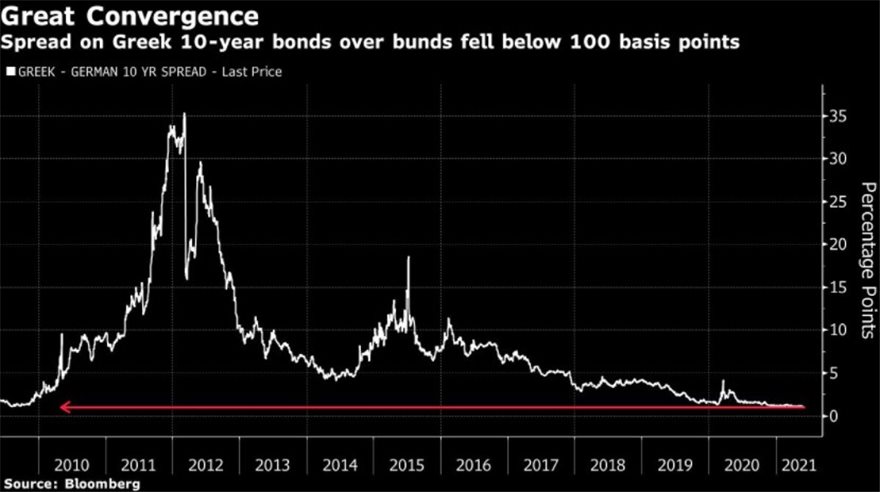

Την περασμένη εβδομάδα το spread των 10ετών ομολόγων της Ελλάδας έναντι εκείνων της Γερμανίας μειώθηκε για λίγο κάτω από 100 μονάδες βάσης για πρώτη φορά από το 2008.

Υψηλή προσφορά 26 δισ. ευρώ για το 10ετές ομόλογο

Οι αγορές έδωσαν νέα ψήφο εμπιστοσύνης στην ελληνική οικονομία, καθώς υψηλή προσφορά -που έφθασε τα 26 δισ. ευρώ- εκδηλώθηκε στο πλαίσιο της επανέκδοσης του 10ετούς ομολόγου, ωρίμανσης τον Ιούνιο του 2031, που είχε εκδοθεί στις αρχές στους έτους (27/1/2021).

Το αρχικό επιτόκιο διαμορφώθηκε στο Mid Swap +90 μονάδες βάσης, δηλαδή περί το 1%, για να υποχωρήσει τελικά στο Mid Swap +82 μονάδες βάσης, δηλαδή περί το 0,92%, λόγω της μεγάλης ζήτησης. Ανάδοχοι της έκδοσης ήταν η BNP Paribas, η Deutsche Bank, η Goldman Sachs, η ΗSBC, η JP Morgan και η Nomura.