Η ισπανική τράπεζα BBVA αιφνιδίασε τις αγορές την Πέμπτη, αφού ανακοίνωσε μια σπάνια εχθρική προσφορά εξαγοράς για την εγχώρια αντίπαλη τράπεζα Banco Sabadell, με μια επενδυτική εταιρεία να περιγράφει την κατάσταση ως «πολύ περίεργη».

Η κίνηση αυτή έρχεται λίγο μετά την απόρριψη μιας άλλης πρότασης εξαγοράς ύψους 12 δισεκατομμυρίων ευρώ από την BBVA προς το διοικητικό συμβούλιο της Sabadell νωρίτερα μέσα στην εβδομάδα.

Το διοικητικό συμβούλιο δήλωσε τη Δευτέρα ότι η αρχική προσφορά της BBVA «υποτιμά σημαντικά» τις προοπτικές ανάπτυξης της τράπεζας, προσθέτοντας ότι η αυτόνομη στρατηγική της θα δημιουργήσει ανώτερη αξία. Επανέλαβε τη θέση χθες, καθώς η BBVA υπέβαλε την προσφορά της για το σύνολο των μετοχών απευθείας στους μετόχους της τράπεζας.

Η BBVA δήλωσε ότι η προσφορά εξαγοράς της έχει τους ίδιους οικονομικούς όρους με τη συγχώνευση που προσφέρθηκε στο διοικητικό συμβούλιο της Sabadell. Χαρακτήρισε την πρόταση – η οποία θα δημιουργήσει το δεύτερο μεγαλύτερο χρηματοπιστωτικό ίδρυμα της Ισπανίας εάν επιτύχει – ως «εξαιρετικά ελκυστική».

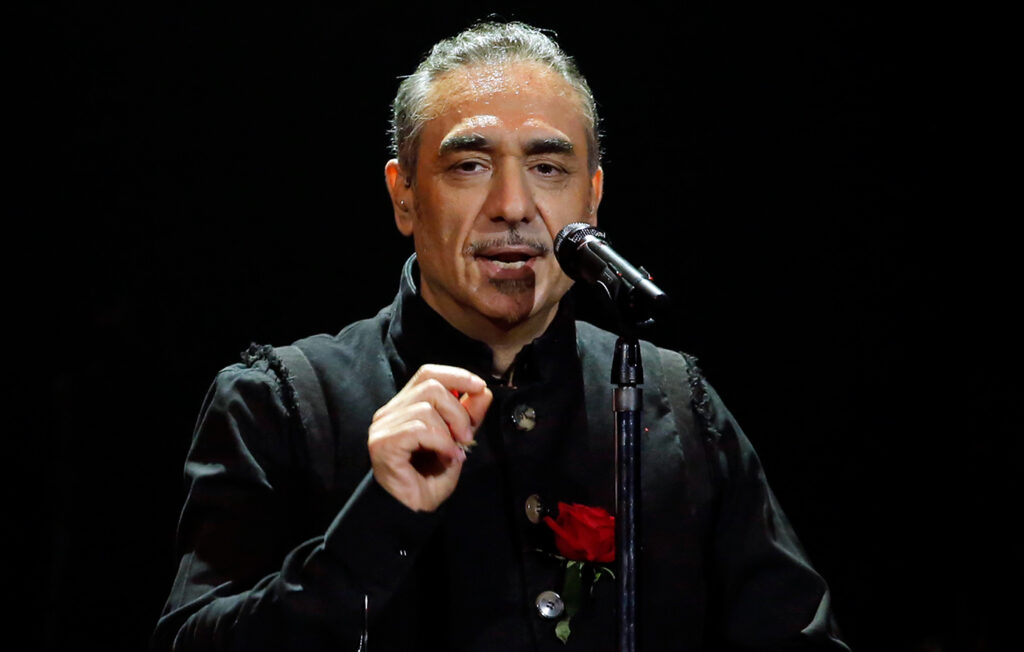

«Παρουσιάζουμε στους μετόχους της Banco Sabadell μια εξαιρετικά ελκυστική προσφορά για τη δημιουργία μιας τράπεζας με μεγαλύτερη κλίμακα σε μια από τις πιο σημαντικές αγορές μας», ανέφερε σε δήλωσή του ο πρόεδρος της BBVA, Κάρλος Τόρες Βίλα.

«Μαζί θα έχουμε μεγαλύτερο θετικό αντίκτυπο στις γεωγραφικές περιοχές όπου δραστηριοποιούμαστε, με πρόσθετη δανειοδοτική ικανότητα 5 δισ. ευρώ ετησίως στην Ισπανία».

Οι μετοχές της BBVA υποχώρησαν κατά 6% περίπου το μεσημέρι της Πέμπτης ώρα Λονδίνου, ενώ η τιμή της μετοχής της Sabadell αυξήθηκε περισσότερο από 3%.

Οι εχθρικές προσφορές εξαγοράς δεν είναι συνηθισμένες στον ευρωπαϊκό τραπεζικό τομέα και η απόφαση της BBVA να προχωρήσει με αυτόν τον τρόπο εξέπληξε πολλούς.

Ο Κάρλο Μεσίνα, διευθύνων σύμβουλος της μεγαλύτερης τράπεζας της Ιταλίας Intesa Sanpaolo, δήλωσε στο CNBC την Τετάρτη ότι υπάρχουν σημαντικές προκλήσεις για την εγχώρια ενοποίηση στον τραπεζικό τομέα της περιοχής.

Είπε ότι είναι δύσκολο να ολοκληρωθεί μια «φιλική συναλλαγή» στο σημερινό περιβάλλον της αγοράς, ενώ το να προχωρήσει κανείς σε μια εχθρική προσφορά εξαγοράς δεν είναι επίσης «τόσο εύκολο να γίνει».

Ο Ντέιβιντ Μπέναμου, επικεφαλής επενδύσεων στην Axiom, δήλωσε ότι η προσφορά της BBVA για τη Sabadell αποτελεί «μια πραγματικά πολύ περίεργη κατάσταση».

Μιλώντας στο CNBC, δήλωσε ότι η προτεινόμενη προσφορά «έχει νόημα» από την άποψη των μετόχων της Sabadell και, κατά τη γνώμη του, είναι πιθανό να εγκριθεί. Επικαλέστηκε το γεγονός ότι η προσφορά της BBVA αντιπροσωπεύει ένα premium 30% σε σχέση με την τιμή κλεισίματος των δύο τραπεζών στις 29 Απριλίου.

«Αντηχεί στις πρόσφατες συζητήσεις στην Ελβετία με την ενοποίηση της Credit Suisse από την UBS και όλες τις ανησυχίες για τη χρηματοπιστωτική σταθερότητα», πρόσθεσε.

«Νομίζω ότι η εκτέλεση της συναλλαγής μπορεί να είναι μάλλον δύσκολη, αν και μπορεί κανείς να ισχυριστεί ότι είναι πολύ πιο πιθανή από μια διασυνοριακή συγχώνευση».

Ο Μπέναμου δήλωσε ότι η αυξανόμενη τάση ενοποίησης μεταξύ των ευρωπαϊκών τραπεζών είναι λογική, ιδίως επειδή πολλές περιφερειακές τράπεζες είναι «πολύ μικρές» σε σύγκριση με τις αμερικανικές.

Απορρίπτει το ισπανικό υπουργείο Οικονομικών

Πάντως, το υπουργείο Οικονομίας της Ισπανίας ανέφερε σε ανακοίνωσή του ότι η κυβέρνηση απορρίπτει την εχθρική προσφορά εξαγοράς της BBVA για τη Sabadell, «τόσο ως προς τη μορφή όσο και ως προς την ουσία», μεταδίδει το Bloomberg.

Το υπουργείο προειδοποίησε επίσης ότι η προτεινόμενη συμφωνία «εισάγει πιθανές επιβλαβείς επιπτώσεις στο ισπανικό χρηματοπιστωτικό σύστημα».

Τα σχόλια έγιναν ενόψει των περιφερειακών εκλογών στην Καταλονία στις 12 Μαΐου. Η Sabadell είναι καταλανική τράπεζα και οι πολιτικοί της περιοχής έχουν εκφράσει ανησυχίες σχετικά με τη σχεδιαζόμενη εξαγορά.

Η συνένωση των δύο δανειστών θα δημιουργούσε έναν νέο ισπανικό τραπεζικό γίγαντα με κοινό ισολογισμό άνω του 1 τρισεκατομμυρίου ευρώ. Η συνδυασμένη κεφαλαιοποίηση της BBVA και της Sabadell θα πλησίαζε τα 70 δισ. ευρώ, γεγονός που θα την έφερνε κοντά στην αποτίμηση του μεγαλύτερου δανειστή της Ισπανίας, της Banco Santander SA.

«Η εχθρική πρόταση εξαγοράς παραβιάζει τον νόμο»

Η πρόταση της Banco Bilbao Vizcaya Argentaria SA για την Banco de Sabadell SA παραβιάζει το νόμο, δήλωσε η δεύτερη, ανεβάζοντας τους τόνους σε μια όλο και πιο σκληρή εταιρική μάχη.

Τα έγγραφα που παρέδωσε η BBVA στο πλαίσιο της προσφοράς της την Πέμπτη «παραβιάζουν» έναν κανόνα που διέπει τον τρόπο με τον οποίο οι εταιρείες πρέπει να κάνουν τέτοιες προσεγγίσεις, δήλωσε η Sabadell σε μια κατάθεση που δημοσιεύθηκε στην ιστοσελίδα της ισπανικής ρυθμιστικής αρχής για τις κινητές αξίες ( CNMV), όπως μεταδίδει το Bloomberg. Τα έγγραφα και μια συνάντηση με επενδυτές που διοργάνωσε η BBVA «εισάγουν ελλιπείς πληροφορίες που μπορεί να επηρεάσουν την αγορά», ανέφερε η Sabadell αργά την Πέμπτη, προσθέτοντας ότι ανέφερε τις ανησυχίες της στην CNMV.

H εχθρική πρόταση εξαγοράς δεν έχει προηγούμενο μεταξύ των μεγάλων ισπανικών τραπεζών από τα τέλη της δεκαετίας του 1980.