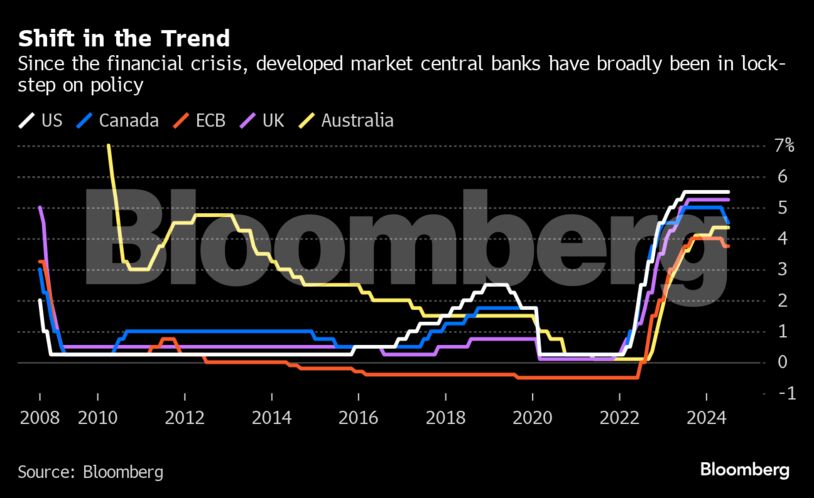

Τρεις από τις μεγαλύτερες κεντρικές τράπεζες του κόσμου μετακίνησαν τα επιτόκια προς διαφορετικές κατευθύνσεις κατά το τελευταίο διάστημα, αναδεικνύοντας την πολυαναμενόμενη, αλλά δυνητικά βραχύβια, απόκλιση στις νομισματικές πολιτικές.

Η Τράπεζα της Ιαπωνίας ξεκίνησε με την απροσδόκητη αύξηση των επιτοκίων της, καθώς ο διοικητής Καζούο Ουέντα εντείνει την προσπάθειά του να άρει το βασικό της επιτόκιο άνω του μηδενός. Στη συνέχεια ακολούθησε η απόφαση της Ομοσπονδιακής Τράπεζας των ΗΠΑ η οποία παραμένει σε στάση αναμονής αλλά σηματοδοτεί μείωση τον Σεπτέμβριο, την οποία ακολούθησε η πρώτη μείωση των επιτοκίων της Τράπεζας της Αγγλίας από την έναρξη της πανδημίας.

Τα σοκ της πανδημίας στην εφοδιαστική αλυσίδα έχουν πλέον σχεδόν τελειώσει και ο πληθωρισμός βρίσκεται ή πλησιάζει τους στόχους των κεντρικών τραπεζών. Οι περισσότεροι κορυφαίοι κεντρικοί τραπεζίτες, κατά συνέπεια, μετατοπίζουν την προσοχή τους στη διατήρηση της οικονομικής ανάπτυξης και της απασχόλησης, ενώ η Ιαπωνία παίζει και πάλι το ρόλο του αουτσάιντερ.

«Οι διαφορετικές κεντρικές τράπεζες εξετάζουν σε γενικές γραμμές το ίδιο αφήγημα και καταλήγουν σε διαφορετικά συμπεράσματα σχετικά με το τι πρέπει να γίνει με την νομισματική τους πολιτική», δήλωσε ο οικονομολόγος της HSBC Holdings Plc., Τζέιμς Πόμεροϊ, συμπληρώνοντας πως «αυτό καθιστά πιο δύσκολες τις αποφάσεις των αγορών μεταξύ των συνεδριάσεων των κεντρικών τραπεζών».

Προς το παρόν, τα εγχώρια δεδομένα έχουν τον πρώτο λόγο, πράγμα που σημαίνει ότι ο ρυθμός και η κλίμακα των κινήσεων των επιτοκίων θα διαφέρουν μεταξύ των ανεπτυγμένων οικονομιών, αν και το χάσμα μπορεί να μην διαρκέσει πολύ.

Οι οικονομολόγοι της JPMorgan Chase & Co. προβλέπουν, μάλιστα, «τον πιο συγχρονισμένο κύκλο χαλάρωσης της πολιτικής» εκτός των περιόδων ύφεσης.

Σύμφωνα με τον στρατηγικό αναλυτή του Bloomberg, Σάιμον Γουάιτ, η πολυαναμενόμενη αποφασιστική μετατόπιση των επιτοκίων της Τράπεζας της Ιαπωνίας σε θετικό έδαφος σηματοδοτεί μια καίρια στιγμή στον μετα-πανδημικό κύκλο. Οι παγκόσμιες μακροοικονομικές ανισορροπίες που δημιουργήθηκαν καθώς η BοJ παρέμεινε εξαιρετικά χαλαρή απειλούν τώρα να αλλάξουν απότομα καθώς η Fed, η ΕΚΤ και η BοE αρχίζουν να κινούνται προς την αντίθετη κατεύθυνση. Το γεν, το δολάριο, τα παγκόσμια επιτόκια και οι μετοχές αντιμετωπίζουν αυξημένο κίνδυνο μεγαλύτερης μεταβλητότητας».

Μετά την αύξηση των επιτοκίων από την BοJ κατά 15 μονάδες βάσης και την ανακοίνωση για μείωση των αγορών κρατικών ομολόγων, το γεν ενισχύθηκε στο ισχυρότερο επίπεδό του από τον Μάρτιο. Αντιθέτως, το δολάριο εμφάνισε ενδείξεις εξασθένησης έναντι των ανταγωνιστικών του νομισμάτων με δεδομένη την προοπτική χαμηλότερων επιτοκίων και τις ανησυχίες επιβράδυνσης ή και υφεσης της αμερικανικής οικονομίας.

Στο Ηνωμένο Βασίλειο, η στερλίνα και οι αποδόσεις των κρατικών ομολόγων υποχώρησαν καθώς η BοE μείωσε το βασικό της επιτόκιο κατά ένα τέταρτο της μονάδας. Οι αξιωματούχοι τόνισαν ότι θα είναι προσεκτικοί όσον αφορά την περαιτέρω χαλάρωση, χωρίς να προσφέρουν συγκεκριμένες οδηγίες για το σημείο στο οποίο μπορεί να φτάσουν τα επιτόκια ούτε για την ταχύτητα των κινήσεων που απαιτούνται. Η στερλίνα παραμένει το νόμισμα με τις καλύτερες επιδόσεις έναντι του δολαρίου στο γκρουπ των G10 φέτος, κυρίως λόγω των στοιχημάτων ότι τα επιτόκια του Ηνωμένου Βασιλείου θα παραμείνουν υψηλά.

«Τώρα που οι κεντρικές τράπεζες των ανεπτυγμένων αγορών ξεκινούν αντίστοιχους κύκλους μείωσης των επιτοκίων τους, οι διαφορές των επιτοκίων θα πρέπει να γίνουν όλο και σημαντικότερος παράγοντας για τις αποδόσεις του συναλλάγματος», δήλωσε ο Γουάντινγκ Λόου, στρατηγικός αναλυτής της Morgan Stanley, ο οποίος είναι θετικός για τη στερλίνα έναντι του ευρώ λόγω της προοπτικής διαφορετικών νομισματικών πολιτικών.

Η απόκλιση ξεκίνησε όταν η Τράπεζα του Καναδά και η Ευρωπαϊκή Κεντρική Τράπεζα ακολούθησαν τους ομολόγους τους στην Ελβετία και τη Σουηδία σε μείωση των επιτοκίων.

Ακόμα και τότε, ο πρόεδρος της Fed Τζερόμ Πάουελ προειδοποιούσε για τους κινδύνους πληθωρισμού. Πλέον ο Πάουελ στέλνει σήμα για μειώσεις επιτοκίων, ωστόσο μόνο αν το επιτρέψουν τα δεδομένα. .

Υπογραμμίζοντας την αβεβαιότητα, ο Πάουελ είχε δηλώσει ότι «μπορεί να φανταστεί ένα σενάριο στο οποίο θα υπάρξουν από μηδενικές μειώσεις έως αρκετές μειώσεις» το υπόλοιπο του έτους, «ανάλογα με τον τρόπο με τον οποίο εξελίσσεται η οικονομία».

Ο διοικητής της BοE, Άντριου Μπέιλι, από την πλευρά του προειδοποίησε εναντίον υπερβολικών ή υπερβολικά απότομων μειώσεων των επιτοκίων.

Παρά τις πρόσφατες αλλαγές στρατηγικής, η ικανότητα ορισμένων κεντρικών τραπεζών να αποκλίνουν από τη μεγαλύτερη οικονομία του κόσμου είναι περιορισμένη. Καθώς ο Καναδάς χαλαρώνει τη νομισματική του πολιτική, για παράδειγμα, το χάσμα με την πολιτική των ΗΠΑ αυξάνει το ενδεχόμενο άσκησης καθοδικών πιέσεων στο καναδικό δολάριο.

«Αντί να προσπαθήσω να προβλέψω το πόσο θα μειώσει η Fed σε σχέση με την BοE ή την ΕΚΤ, προτιμώ να τοποθετηθώ όσον αφορά το γεγονός ότι η ανάπτυξη θα μειωθεί, η ανεργία θα αυξηθεί και οι μειώσεις των επιτοκίων θα λάβουν χώρα σε όλες αυτές τις αγορές», δήλωσε ο Τζέιμς Άθεϊ, διαχειριστής χαρτοφυλακίου στην Marlborough Investment Management.