Οι αγορές έχουν αρχίσει να τοποθετούνται σε αναβάθμιση της πιστοληπτικής ικανότητας της Ελλάδας, υποστηρίζει σε ανάλυσή της η Τράπεζα Πειραιώς, χρησιμοποιώντας δεδομένα από το Bloomberg που αφορούν την αγορά ομολόγων για να καταλήξει στο συμπέρασμα αυτό.

Σύμφωνα με την ανάλυση της τράπεζας, οι αγορές των CDS (των ασφάλιστρων έναντι του κινδύνου χρεωκοπίας μιας χώρας) τιμολογούν τα ελληνικά ομόλογα σε επενδυτική βαθμίδα, την ώρα που κανείς από τους μεγάλους οίκους αξιολόγησης δεν έχει δώσει επενδυτική διαβάθμιση στην Ελλάδα μετά τη μεγάλη οικονομική κρίση.

Όπως επισημαίνει η Τράπεζα Πειραιώς, οι αγορές των CDS πάντα τείνουν να αντιδρούν πιο άμεσα στις διακυμάνσεις των οικονομιών (αναφέρεται ότι τόσο στην καθοδική πορεία της ελληνικής οικονομίας το διάστημα 2008/11 όσο και στην ανοδική 2017/ σήμερα), σε σχέση με τις αξιολογήσεις των οίκων αξιολόγησης.

Συμπερασματικά, η Ελλάδα μπορεί να στερείται επενδυτικής διαβάθμισης, ωστόσο τα CDS απέχουν αρκετά από το ενδεχόμενο χρεωκοπίας κάτι που αποτελεί πρόδρομο για αναβάθμισης της ελληνικής οικονομίας, σύμφωνα με την ανάλυση της τράπεζας.

Όπως σημειώνει η τράπεζα την «προεξοφλητική» ικανότητα των αγορών επιχειρεί να αξιοποιήσει με την ανάλυση, προκειμένου να σχηματισθεί μια πρόδρομη εικόνα για τον τρόπο αξιολόγησης των ελληνικών κρατικών ομολόγων από τις αγορές και με έμμεσο τρόπο να προβλεφθούν μελλοντικές αποφάσεις των οίκων αξιολόγησης αναφορικά με το αξιόχρεο της Ελληνικής Δημοκρατίας.

Μια αγορά η οποία έχει σκοπό να τιμολογεί το επίπεδο πιστοληπτικής αξιολόγησης κρατικών (αλλά και εταιρικών ομολόγων) και να αντανακλά τις μεταβολές αυτές είναι η αγορά των Credit Default Swap (CDS).

Χρησιμοποιώντας στοιχεία για τις τιμές των CDS κρατικών ομολόγων για το διάστημα α΄ τρίμηνο 2004 έως γ΄ τρίμηνο 2021 για τα ομόλογα 60 κρατών η τράπεζα κάνει μια εκτίμησε σε ένα στατιστικό υπόδειγμα το οποίο επιτρέπει να «μεταφράσει» τις τιμές των CDS, όπως αυτές καταγράφονται στο Bloomberg, σε «τεκμαρτές» βαθμίδες πιστοληπτικής αξιολόγησης.

Τα βασικά συμπεράσματα σε δύο διαγράμματα

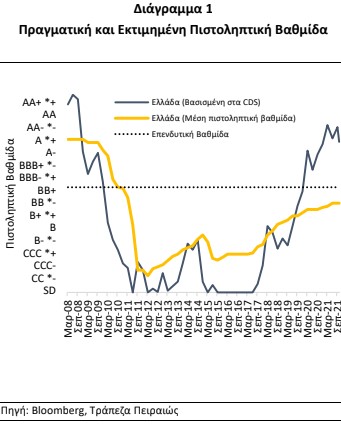

Στο πρώτο διάγραμμα παρατίθεται η διαχρονική εξέλιξη της αξιολόγησης του αξιόχρεου της Ελληνικής Δημοκρατίας σύμφωνα με τους διεθνείς οίκους πιστοληπτικής αξιολόγησης (Moody’s, S&P και Fitch) έναντι της πιστοληπτικής βαθμίδας όπως αυτή «τεκμαίρεται» από το στατιστικό μας υπόδειγμα και τις τιμές των CDS των ελληνικών κρατικών ομολόγων. Στο διάγραμμα αυτό γίνεται εμφανής η πιο άμεση δυνατότητα της αγοράς των CDS να ενσωματώνουν και να αντανακλούν τις τρέχουσες εξελίξεις τόσο στη καθοδική (2008-2011) όσο και στην ανοδική (2017-σήμερα) φάση του κύκλου.

Ταυτόχρονα καταγράφεται και ο σημαντικός βαθμός συντηρητισμού που διέπει τους οίκους αξιολόγησης καθώς οι αγορές CDS τιμολογούν τα ελληνικά ασφάλιστρα κινδύνου σε επίπεδα επενδυτικής βαθμίδας, ενώ η αξιολόγηση των οίκων υστερεί σημαντικά από το πολύ ουσιαστικό αυτό ορόσημο.

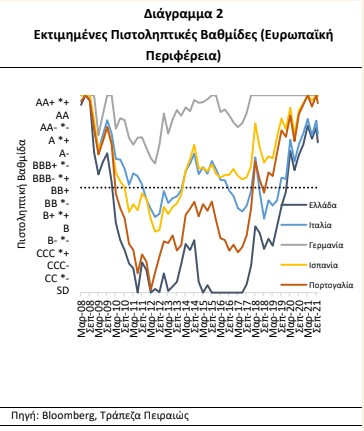

Στο δεύτερο διάγραμμα παρατίθεται η σύγκριση μεταξύ των τεκμαρτών βαθμίδων πιστοληπτικής αξιολόγησης της Ελλάδας, Ισπανίας, Πορτογαλίας και Ιταλίας.

Από το διάγραμμα αυτό προκύπτει η σημαντική αναβάθμιση της πορείας της Πορτογαλίας η οποία ενώ το 2011 παρουσίαζε συμπεριφορά όμοια με της Ελλάδας, αργά αλλά σταδιακά διαφοροποιείται σημαντικά και σήμερα αξιολογείται όμοια με την Ισπανία. Αντίθετη πορεία εκτιμάται ότι ακολουθεί η Ιταλία, η οποία υστερεί πλέον έναντι Ισπανίας και Πορτογαλίας ακολουθώντας πλέον πορεία ανάλογη με αυτή της Ελλάδας.