Στην επανέκδοση 10ετούς ομολόγου προχώρησε την Τετάρτη το ελληνικό δημόσιο, σε μια προσπάθεια να αξιοποιήσει το θετικό κλίμα μετά τη διπλή αναβάθμιση της πιστοληπτικής ικανότητας από τον οίκο Moody’s.

Η έξοδος στις αγορές αφορούσε την επανέκδοση ομολόγου, σταθερού επιτοκίου 4,25% και λήξης την 15η Ιουνίου του 2033.

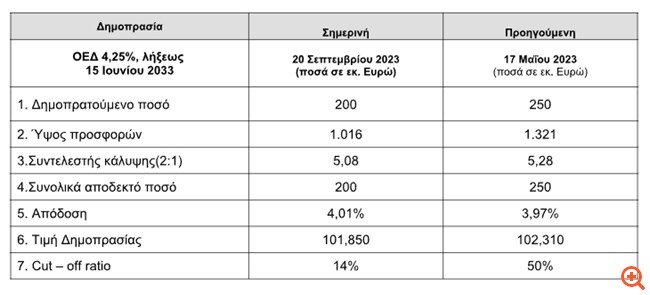

Σύμφωνα με τον Οργανισμό Διαχείρισης Δημόσιου Χρέους (ΟΔΔΗΧ), οι προσφορές ανήλθαν σε 1,016 δισ. ευρώ, με τον συντελεστή κάλυψης να διαμορφώνεται στο 5,08.

Η απόδοση έκλεισε στο 4,01%.

Σκοπός της επανέκδοσης ήταν η ικανοποίηση της επενδυτικής ζήτησης και ταυτόχρονα η διευκόλυνση της λειτουργίας της δευτερογενούς αγοράς ομολόγων.

Το ποσό, το οποίο δημοπρατήθηκε, ανήλθε σε 200 εκατ. ευρώ και ως ημερομηνία διακανονισμού (settlement) έχει οριστεί η Τετάρτη 27 Σεπτεμβρίου.

Στη διαδικασία συμμετείχαν μόνον Βασικοί Διαπραγματευτές (Β.Δ.) με υποβολή, μέσω της ΗΔΑΤ, αποκλειστικά μέχρι πέντε ανταγωνιστικών προσφορών έκαστος.

Η εν λόγω δημοπρασία ήταν η πρώτη μετά τη διπλή αναβάθμιση του Moody’s αλλά και την ανάκτηση της επενδυτικής βαθμίδας από τον DBRS.

Υπενθυμίζεται ότι το ελληνικό δημόσιο έχει ήδη καλύψει το σύνολο του φετινού προγράμματος ομολογιακών εκδόσεων, έχοντας αντλήσει το ποσό των 7 δισ. ευρώ.

Αυτήν την στιγμή, η απόδοση του 10ετούς κρατικού ομολόγου κυμαίνεται πέριξ του ορίου του 4%, με τα spreads (απόκλιση με τη γερμανική απόδοση) να μην ξεπερνούν τις 133 μονάδες βάσης.

Διαβάστε ακόμη:

- Κωστόπουλος: Για δυο πράγματα είμαι σίγουρος- Δε θα αλλάξω ομάδα και δε θα ξαναπαντρευτώ

- Το δημόσιο ξέσπασμα της Εριέττας Κούρκουλου: «Σας σιχάθηκα»

- Πατέρας Κασσελάκη: «Μικρός είχε μία ταμπέλα που έγραφε “Χτυπάτε την πόρτα του πρωθυπουργού”»

- Κυριακή Σαββίδη: Αναδείχθηκε ως η πιο πλούσια γυναίκα του Ροστόφ