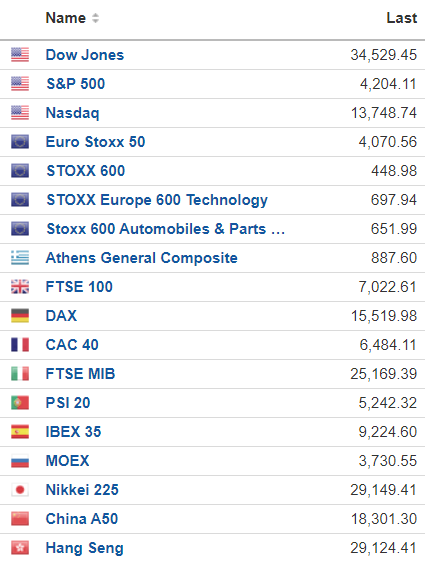

Με την αμερικανική αγορά να παραμένει κλειστή έως και τη Δευτέρα λόγω Memorial Day, η Wall Street αποχαιρετά με μικτά πρόσημα έναν όχι τόσο συναρπαστικό μήνα σε σχέση με το δυναμικό ξεκίνημα του έτους, παρότι συνεχίζονται τα ρεκόρ.

Το “sell in May and go away” δεν ίσχυσε για ακόμη μια φορά, αφού κάθε άλλο παρά πτωτικός υπήρξε ο Μάιος. Βέβαια οι μετοχές των τεχνολογικών ολοκλήρωσαν με απώλειες, ενώ το “τέρας” του πληθωρισμόυ έχει βγει από το κλουβί (επίσημα πλέον), γεγονότα που σε συνδυασμό με τα ομολογουμένως υπερτιμημένα επίπεδα πολλών assets, αποτελούν σινιάλα που θα πρέπει να προσέξουν οι traders.

Από την άλλη, και παρότι πολλοί συμφωνούν ότι έχουμε να κάνουμε με φούσκα τόσα στη Wall Street όσο και σε πολλές άλλες αγορές (βλέπε κρύπτο), το θετικό κλίμα και momentum δεν έχει ακόμη υποχωρήσει. Με τις κεντρικές τράπεζες να συνεχίζουν το τροπάρι τους (stimulus, χαμηλά επιτόκια) το ράλι της μακροβιότερης bull market όλων των εποχών φαίνεται πως έχει ακόμη καύσιμα. Μάλλον τη βγάζουν και το καλοκαίρι… το οποίο αναμένεται “καυτό”. Διότι ο χειμώνας έπεται βαρύς…

Πρώτο κόκκινο “καντήλι” για Nasdaq έπειτα από 6 μήνες ανόδου

Οι Dow και S&P 500 κέρδισαν 0,9% και 1,2% αντίστοιχα για την εβδομάδα, μετά από δύο συναπτές εβδομάδες πτώσης, ενώ ο Nasdaq κέρδισε 2,1% σε εβδομαδιαία βάση, στην καλύτερη εβδομαδιαία απόδοσή του από τις αρχές Απριλίου.

Για το σύνολο του Μαΐου, οι Dow και S&P 500 κέρδισαν 1,9% και 0,6%, αντίστοιχα, στον τέταρτο συναπτό μήνα κερδών τους, ωστόσο ο Nasdaq απώλεσε 1,5%, στον πρώτο μήνα απωλειών του μετά από έξι μήνες ανόδου.

Κέρδη για βιομηχανίες, εμπορεύματα και “stonks”, βουτιά για κρύπτο

Μεταξύ των 30 μετοχών του Dow, 15 κινήθηκαν με θετικό πρόσημο και 15 με αρνητικό. Των κερδών ηγήθηκαν εκείνες των Salesforce, Amgen, Chevron, ενώ των απωλειών εκείνες των Boeing, Intel, Walgreens Boots Alliance. Η μετοχή της Salesforce εκτινάχθηκε κατά 5,43%, μετά την ανακοίνωση αποτελεσμάτων που ξεπέρασαν τις προσδοκίες των αναλυτών για το α’ τρίμηνο του έτους.

Στο μεταξύ, σε έξαρση βρίσκεται πάλι το φαινόμενο WallStreetBets, που οδήγησε την μετοχή της AMC Entertainment σε κέρδη άνω του 65% στις τελευταίες δύο συνεδρίασεις, πρότου τα περιορίσει στο μισό.

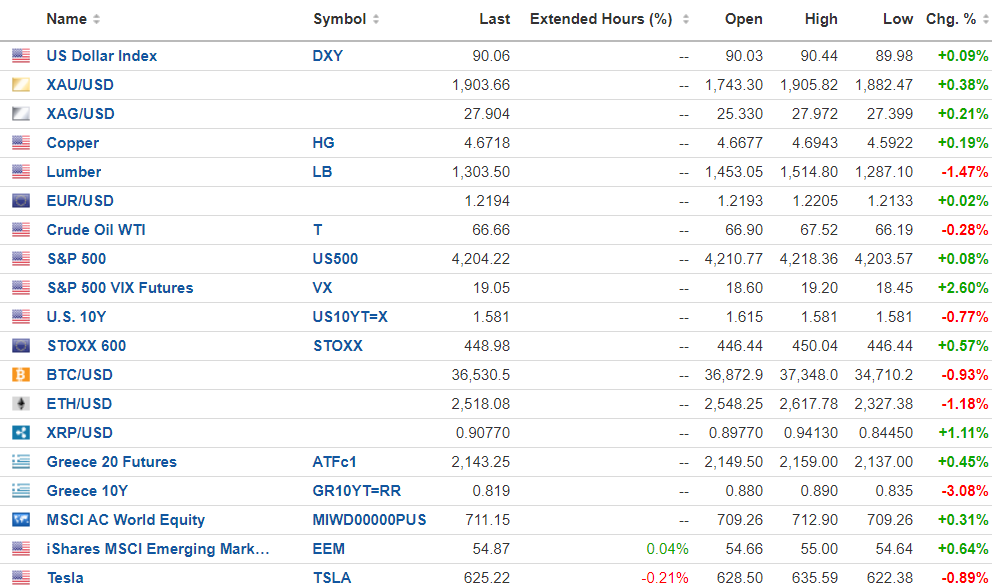

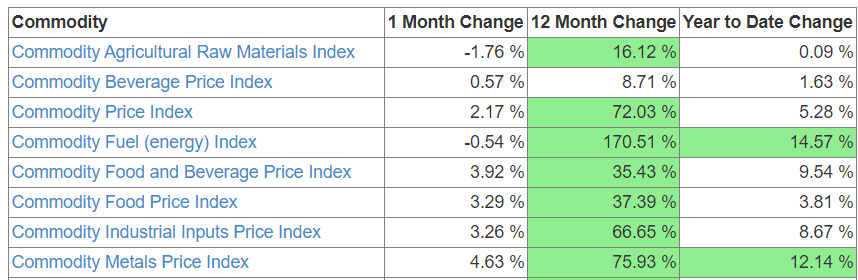

Στις υπόλοιπες διεθνείς αγορές, ο πανευρωπαϊκός Stoxx 600 κλείνει το Μάιο με κέρδη λίγο κάτω του 2%, ενώ οι ασιατικές αγορές βρίσκονται σε επταήμερο ανοδικό σερί. Θετικός μήνας για τα πολύτιμα μέταλλα, με τον χρυσό να επιστρέφει πάνω από τα $1.900. Γενικά κερδοφόρος μήνας για τα commodities, αφού οι τιμές από βασικά βιομηχανικά μέταλλα και εμπορεύματα, όπως αλουμίνιο και ξυλεία, μέχρι γεωργικά προϊόντα έχουν εκτοξευθεί εν μέσω αυξανόμενου πληθωρισμού…

Το δολάριο παραμένει σταθερό, ενώ κόκκινος υπήρξε ο Μάιος για τα κρυπτονομίσματα που πραγματοποίησαν βουτιά σχεδόν 50%.

Άλμα δείκτη τιμών καταναλωτή

Το «ράλι» του πληθωρισμού και πιο ειδικά των τιμών καταναλωτή στις ΗΠΑ, το οποίο τον Απρίλιο συνεχίστηκε με αμείωτο ρυθμό, με βάση τα στοιχεία που ανακοινώθηκαν σήμερα (+3,1% σε ετήσια βάση), προβληματίζει τους αναλυτές, αν και τα περισσότερα στελέχη της ομοσπονδιακής κεντρικής τράπεζας των ΗΠΑ (Federal Reserve) κάνουν λόγο για ένα παροδικό φαινόμενο το οποίο δεν αναμένεται να επηρεάσει την πορεία της νομισματικής πολιτικής.

Οι τιμές καταναλωτή στις ΗΠΑ αυξήθηκαν περαιτέρω τον Απρίλιο αντανακλώντας την έκρηξη στη ζήτηση καθώς αίρονται τα περιοριστικά μέτρα για την ανάσχεση της πανδημίας, η οποία ωστόσο συνεχίζει σε άλλα μέρη του πλανήτη να προκαλεί προβλήματα στις εφοδιαστικές αλυσίδες, εντείνοντας το ράλι των τιμών. Ειδικότερα, ο δείκτης τιμών δαπανών προσωπικής κατανάλωσης, ο προτιμώμενος δείκτη της Fed για τον πληθωρισμό, αυξήθηκε κατά 0,6% τον Απρίλιο.

Ανησυχία για πληθωρισμό

Χωρίς τα τρόφιμα και την ενέργεια, ο δομικός δείκτης αυξήθηκε κατά 0,7%, εμφανίζοντας τη μεγαλύτερη αύξηση από τον Οκτώβριο του 2001, όπως ανακοίνωσε σήμερα το υπουργείο Εμπορίου των ΗΠΑ. Από τον Απρίλιο του 2020 ο δομικός δείκτης σημείωσε άλμα 3,1%, τη μεγαλύτερη αύξηση από τον Ιούλιο του 1992. Ο ευρύτερος δείκτης αυξήθηκε κατά 3,6% από την αντίστοιχη περσινή περίοδο.

Τα κρατικά στοιχεία έδειξαν παράλληλα ότι οι καταναλωτικές δαπάνες αυξήθηκαν κατά 0,5% τον Απρίλιο, μετά το άλμα του Μαρτιού κατά 4,7%. Αυτή ήταν η μεγαλύτερη αύξηση από τον Ιούνιο. Τέλος το προσωπικό εισόδημα κατρακύλησε κατά 13,1%, μετά το άλμα του Μαρτίου κατά 20,9% όταν πολλοί Αμερικανοί έλαβαν τις κυβερνητικές επιταγές για την τόνωση των εισοδημάτων τους.

Έτοιμες επιτέλους για σύσφιξη οι κεντρικές τράπεζες;

Ο πρόεδρος της Dallas Fed, Robert Kaplan πάντως, σε συνέντευξη που παραχώρησε στο δίκτυο CNBC, ανέφερε ότι είναι έτοιμος να αρχίσει να συζητά για το ενδεχόμενο μείωσης των μηνιαίων αγορών περιουσιακών στοιχείων από πλευράς Fed, που σήμερα φτάνουν τα 120 δισ. δολάρια. Στο μεταξύ, οι επενδυτές συνεχίζουν να παρακολουθούν τις διαπραγματεύσεις στον Λευκό Οίκο για το πακέτο επενδύσεων σε έργα υποδομών.

Οι Ρεπουμπλικάνοι παρουσίασαν μια αντιπρόταση ύψους 928 δισ. δολαρίων στην κυβέρνηση Biden, πολύ χαμηλότερα από την τελευταία πρόταση του Λευκού Οίκου για επενδύσεις συνολικού ύψους 1,7 τρισ. δολαρίων.

Σε υψηλά 13 ετών κρίσιμος δέικτης της Fed

Συναγερμό για την πορεία του πληθωρισμού στις ΗΠΑ σήμανε η αύξηση 3,6% που σημείωσε ο δείκτης προσωπικής κατανάλωσης (PCE).

Πρόκειται για αύξηση με τον ταχύτερο ρυθμό από το 2008, ενώ ο δομικός δείκτης σημείωσε τη μεγαλύτερη άνοδο από το 1990, ξεπερντώντας σημαντικά τις εκτιμήσεις των αναλυτών.

Η σημασία του δείκτη έγκειται στο γεγονός ότι αποτελεί τη βασική ένδειξη της Fed για τον πορεία του πληθωρισμού. Τα στοιχεία ενισχύουν την ανησυχία των αναλυτών για πιθανή αύξηση των τιμών και τις επόμενες κινήσεις της Federal Reserve, παρά τις διαβεβαιώσεις των αξιωματoύχων της Ομοσπονδιακής Τράπεζας των ΗΠΑ για διατήρηση της υποστηρικτικής νομισματικής πολιτικής.

Συγκεκριμένα, ο δείκτης ενισχύθηκε 0,6% τον Απρίλιο, μετά από άνοδο 0,5% τον Μάρτιο. Η ετήσια άνοδος του δείκτη ανήλθε στο 3,6% από 2,4% τον Μάρτιο. Ο δομικός δείκτης προσωπικής κατανάλωσης αυξήθηκε στο 3,1% σε ετήσια βάση, μετά από μηνιαία άνοδο 0,7%, στο υψηλότερο επίπεδο από το 1991.

Ευρώπη: Ενισχυμένος ο δέικτης οικονομικού κλίματος

Η έκθεση της Κομισιόν έδειξε ότι η υψηλότερη αισιοδοξία για την οικονομία μεταφράστηκε και σε υψηλότερες πληθωριστικές προσδοκίες με τον δείκτη για τις τάσεις στον δείκτη καταναλωτή για τους επόμενους 12 μήνες να κινείται ανοδικά στο 22,2 από 19,6, ξεπερνώντας τον μακροπρόθεσμο μέσο όρο στο 18.6.

Συνέχισε να βελτιώνεται η καταναλωτική εμπιστοσύνη στην ευρωζώνη τον Μάιο, κινούμενη ανοδικά, από τις -8,1 μονάδες του Απριλίου στις -5,1. Το αποτέλεσμα ήταν σε ευθυγράμμιση με τις προσδοκίες, όπως ενημέρωσε η Ευρωπαϊκή Επιτροπή. Ο δείκτης οικονομικού κλίματος ενισχύθηκε από τις 110,5 μονάδες, στις 114,5, ξεπερνώντας τις εκτιμήσεις. Η εμπιστοσύνη στον τομέα της βιομηχανίας ανήλθε 0,8 μονάδες, στις 11,5, επίσης σε ευθυγράμμιση με τις προβλέψεις.

Σε ύφεση η Γαλλία παρά τις αρχικές εκτιμήσεις για ανάπτυξη

Τέλος, η εμπιστοσύνη στον τομέα των υπηρεσιών κατέγραψε σημαντική άνοδο, από 9,3 στις 11,3 μονάδες -περισσότερο από ό,τι αναμενόταν. Η Γαλλία, η δεύτερη μεγαλύτερη οικονομία της ευρωζώνης, υποχώρησε σε ύφεση το πρώτο τρίμηνο του 2021 με συρρίκνωση 0,1%, σύμφωνα με τα επίσημα αναθεωρημένα στοιχεία που ανακοινώθηκαν σήμερα. Η στατιστική υπηρεσία INSEE αναθεώρησε σημαντικά προς τα κάτω τα στοιχεία για το ΑΕΠ, από την αρχική εκτίμηση για +0,4%, λόγω των ασθενέστερων των αναμενόμενων επιδόσεων στον κατασκευαστικό κλάδο.

Τους τρεις τελευταίους μήνες του 2020, η οικονομία συρρικνώθηκε κατά 1,5%. Η αναθεώρηση κατά μισή ποσοστιαία μονάδα είναι εξαιρετικά ασυνήθιστη στη Γαλλία και υπογραμμίζει τις δυσκολίες που έχουν αντιμετωπίσει οι κυβερνήσεις στη διαχείριση της πανδημίας του κορωνοϊού που πλήττει οικονομίες σε όλο τον κόσμο.