Σχεδόν $10 τρισ. έχουν τυπωθεί από την αρχή της πανδημίας, το 25% όλων των δολαρίων που έχουν παραχθεί ποτέ. Με αυτόν τον αέρα κοπανιστό “τρέχει” ο κόσμος. Ανύπαρκτες μετοχές κάνουν ασύλληπτα ράλι 12.000% με ένα tweet, το Bitcoin ανεβαίνει χάρη στη χάρτινη απάτη του Tether, και όλα αρχίζουν να θυμίζουν dot com. Η αγορά όλο και αποσυνδέεται από την πραγματική οικονομία…

Γράφει ο Γιάννης Τσιρογιάννης

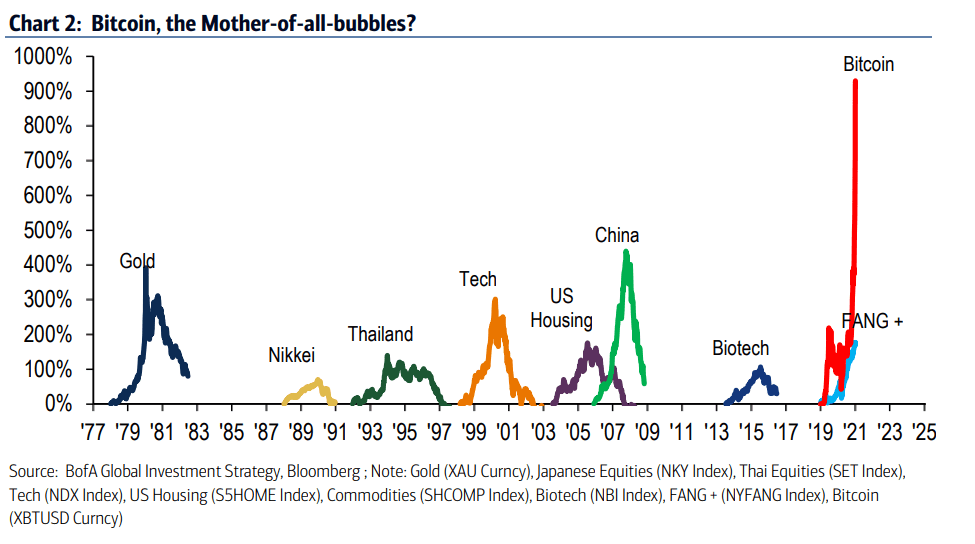

Τα σημάδια ότι οι διεθνείς αγορές κινούνται πλέον επικίνδυνα σε επίπεδα φούσκας, ολοένα και πληθαίνουν. Αυτό ωστόσο δε σημαίνει ότι θα πάψουν να φουσκώνουν σύντομα… [upd: επιβεβαίωση ΚΑΙ από BofA]

Κι αυτό διότι ο λόγος που είναι φούσκα είναι κι ο λόγος που φανερώνει πως δεν πρόκειται να σταματήσουν, παρά μόνο αν η Fed κλείσει τις πρέσες… Και εξηγούμεθα:

Την περασμένη εβδομάδα το αμερικανικό ΥΠΟΙΚ ανακοίνωσε ένα απογοητευτικό νούμερο: 140.000 θέσεις εργασίας χάθηκαν στις ΗΠΑ μόνο το Δεκέμβρη. Πρόκειται για το χειρότερο νούμερο από τον Απρίλιο. Ήταν τόσο αρνητικό που διέψευσε σχεδόν όλες τις -ήδη απαισιόδοξες- εκτιμήσεις (μόλις 3 στους 66 αναλυτές έπεσαν μέσα).

Υπήρχε μια εποχή στη Wall Street που κάτι τέτοιο θα σήμαινε αυτομάτως πτώση.

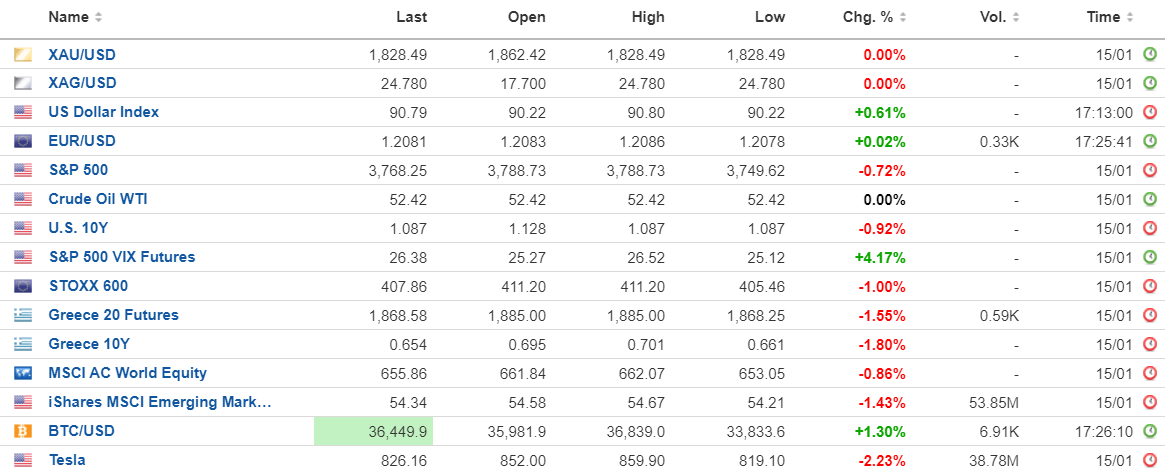

Όχι πια όμως. Η αγορά όχι μόνο δεν έδειξε να συγκινείται, αλλά βρίσκεται σε ιστορικά υψηλά, με τον Dow Jones στις 31.000 μονάδες, και το δείκτη δολαρίου DXY να έχει σταθεροποιηθεί στις 90 μονάδες, ενώ τα πολύτιμα μέταλλα σφυροκοπούνται παρά το ανεξέλεγκτο τύπωμα χρήματος και τα απογοητευτικά διεθνή μακροοικονομικά εν όψει κορωνο-κρίσης.

Ακόμη και ο Nasdaq δεν φάνηκε να πτοείται ιδιαίτερα από την πίεση που δέχεται η λεγόμενη Big Tech αυτές τις μέρες, καθώς οι τεχνολογικές έχουν βρεθεί στο στόχαστρο εν μέσω πρωτοφανούς λογοκρισίας στα κοινωνικά μέσα και ξεπουλήματος των δεδομένων μας από τη μία εταιρεία στην άλλη.

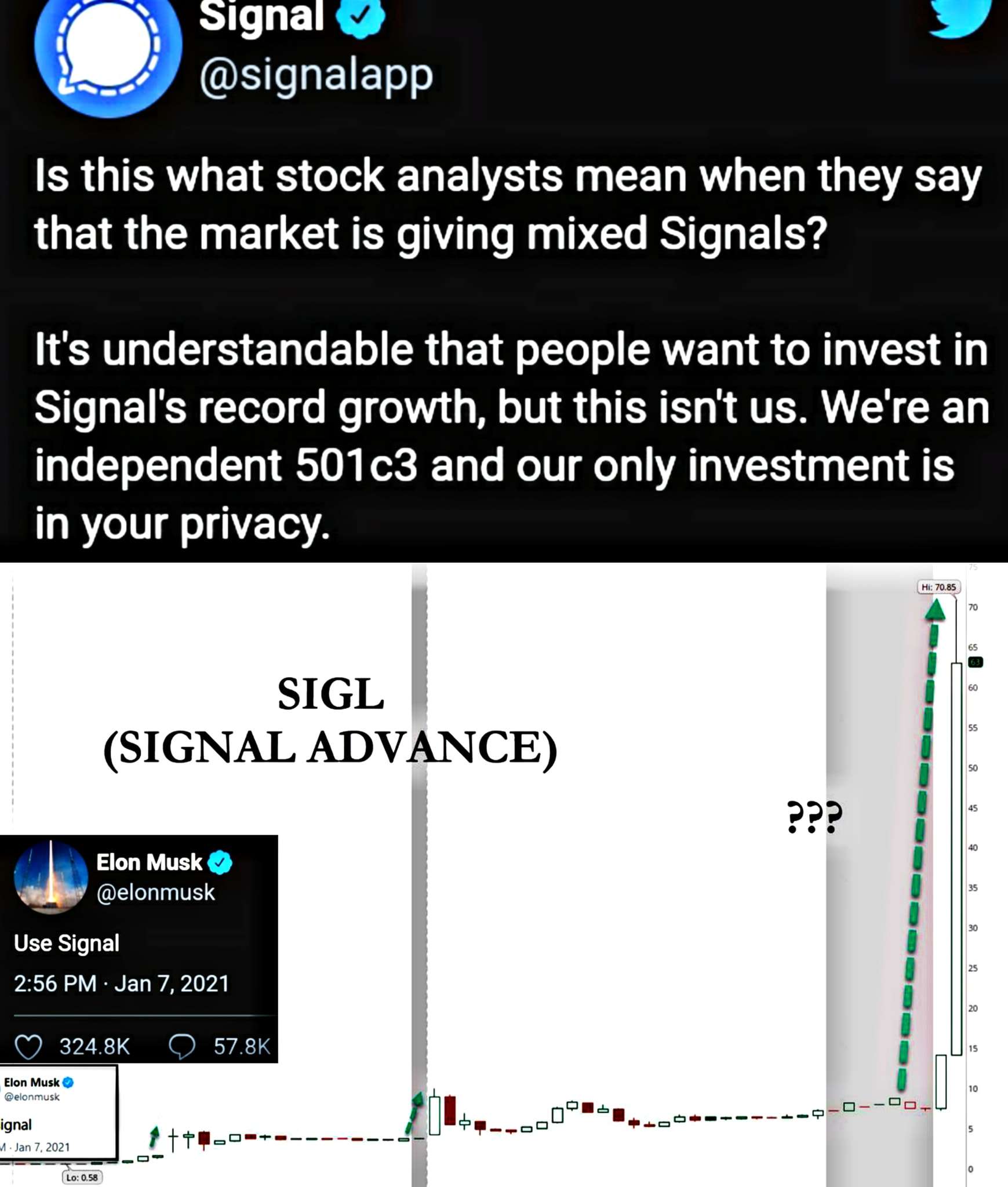

Εν μέσω μάλιστα κατακραυγής για WhatsApp-Facebook, ο Elon Musk παρότρυνε μέσω Twitter τον κόσμο να χρησιμοποιεί την εφαρμογή Signal. Ωστόσο συνέβη το εξής απίθανο: Χιλιάδες επενδυτές, κυρίως μέσω της εφαρμογής Robinhood (η οποία προσελκύει νεανικό και άπειρο κατά βάση κοινό) έσπευσαν να επενδύσουν και στη μετοχή Signal, η οποία μέχρι πρότινος αποτιμούνταν κάτω από $1, εκτοξεύοντας την κατά την αστρονομική απόδοση 12.000% στα 70 δολάρια! (αναλυτικότερα το ενδιαφέρον στόρι εδώ)

Το θέμα είναι πως η πλατφόρμα επικοινωνίας Signal δεν είναι εισηγμένη στο χρηματιστήριο. Η μετοχή SIGL στην οποία πόνταραν οι «επενδυτές» μας αφορά μια εταιρεία ιατρικών ειδών, με μόλις 1 (!) άτομο προσωπικό, τον ιδρυτή της, και μηδενικό κύκλο εργασιών! Η απίστευτη αυτή ιστορία έφτασε μέχρι το πρωτοσέλιδο του Bloomberg, ενώ αποτελεί ενδεικτική του παραλογισμού που επικρατεί στις αγορές, και θυμίζει πολύ έντονα την εποχή της τεχνολογικής φούσκας dot com.

It’s dot com all over again

Για το Bitcoin που καλπάζει στα $40.000 χάρη στη «Fed των crypto», το Tether, που τυπώνει κρυπτο-δολάρια κατά βούληση ταϊζοντας την αγορά, ούτε λόγος.

Ούτε καν οι πρωτοφανείς πολιτικές αναταραχές στις ΗΠΑ, με το χάος στο Καπιτώλιο και τη δεύτερη παραπομπή Τραμπ δε φαίνεται να συγκινούν τη Wall Street. Ίσως είχε ήδη προεξοφλήσει ένα τελευταίο ακραίο γεγονός στη θητεία του απερχόμενου προέδρου.

Στην πραγματικότητα αυτό που παρατηρούμε είναι η πλήρης αποσύνδεση της αγοράς από την πραγματική οικονομία, από την παραγωγή. Πάντα ίσχυε αυτό λίγο πολύ. Ωστόσο τώρα το θέαμα καταντά προκλητικό, και συνάδει πλήρως με τη γενικότερη παρακμή και την παράνοια της εποχής του κορωνοϊού.

Κι ακριβώς επειδή έχει αποσυνδεθεί, είναι και αδύνατον να προβλέψει κανείς το πότε θα σταματήσει. Αυτή τη στιγμή είναι αυτοκτονία για κάποιον να σορτάρει, καθότι το ξέφρενο και παράλογο ράλι μπορεί να συνεχιστεί για πολύ ακόμη. Στην καλύτερη μπορεί απλά να βγει από την αγορά, περιμένοντας ένα σημείο επανεισόδου.

Εθισμένη στο «φθηνό» χρήμα της Fed

Το μόνο που ενδιαφέρει πλέον τη Wall Street είναι να δουλεύουν οι πρέσσες της Fed, διαρκώς αναμένει την επόμενη δόση της, σαν ένα εμβόλιο που θα της προσφέρει ανοσία στον ιό. Στην πραγματικότητα όμως είναι ήδη άρρωστη, και οι δόσεις απλά την εθίζουν σε ένα φαύλο κύκλο που δε θα έχει αίσιο τέλος.

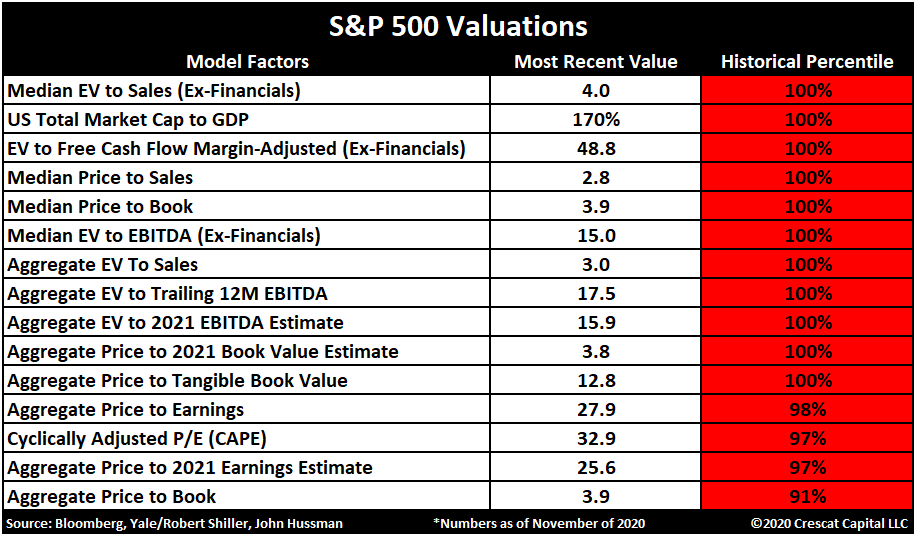

Αρκεί να «πέφτει» το ζεστό, φρεσκοτυπωμένο χρήμα. Μετά και το τελευταίο πακέτο $900 δις. αναμένεται άλλη μια «ένεση» ρευστότητας που αναμένεται να φτάσει τα $2 (!) τρισεκατομμύρια. Διότι περί «δόσης» πρόκειται. Η Wall Street έχει κυριολεκτικά εθιστεί στο φθηνό χρήμα αλλά και η οικονομία γενικότερα στις χαλαρές δημοσιονομικές/νομισματικές πολιτικές (QE, αρνητικά επιτόκια κλπ) με τους οικονομολόγους να σκίζουν τα πτυχία τους καθώς είναι άγνωστο του που θα πάει ακόμη αυτή η «βαλίτσα». Το μόνο σίγουρο είναι πως οι αποτιμήσεις των μετοχών με βάση τα θεμελιώδη τους βρίσκονται σε τρομακτικά παράλογα επίπεδα, από τα οποία μόλις ξεκινήσει η κατρακύλα, δε θα έχει τελειωμό.

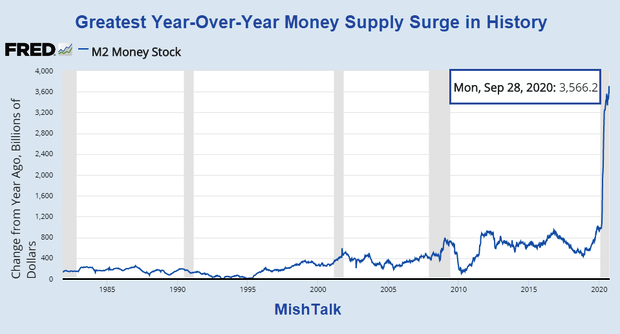

Από την αρχή της πανδημίας θα έχουν τυπωθεί σχεδόν 10 τρισεκατομμύρια δολάρια. Πρόκειται για ασύλληπτο νούμερο που επισκιάζει κάθε προηγούμενη αντίστοιχη «παρέμβαση» της Ομοσπονδιακής Τράπεζας.

Για την ακρίβεια, το 2020 τυπώθηκε περίπου το 25% των συνολικών δολαρίων που έχουν τυπωθεί ποτέ.

Δηλαδή από την αρχή της ιστορίας του αμερικανικού νομίσματος μέχρι σήμερα… Σε ένα μόλις χρόνο τυπώθηκε το ¼ της συνολικής ποσότητας.

Τα στοιχεία δεν περιλαμβάνουν καν τα δύο τελευταία πακέτα τόνωσης

Δε χρειάζεται να έχει σπουδάσει κανείς οικονομικά για να κατανοήσει πως οι μακροπρόθεσμες συνέπειες από τον πληθωρισμό θα είναι δραματικές. Αλλά προς το παρόν φουσκώνει μέχρι να σκάσει… Την ίδια ιστορία “λένε” και τα ομόλογα, με την απόδοση του αμερικανικού 10ετούς να εκτοξεύεται στο 1,114, ίσως το μόνο λογικό asset μέσα στην υπόλοιπη παράνοια.

Μιλώντας για φούσκες, η BofA προειδοποίησε πως το Bitcoin βρίσκεται σε υπεραγορασμένα επίπεδα.. Όχι ό,τι βέβαια οι αναλύσεις των αμερικανικών τραπζών είναι και οι πιο αξιόπιστες στο θέμα… Η JP Morgan άλλωστε δίνει τιμή-στόχο τα 150.000 δολάρια πλέον, ενώ πριν μόλις λίγα χρόνια το αποκαλούσε απάτη…

Προσοχή στην πράσινη ενέργεια

Η BofA επίσης έκανε λόγο για φούσκα και στις μετοχές και ιδιαίτερα στις «πράσινες» ενεργειακές, εξηγώντας πως οι αποτιμήσεις δεν υποστηρίζονται πλέον από τα θεμελιώδη μεγέθη.

Η παγκόσμια ρευστότητα χτυπάει συνεχόμενα ιστορικά υψηλά, πλησιάζοντας πλέον τα 100 τρισ. δολ. Μια ρευστότητα που δεν αναμένεται να μειωθεί το 2021.

Κάτι ανάλογο με τις ΗΠΑ αναμένεται και στην ΕΕ, με τον ισολογισμό της ΕΚΤ να ξεπερνάει για πρώτη φορά τα 7 τρισ. ευρώ, καθώς η Λαγκάρντ έχει βάλει τις πρέσσες στο φουλ με τη μορφή δανείων TLTRO. Ο ισολογισμός της ΕΚΤ ισούται τώρα με το 69% του ΑΕΠ της Ευρωζώνης έναντι του 35% της Fed, το 132% της BoJ και το 37% της BoE.

Αυτό που συμβαίνει στην προσφορά χρήματος ξαναγράφει τα βιβλία οικονομικής θεωρίας. Το μόνο θετικό στοιχείο από το ανεξέλεγκτο τύπωμα είναι πως ένα μεγάλο ποσοστό από αυτήν τη ρευστότητα έχει φτάσει στα μεσαία και κάτω στρώματα της οικονομικής τάξης των Αμερικάνων, δημιουργώντας έντονες προϋποθέσεις επενδυτικής σκέψης και πράξης…