Διάσταση εκτιμήσεων παρατηρείται στους ξένους αναλυτές που καλύπτουν το ελληνικό χρηματιστήριο και τις επιδόσεις των εισηγμένων, ειδικά στο μέτωπο των κερδών ανά μετοχή, όπου παρατηρούνται σημαντικές αποκλίσεις.

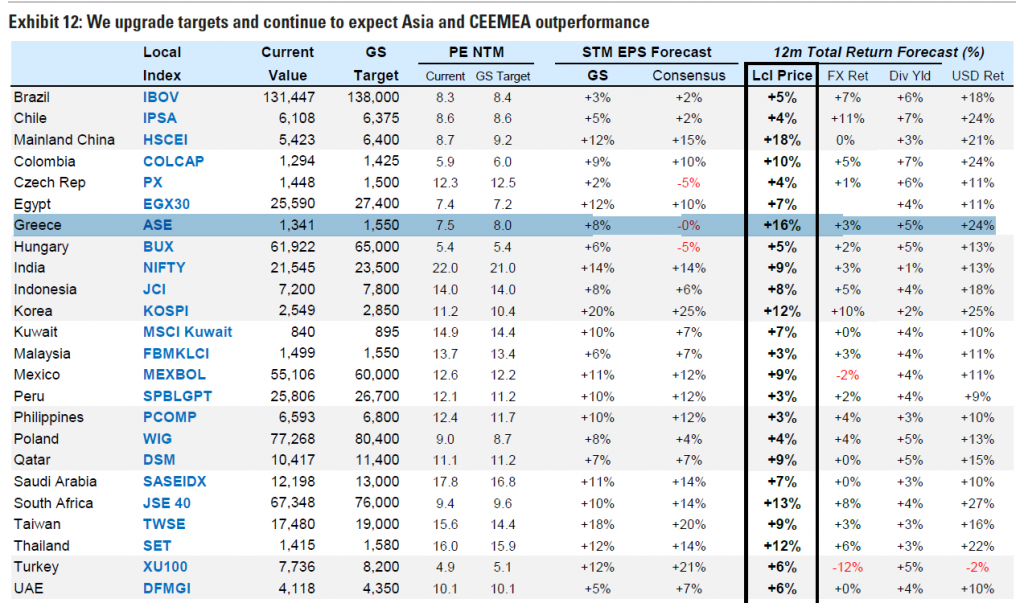

Η πιο αισιόδοξη είναι η Goldman Sachs, η οποία επιβεβαίωσε την εκτίμηση για άνοδο 8% στα κέρδη ανά μετοχή (EPS). Από την άλλη όμως, η συναίνεση βλέπει… πτώση των EPS στο ελληνικό χρηματιστηριακό σύμπαν.

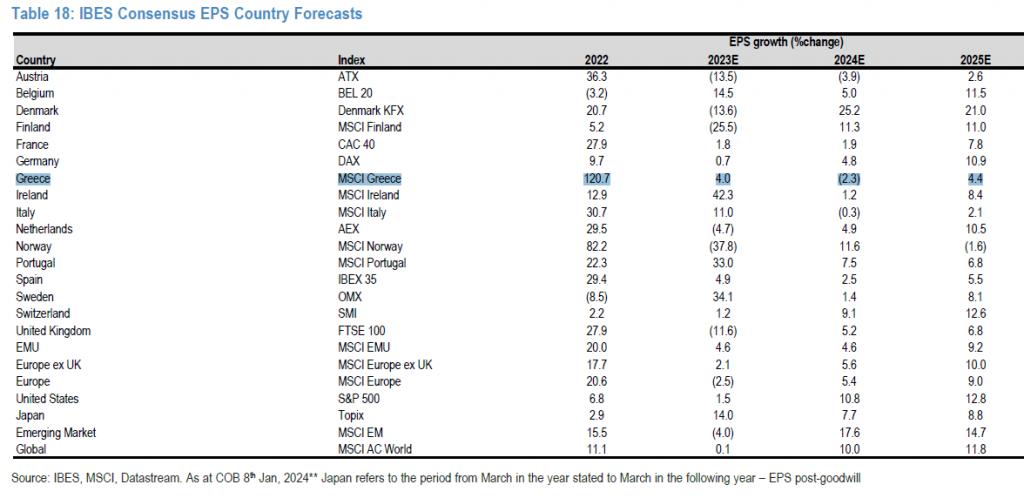

Ειδικότερα, σύμφωνα με τα στοιχεία που έχει συγκεντρώσει η JP Morgan από τους θεσμικούς, μέσω της βάσης Institutional Brokers’ Estimate System (IBES), η μέση εκτίμηση είναι για μείωση των EPS κατά 2,3% το 2024, ενώ το 2025 η τάση θα βελτιωθεί, καθώς αναμένεται αύξηση 4,4%.

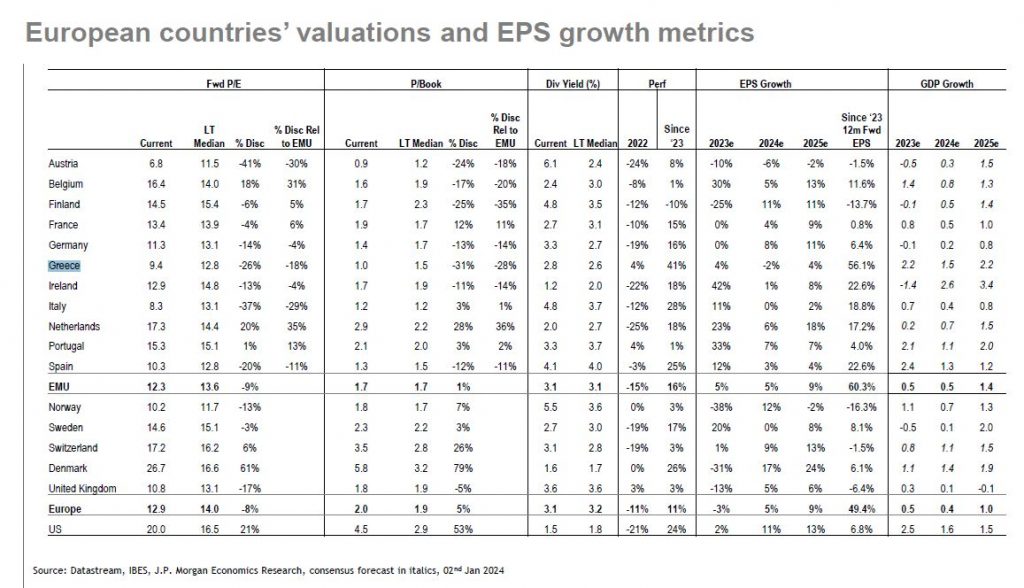

Η ίδια η JP Morgan όμως, εμφανίζεται κατάτι πιο αισιόδοξη, αφού βλέπει την πτώση του EPS το 2024 να είναι της τάξεως του 2%, με την άνοδο του 2025 να είναι στο 4%, εξαιτίας της καλύτερης βάσης σύγκρισης.

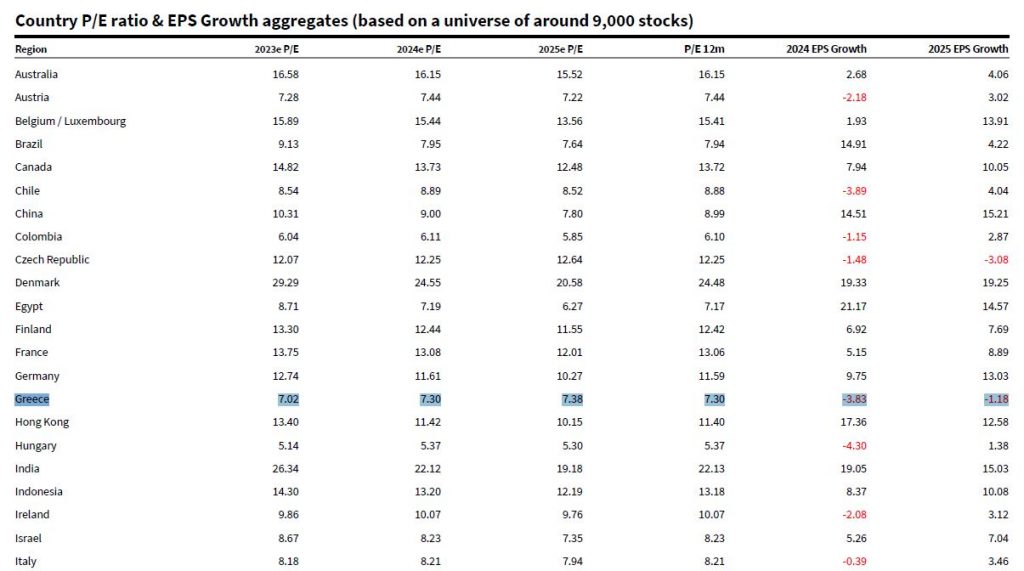

Στο ίδιο μήκος και η Societe Generale, η οποία εκτιμά ότι θα υπάρξει μείωση της κερδοφορίας, με τα κέρδη ανά μετοχή να μειώνονται κατά 3,83% το 2024 και κατά 1,18% το 2025.

Παραμένει η αισιοδοξία

Η πορεία των μεγεθών των εισηγμένων είναι ένας βασικός πυλώνας που καθορίζει το επενδυτικό ενδιαφέρον, αλλά δεν είναι ο μόνος. Και αυτό επισημαίνουν εμμέσως οι περισσότεροι ξένοι αναλυτές, οι οποίοι συστήνουν την έκθεση στην Ελλάδα, στην προοπτική των θετικών καταλυτών που υπάρχουν, με βασικό αυτό της αναπτυξιακής δυναμικής.

Δεν είναι τυχαίο άλλωστε ότι η Goldman Sachs αναθεώρησε υψηλότερα την εκτίμηση για την πορεία του γενικού δείκτη του ΧΑ στις 1.550 μονάδες, ήτοι κατά 15% περίπου από τα τρέχοντα, με την HSBC και τη JP Morgan να συστήνουν overweight θέσεις για την Ελλάδα, με την τελευταία να βλέπει άνοδο της τάξης του 19%.

Οι επιδόσεις της ελληνικής οικονομίας, άλλωστε, δεν μπορεί να μην αποτυπωθούν και σε μεγέθη των εισηγμένων, με τη μεγάλη εικόνα να δείχνει ότι οι εταιρίες κινούνται σε τροχιά ιστορικών επιδόσεων για μια ακόμα χρήση με ενισχυμένα μερίσματα και σχετικά χαμηλές αποτιμήσεις.

Οι πιο συντηρητικές εκτιμήσεις να κάνουν λόγο για επίπεδα που θα ξεπεράσουν στα 3,5 δισ. Άλλωστε, στο «παιχνίδι» των μερισμάτων αναμένεται να μπουν και οι τράπεζες, μετά από 16 χρόνια απουσίας, με τις διανομές να εκτιμάται ότι θα αγγίξουν τα 800 εκατ. ευρώ.

Ενδεικτικό των επιδόσεων είναι ότι τα μερίσματα το 2023 ξεπέρασαν τα 3 δισ. ευρώ, από τα 2,4 δισ. ευρώ του 2022, που ήταν και το υψηλότερο από το 2009, δηλαδή το τελευταίο έτος πριν αρχίσει η μεγάλη οικονομική κρίση.