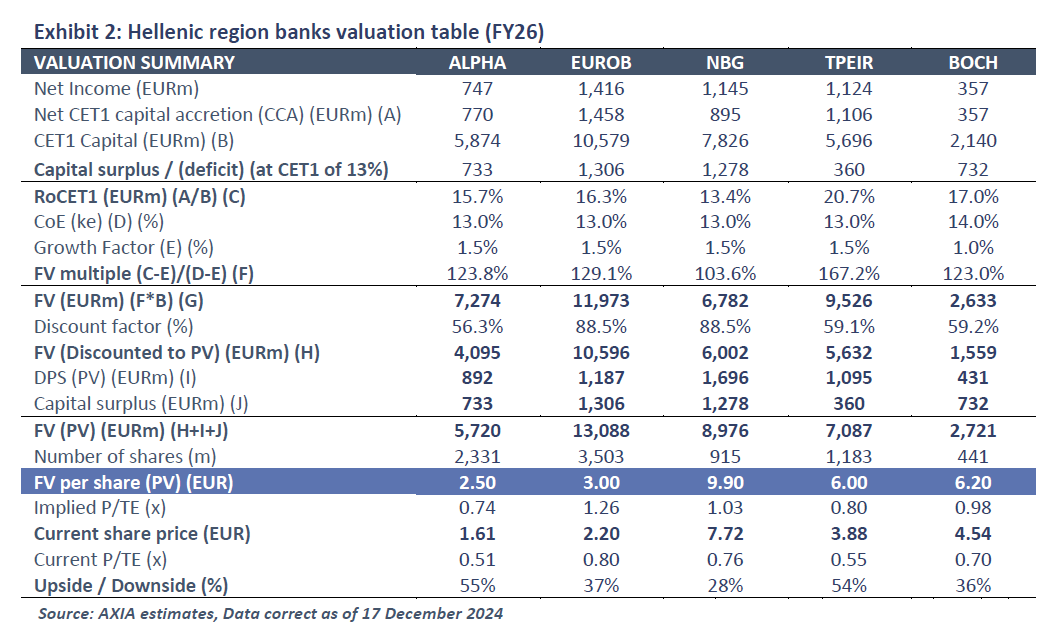

Περιθώρια ανόδου έως και 55% βλέπει η ΑΧΙΑ στις ελληνικές τραπεζικές μετοχές, με το outlook του 2025 να είναι «αναμφισβήτητα» θετικό, όπως αναφέρει, υποστηριζόμενο από την οικονομική επέκταση, την αύξηση της ζήτησης πιστώσεων και τις στρατηγικές ενέργειες

Σε αυτό το πλαίσιο, η τιμή στόχος για την Alpha Bank είναι στα 2,50 ευρώ, για τη Eurobank στα 3 ευρώ, για την Εθνική στα 9,90 ευρώ, για την Πειραιώς στα 6 ευρώ και για την Τράπεζα Κύπρου στα 6,20 ευρώ.

Όπως εξηγεί η ΑΧΙΑ, με τον τραπεζικό δείκτη του ΧΑ να αυξάνεται κατά 26% σε ετήσια βάση, οι επενδυτές έχουν επικεντρωθεί σε τρία βασικά ερωτήματα: την κρατική παρέμβαση στις προμήθειες, τα επιτόκια και την ανάπτυξη.

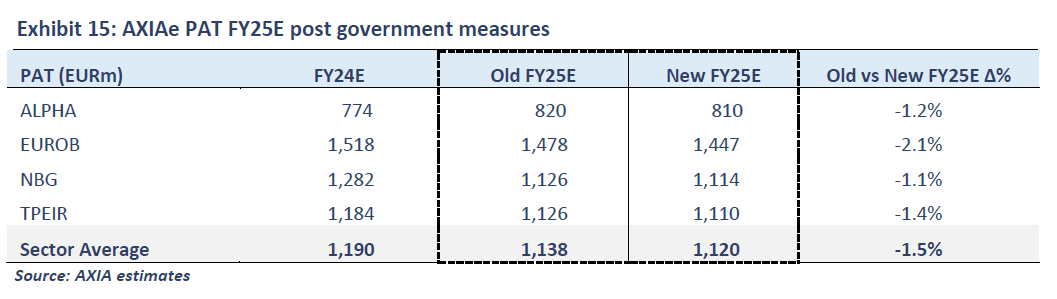

Όπως υπολογίζει, τα ανακοινωθέντα κρατικά μέτρα θα έχουν μικρή επίπτωση στην κερδοφορία, ενώ ο κίνδυνος κρατικής παρέμβασης έχει υποχωρήσει, κατά την άποψή της, για το άμεσο μέλλον.

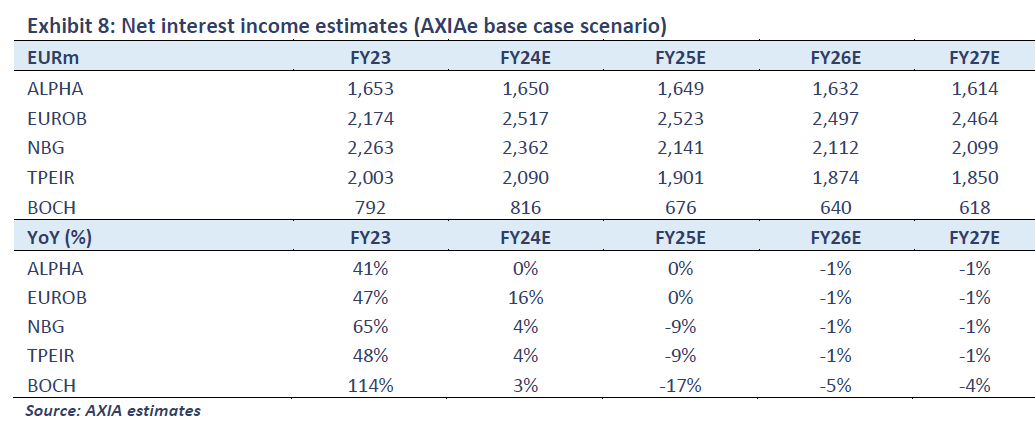

Εκτιμά ότι με τελικό επιτόκιο 1,75% ή υψηλότερο από την Ευρωπαϊκή Κεντρική Τράπεζα, οι εισηγμένες στο ΧΑ τράπεζες θα διατηρήσουν σταθερά επίπεδα κερδοφορίας.

Τέλος, κάθε τράπεζα έχει τον δικό της τρόπο να οδηγεί την ανάπτυξη, μετριάζοντας τον αντίκτυπο των μειούμενων επιτοκίων.

Σε αυτό το πλαίσιο, οι εισηγμένες στο ΧΑ τράπεζες διαπραγματεύονται με μέσο όρο P/B στο 0,64x που αντιστοιχεί σε μέση μερισματική απόδοση του 11% με βάση τις εκτιμήσεις του 2026, καθιστώντας τον κλάδο πιο ελκυστικό έναντι των τραπεζών της ΕΕ που διαπραγματεύονται με μέσο όρο P/B του 0,70x για μερισματική απόδοση 7%.

Επίσης, οι προβλέψεις της ΑΧΙΑ υποδεικνύουν ότι τα επιτοκιακά έσοδα (NII) θα επιδείξουν ανθεκτικότητα ακόμη και όταν τα επιτόκια μειώνονται, ενώ τα καθαρά έσοδα από προμήθειες έχουν ήδη γίνει βασικός άξονας των προβλέψεών της. Επιπλέον, η εξομάλυνση του κόστους του κινδύνου κερδίζει έδαφος, με την πιστωτική επέκταση να αναδεικνύεται ως κρίσιμο στοιχείο του αναπτυξιακού αφηγήματος για τις τράπεζες.

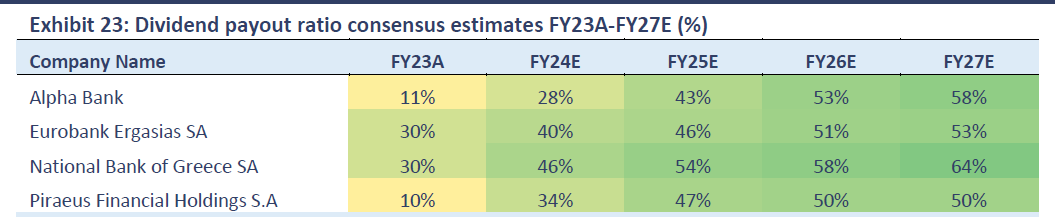

Η ΑΧΙΑ εκτιμά ότι οι τράπεζες που είναι εισηγμένες στο ΧΑ θα συνεχίσουν να επιβραβεύουν τους μετόχους μέσω δραστηριοτήτων ενίσχυσης της αξίας, όπως οι επιταχυνόμενοι δείκτες αποπληρωμής (για να φτάσουν ακόμη και το 50% των κερδών του 2024).

Τι θα δούμε το 2025

Κατά την ΑΧΙΑ, τα βασικά θέματα που θα είναι στο επίκεντρο το 2025 είναι τα εξής:

– Ανθεκτικότητα NII: Τα ανθεκτικά NII στηρίζουν τα ισχυρά περιθώρια, καθώς όλες οι τράπεζες ανέφεραν σταθερή παραγωγή NII το τρίμηνο. Η ΑΧΙΑ θεωρεί ότι η δημιουργία NII θα παραμείνει ισχυρή το 2025 λόγω των ισχυρών όγκων δανείων, της επανεπένδυσης του χαρτοφυλακίου τίτλων, της αναχρηματοδότησης χονδρικής καθώς και ότι το κόστος των προθεσμιακών καταθέσεων αναμένεται να παραμείνει σε γενικές γραμμές σταθερό.

Ενσωματώνοντας στα μοντέλα της ένα τελικό επιτόκιο 2% για το 2025, 1,75% για το 2026 και 1,50% για το 2027, τα επιτοκιακά περιθώρια (NIM) αναμένεται να παραμείνουν σε μέσο όρο 2,4% για τον κλάδο, υπερβαίνοντας τον μέσο όρο του 1,8% της ΕΕ, για την τριετία.

– Πιστωτική επέκταση: Η πιστωτική ανάπτυξη θα πρέπει να είναι η κύρια εστίαση για τους επενδυτές το 2025, με έναν ισχυρό αγωγό που θα οδηγήσει σε ισχυρό δανεισμό. Οι ελληνικές επιχειρήσεις, τώρα σε φάση ανάπτυξης, θα συνεχίσουν να τροφοδοτούν τη ζήτηση μέσω κεφαλαιουχικών δαπανών, ενώ τα χαμηλότερα επιτόκια θα τονώσουν τον δανεισμό.

Οι τράπεζες είναι έτοιμες να αυξήσουν τα χαρτοφυλάκια δανείων τους κατά 6% μεταξύ 2025-27, σύμφωνα με τις εκτιμήσεις της ΑΧΙΑ, πολύ πάνω από τον μέσο όρο της ΕΕ του 3%. Αυτό οφείλεται σε μεγάλο βαθμό στο αναξιοποίητο δυναμικό των δανείων του Ταμείου Ανάκαμψης (RRF) που δεν έχουν ακόμη εκταμιευθεί, γεγονός που θα δώσει σημαντική ώθηση τόσο στην οικονομία όσο και στην πιστωτική ανάπτυξη.

– Διαφοροποιημένες ροές εισοδήματος: Τα καθαρά έσοδα από προμήθειες αναμένεται να αποτελέσουν βασικό μοχλό για τις τράπεζες της ελληνικής περιφέρειας, ιδίως καθώς κινούνται σε ένα περιβάλλον μειούμενου επιτοκίου. Αναμένεται αυξητική τάση στα καθαρά έσοδα από προμήθειες στις εξωτερικές περιόδους με βελτιωμένους όγκους δανείων, καθώς και καλύτερες προσδοκίες στα υπό διαχείριση περιουσιακά στοιχεία (AUM) των επιχειρηματικών τομέων διαχείρισης περιουσιακών στοιχείων και τραπεζοασφαλίσεων.

Με μέση εκτίμηση ρυθμού ανάπτυξης 7% ετησίως, οι τράπεζες αναμένεται να φτάσουν τη διαφορά με τις αντίστοιχες της ΕΕ που αυξάνουν τη γραμμή εισοδήματος από προμήθειες με μέσο ρυθμό ανάπτυξης 3%.

– Η πλεονάζουσα κατανομή κεφαλαίου: Οι τράπεζες στην ελληνική περιφέρεια έχουν κλείσει τη διαφορά όσον αφορά τα κεφάλαια CET1 έναντι των ομολόγων στην ΕΕ, με τη συσσώρευση κεφαλαίων να συνεχίζει να υπερβαίνει τις προσδοκίες, με όλες τις τράπεζες να επιδεικνύουν ισχυρά επίπεδα κεφαλαίου.

Αυτό θέτει τις προϋποθέσεις για θετικές αποδόσεις, όπως εξαγορές μετοχών και αυξημένους δείκτες πληρωμών, αν και η ΑΧΙΑ αναμένει ότι αυτές οι αποφάσεις θα ληφθούν σταδιακά.

Επιπλέον, τα υψηλά επίπεδα κερδοφορίας επέτρεψαν στις τράπεζες να μειώσουν περαιτέρω την εξάρτηση από το DTC (σε αναλογία με το CET1). Συνολικά, η ΑΧΙΑ εκτιμά ότι ο τρόπος με τον οποίο κάθε τράπεζα θα αναπτύξει το πλεονάζον κεφάλαιό της θα είναι βασικός παράγοντας διαφοροποίησης.

Βασική εστίαση

Ποιο είναι, λοιπόν, το βασικό μέλημα των επενδυτών και του κλάδου το 2025;

Είναι ο ταχύτερος ρυθμός μείωσης των επιτοκίων, δεδομένου ότι το μερίδιο του λέοντος των δανείων των ελληνικών τραπεζών είναι σε κυμαινόμενα επιτόκια.

Μια ταχύτερη πτώση των επιτοκίων θα δώσει επίσης λιγότερο χρόνο στις τράπεζες να προχωρήσουν στις αναπτυξιακές τους στρατηγικές, επηρεάζοντας συνεπώς την κερδοφορία.