Περισσότερες από 11 εταιρείες διαχείρισης δικτύων αλλά και funds που επενδύουν σε διαχειριστές αναμένεται να εκδηλώσουν σοβαρό και ουσιαστικό ενδιαφέρον στην τελική φάση για την πώληση του 49% του ΔΕΔΔΗΕ (Διαχειριστής του Δικτύου Διανομής Ηλεκτρικής Ενέργειας), σύμφωνα με εμπιστευτική πληροφόρηση που έχει το radar.gr από πηγές της ΔΕΗ και της Goldman Sachs που είναι ο βασικός σύμβουλός της στο θέμα.

Ο διαγωνισμός διενεργείται από τη ΔΕΗ (που είναι μητρική του ΔΕΔΔΗΕ) με βασικό στόχο να καρποφορήσει μέχρι το καλοκαίρι της επόμενης χρονιάς.

Ηδη στο λεγόμενο market test για το διαγωνισμό η Goldman Sachs έχει προσκαλέσει περίπου 45 ενδιαφερόμενες κατ’αρχήν εταιρίες.

Οι δυνατοί παίκτες και οι δυσκολίες του διαγωνισμού

Σύμφωνα με πληροφορίες από τους συμβούλους, οι εταιρείες που «ήδη ρωτούν ημιεπίσημα για το διαγωνισμό» είναι ο αντίστοιχος ιταλικός Διαχειριστής ΤΕRΝΑ, η βελγική ΕLIA, η γαλλική RΤΕ (100% θυγατρική της κρατικής γαλλικής εταιρείας ηλεκτρισμού EdF) και η κινεζική South Power Grid.

«Βαρύς» υποψήφιος εφόσον αναμειχθεί επίσης, θα είναι η κινεζική State Grid Corporation of China (SGCC) που ναι μεν δεν είναι Ευρωπαίος Διαχειριστής, που απαιτεί ο διαγωνισμός, αλλά διαθέτει σημαντική μετοχική συμμετοχή στο κεφάλαιο τόσο του πορτογαλικού διαχειριστή REN (με 25%), αλλά και στην ενδιαφερόμενη ιταλική ΤΕRΝΑ, καθώς το 2014 οι Κινέζοι αγόρασαν το 35% της ιταλικής CDP RETI, η οποία ελέγχει το 29,85% της ΤΕRNA και το 30% της SNAM που είναι ο διαχειριστής αερίου της Ιταλίας.

Η διαδικασία για το διαγωνισμό περιλαμβάνει μεγάλο όγκο γραφειοκρατικής προετοιμασία, με νέο ρυθμιστικό πλαίσιο για τον ΔΕΔΔΗΕ, αλλά και την πλήρες ξεκαθάρισμα από κυβερνητικής πλευράς των ακριβών διαθέσεων της ιδιωτικοποίησης.

Η βασική πρόθεση είναι να πωληθεί το 49% του ΔΕΔΔΗΕ, αν και ανάλογα με το επενδυτικό ενδιαφέρον αλλά και τις βολιδοσκοπήσεις που θα γίνουν στην αγορά, υπάρχει ενδεχόμενο, τελικώς το ποσοστό που θα διατεθεί να είναι μικρότερο, περί το 40% ή στη χειρότερη περίπτωση η καταστατική μειοψηφία (33,34%).

Για το λόγο αυτό το market test στο οποίο θα κληθούν 45 ή και 50 εταιρίες θα είναι κρίσιμο και ενδεικτικό.

Τα ρυθμιζόμενα έσοδα του ΔΕΔΔΗΕ με διάρκεια ισχύος τέσσερα έτη (με δυνατότητα επέκτασης για ακόμη τέσσερα) είναι ένα ακόμη κίνητρο για το διαγωνισμό, ώστε τα έσοδα αλλά και τα κέρδη του ΔΕΔΔΗΕ στους υποψήφιους επενδυτές, να είναι υψηλά.

«Αυτές οι υψηλές προσδοκίες θα φέρουν και πολύ καλές προσφορές» μας έλεγε τραπεζικό στέλεχος που συνεργάζεται με τους συμβούλους στην υλοποίηση του σχεδίου.

Η ΡΑΕ βοηθάει τη διαδικασία

Δυναμικό βήμα προώθησης στον επικείμενο διαγωνισμό είναι το γεγονός ότι πρόσφατα η ΡΑΕ ολοκλήρωσε την διαδικασία έγκρισης του WACC για τη διανομή ηλεκτρισμού, το οποίο προσδιορίστηκε στο 7% για το 2020 και στο 6,7% για την επόμενη τετραετία.

Σύμφωνα με πληροφορίες το νέο ρυθμιστικό πλαίσιο θα περιλαμβάνει κίνητρα για αύξηση των επενδύσεων του διαχειριστή αλλά και αντικίνητρα σε περίπτωση που οι επενδύσεις καθυστερούν.

«Η αποκρατικοποίηση του ΔΕΔΔΗΕ, παρότι εμφανίζει σημαντικό όγκο ως προς τη νομική και οικονομική προετοιμασία, θα τρέξει γρήγορα, με στόχο σε περίπου 20 ημέρες να ολοκληρωθούν οι προκαταρκτικές διεργασίες και να πάρει σειρά η προκήρυξη του διαγωνισμού» μας τόνιζε πρόσφατα στέλεχος του Υπουργείου Περιβάλλοντος και Ενέργειας συνεχίζοντας: «Η απόδοση των κεφαλαίων θεωρείται από όλους ελκυστική, ενώ η χρονική διάρκεια δίνει δυνατότητα στους ενδιαφερόμενους επενδυτές να προχωρήσουν στην κατάρτιση των προσφορών τους».

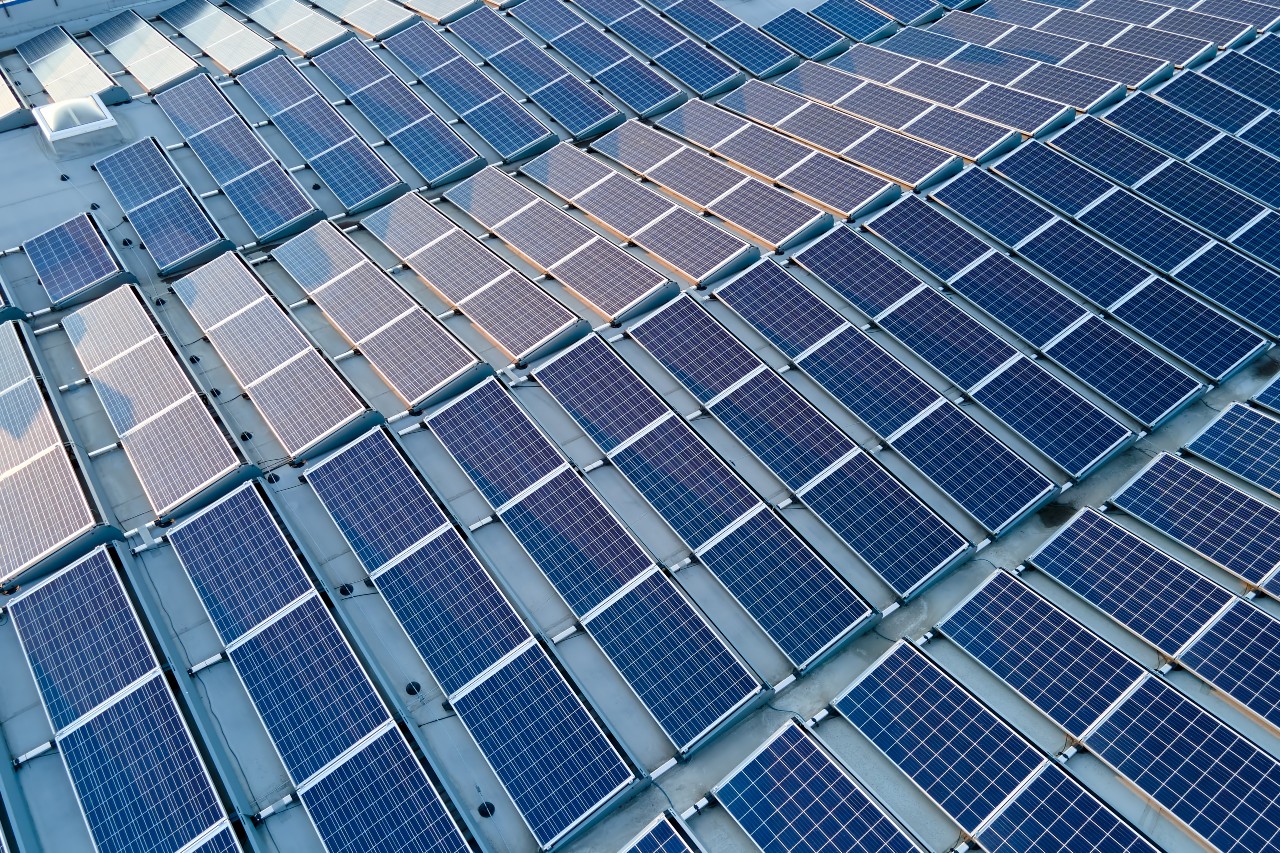

Η ΔΕΗ από την πλευρά της περιμένει υψηλά έσοδα που θα χρηματοδοτήσουν μεγάλες επενδύσεις στις ΑΠΕ και κυρίως στις περιοχές απολιγνιτοποίησης.

Αλλωστε το επενδυτικό πρόγραμμα του ΔΕΔΔΗΕ, περιλαμβάνει το μεγάλο σχέδιο εγκατάστασης των 7,5 εκατομμυρίων «έξυπνων μετρητών» στην αγορά ηλεκτρισμού, προϋπολογισμού περίπου ενός δισ. ευρώ.

Το επιχειρησιακό πρόγραμμα του ΔΕΔΔΗΕ

Συνολικά ο ΔΕΔΔΗΕ έχει στα σκαριά περίπου 15 μεγάλες και μεσαίες επενδύσεις ύψους 1,8 δισ. ευρώ με θετικό πρόσημο στην κερδοφορία της ΔΕΗ περί τα 65-78 εκατ. ευρώ.

Στο επιχειρησιακό πρόγραμμα του ΔΕΔΔΗΕ προβλέπεται εξοικονόμηση ύψους 80 εκατ. ευρώ από αντικατάσταση του προσωπικού που αποχωρεί λόγω συνταξιοδότησης, αυτοματοποίηση και ψηφιοποίηση συστημάτων, σύγχρονα συστήματα ανάλυσης για πρόβλεψη φορτίων ΑΠΕ καθώς και συνδυαστικά συστήματα διαχείρισης της καταναλωτικής ζήτησης.

Το τριετές επιχειρησιακό πλάνο μέχρι το 2023 προβλέπει:

-Αύξηση της ρυθμιζόμενης περιουσιακής βάσης κατά 500 εκατ. στα 3,5 δισ. ευρώ

-Αύξηση των επαναλαμβανόμενων EBITDA από τα 0,41 δισ. ευρώ στα 0,49 δισ. ευρώ

-Αύξηση των επενδύσεων κατά 0,37 δισ. ευρώ από τα 0,15 δισ. ευρώ στα 0,52 δισ. ευρώ.

Η παρέμβαση του ΣΜΕΧΑ

Με δημόσια παρέμβασή του ο ΣΜΕΧΑ (Σύνδεσμος Μελών Χρηματιστηρίου Αθηνών) ζητά να γίνει η αποκρατικοποίηση του ΔΕΔΔΗΕ μέσω της ελληνικής Κεφαλαιαγοράς.

Στο ΣΜΕΧΑ λένε πως «λόγω του σημαντικού επενδυτικού προγράμματος που θα πρέπει να υλοποιήσει ο ΔΕΔΔΗΕ τα προσεχή χρόνια, η χρηματιστηριακή αγορά αποτελεί τον πλέον αξιόπιστο και αποτελεσματικό μηχανισμό για την επιτυχή άντληση των απαιτούμενων κεφαλαίων».

Επίσης κορυφαίοι χρηματιστηριακοί-τραπεζικοί κύκλοι πιστεύουν πως «ο ΔΕΔΔΗΕ που είναι θυγατρική της εισηγμένης ΔΕΗ αποτελεί σημαντικό δημόσιο περιουσιακό στοιχείο, έχοντας αναλάβει τα καθήκοντα Διαχειριστή του ελληνικού Δικτύου Διανομής ηλεκτρικής ενέργειας. Το έργο της αποτελεί δημόσιο αγαθό καθόσον μέσα από τη λειτουργία της διασφαλίζει τη διάφανη και αμερόληπτη πρόσβαση του συνόλου των καταναλωτών σε ηλεκτρική ενέργεια. Οπότε πρόκειται για ιδανικό utility που θα συγκινήσει τους επενδυτές και θα αναζωογονήσει την Κεφαλαιαγορά».

Ο ΣΜΕΧΑ τονίζει ότι το Χρηματιστήριο Αθηνών διαδραμάτισε σπουδαίο ρόλο και συνέβαλε καθοριστικά και απολύτως πετυχημένα τις προηγούμενες δεκαετίες στα σχετικά προγράμματα αποκρατικοποιήσεων. Το σύνολο των εσόδων για το ελληνικό δημόσιο, είτε πρωτογενώς μέσω της διαδικασίας δημόσιας εγγραφής για την εισαγωγή στο Χ.Α., είτε δευτερογενώς μέσω αυξήσεων κεφαλαίου, είσπραξης μερισμάτων και φόρων συναλλαγών και μερισμάτων επί των μετοχών των 18 ‘αποκρατικοποιούμενων’ εταιριών, ανήλθε περί τα 15 δισ. ευρώ.

«Ο ΣΜΕΧΑ θεωρεί ότι η επιτυχής ολοκλήρωση εισαγωγής του ΔΕΔΔΗΕ στο Χρηματιστήριο, θα έχει άμεσα θετικά πολλαπλασιαστικά οφέλη στην ελληνική κεφαλαιαγορά, θα αναδείξει τη δυναμική και προοπτικές της, θα συμβάλλει στην επανακατηγοριοποίηση της στις ‘αναπτυγμένες’ αγορές, θα προσελκύσει ‘νέους’ επενδυτές και θα ενισχύσει τον σχεδιασμό για επιτυχή αποκρατικοποίηση και λοιπών δημοσίων οργανισμών. Η επιλογή της κεφαλαιαγοράς για την υλοποίηση αποκρατικοποιήσεων, αποτελεί άλλωστε και μια εκ των προτάσεων που έχουν επεξεργασθεί και συμφωνήσει όλοι οι θεσμικοί φορείς της κεφαλαιαγοράς, στα πλαίσια των εργασιών της Ομάδας Εργασίας για τη διαμόρφωση προτάσεων για την αναβάθμιση της ελληνικής κεφαλαιαγοράς, οι οποίες έχουν υποβληθεί προς εξέταση στο Υπουργείο Οικονομικών» μας τονίζει κορυφαίο και έμπειρο στέλεχος της Κεφαλαιαγοράς.